Um die von Kommer beschriebenen Strategien umzusetzen, teilen Sie im ersten Schritt Ihr Weltportfolio je nach persönlicher Risikotoleranz in einen risikobehafteten Teil (Aktien, Rohstoffe, Immobilien, Gold) und einen risikoarmen Teil (Anleihen, Festgeld) auf. Während der risikobehaftete Teil vor allem zur Erwirtschaftung der Rendite ins Portfolio aufgenommen wird, dient der risikoarme Teil zur Anpassung des Risikos für das gesamte Weltportfolio. Die Beimischung von Anleihen beziehungsweise Festgeld fungiert gewissermaßen als „Anker”, der das Risiko Ihres Portfolios auf das gewünschte Niveau absenkt. Kommer nennt diesen ersten Schritt „Level-1-Asset-Allokation”.

Um die Level-1-Asset-Allokation zu ermitteln, sollten Anlegende ihren Liquiditätsbedarf, ihren Anlagehorizont, ihre Risikotragfähigkeit und ihre Renditeerwartung berücksichtigen. Die spezifische Umsetzung dieser Merkmale wird einen Kompromiss erfordern, da sich die vier Kriterien gegenseitig beeinflussen. Je nachdem, wie Sie die Kriterien für sich bewerten, ergibt sich dann der Anteil an risikobehafteten Assets in Ihrem Portfolio. Die jeweilige Asset Allocation sollten Sie in regelmäßigen Abständen überdenken und gegebenenfalls anpassen.

Als nächstes konkretisieren Sie die Auswahl von Anlageprodukten in den beiden Risikoklassen weiter. Dieser Schritt wird als „Level-2-Asset-Allokation” bezeichnet. Kommer stellt in seinem aktuellen Buch insgesamt vier Weltportfolio-Varianten vor, die wir im Folgenden für Sie zusammengefasst haben.

Weltportfolio-Variante 1: einfache Strategie ohne Factor-Investing

Die erste Variante kommt noch ohne faktorbasierte ETFs aus. Sie ist aufgrund ihrer Einfachheit vor allem für Kleinsparende und Anlegende, die noch am Anfang ihrer Investmentkarriere stehen, geeignet.Der risikobehaftete Teil des Portfolios wird bereits von einem ETF abgedeckt. Kommer nennt hier einen ETF auf den MSCI ACWI IMI (mit Small Caps) oder den FTSE All World-Index (ohne Small Caps). Diese Indizes investieren bereits in 99 beziehungsweise 90 bis 95 Prozent des Weltmarkts, inklusive Schwellenländern.

Für den risikoarmen Teil des Portfolios wird ebenfalls nur ein ETF benötigt. Dieser sollte Anleihen von mehreren Emittenten beinhalten, die eine kurze Laufzeit von im Schnitt maximal 36 Monaten, eine hohe Bonität und kein Wechselkursrisiko aufweisen. In Frage käme hier zum Beispiel ein ETF auf den FTSE MTS Highest Rated Macro-Weighted Government Bond 1-3-Index.

Weltportfolio-Variante 2: ohne Factor-Investing, dafür mit Beimischung

Die zweite Weltportfolio-Variante stimmt weitgehend mit der ersten überein. Je nach Geschmack können noch Rohstoffe, Immobilienaktien sowie Gold beigemischt werden. Kommer empfiehlt für diese eine Gewichtung von jeweils maximal 5 bis 10 Prozent des risikobehafteten Teils.Erfahrene Anlegende könnten außerdem den oben genannten MSCI ACWI IMI in den MSCI World IMI und den MSCI Emerging Markets IMI aufsplitten und so versuchen, die Gesamtkostenquote (TER) des Portfolios zu senken. Derzeit (Stand: 14.12.2021) ist für den MSCI World IMI allerdings noch kein ETF verfügbar. Das könnte sich in Zukunft ändern.

Des Weiteren kann der risikoarme Teil des Portfolios um inflationsindexierte Anleihen-ETFs ohne Währungsrisiko und mit einer gewichteten Durchschnittslaufzeit von maximal fünf Jahren erweitert werden. Dies trägt dazu bei, die Diversifikation des Portfolios weiter zu erhöhen.

Weltportfolio-Variante 3: einfaches Multi-Factor-Investing mit Ausrichtung auf Aktienmarkt-Faktoren

Das dritte Weltportfolio ist auf verschiedene Aktienmarkt-Faktoren ausgerichtet. Gerd Kommer konzentriert sich dabei auf die Faktoren Small Size, Value, Quality, Political Risk und Momentum, da diese aus seiner Sicht am attraktivsten und in der Literatur am besten belegt sind. Die Faktoren erhalten ein Gewicht von je 20 Prozent des risikobehafteten Teils im Portfolio. Abgebildet werden sie durch die jeweilige Ausprägung eines MSCI-Index. Kommer erwähnt hier folgende Indizes:- MSCI World Small Cap-Index

- MSCI World Value-Index

- MSCI World Quality-Index

- MSCI World Momentum-Index

- MSCI Emerging Markets IMI

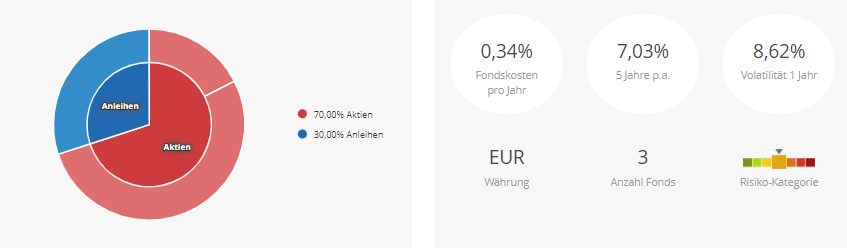

Quelle: justETF Musterportfolio-Suche; Stand: 14.12.2021

Anlegende, die auf eine der Faktorprämien verzichten wollen, können den jeweiligen Index einfach ignorieren und die Gewichtungen der anderen Indizes entsprechend anpassen.

Der risikoarme Teil entspricht dem der vorangegangenen Varianten.

Unser Tipp: Auf unserer Website finden Sie das Musterportfolio Kommer-Strategie 2018 | Einfache Multi-Factor-Strategie.

Weltportfolio-Variante 4: integriertes Multi-Factor-Investing

Die vierte Variante des Weltportfolio-Ansatzes beinhaltet Multi-Faktor-ETFs. Anstelle von nur einem Faktor pro ETF werden hier mehrere Faktoren in einem einzigen ETF beziehungsweise Index kombiniert. Eine Aktie wird also gleich anhand mehrerer Faktoren bewertet, bevor sie in den Index aufgenommen wird. Das ist vorteilhaft, da sich die Faktorprämien oft gegenseitig beeinflussen. So wirkt der Value-Effekt bei Small Caps beispielsweise besonders stark, bei Large Caps hingegen oft weniger stark. Eine Kombination aus den beiden Faktorprämien in einem ETF könnte somit höhere oder kontinuierlichere Mehr-Renditen erwirtschaften als die Aufteilung der Faktoren auf verschiedene ETFs.Ein Nachteil von Multi-Faktor-ETFs ist deren Gesamtkostenquote (TER). Diese fällt meist etwas höher aus als die von einfachen Single-Factor-ETFs.

Konkret nennt Kommer den iShares Edge MSCI World Multifactor UCITS ETF USD (Acc) (ISIN: IE00BZ0PKT83), welcher die Industrieländer global abbildet.

Weitere globale Multi-Faktor-ETFs auf Industrieländer finden Sie in unserem Anlageleitfaden zu Multi-Faktor-ETFs und in der ETF Suche.

Quelle: justETF Musterportfolio-Suche; Stand: 14.12.2021

Anlegende, die sich für diese Variante entscheiden, sollten einen dieser ETFs mit 75 Prozent des risikobehafteten Teils ihres Portfolios gewichten.

Wer das hohe Gewicht der USA von über 50 Prozent in diesen Indizes senken will, der kann das zum Beispiel durch Beimischung eines ETF auf den MSCI Europe Diversified Multiple-Factor-Index erreichen.

Ergänzt wird die Auswahl durch einen ETF auf einen Schwellenländer-Index wie den MSCI Emerging Markets IMI. Dieser sollte mit einem Anteil von 25 Prozent am risikobehafteten Teil gewichtet werden. Auch hier könnten Anlegende eine Multi-Factor-Strategie umsetzen. Die Auswahl an Multi-Faktor-ETFs im Bereich Emerging Markets ist bisher aber begrenzt.

Im risikoarmen Teil gibt es keine Änderungen im Vergleich zu den ersten beiden Varianten.

justETF Tipp: Auf unserer Website finden Sie das Musterportfolio Kommer-Strategie 2018 |Integrierte Multi-Factor-Strategie.

Weltportfolio-Strategien als solide Basis für die Do-it-yourself-Geldanlage

Kommer liefert mit vier verschiedenen Weltportfolio-Strategien eine gute Basis für die praktische Umsetzung der eigenen Kapitalanlage. Für die einfache Umsetzung haben wir für Sie sogenannte „Faktoren-ETF-Portfolios” erarbeitet, die Sie als Ausgangspunkt für Ihre Strategie nutzen können.Eine Ausrichtung der Portfolios auf einzelne oder mehrere Smart Beta-ETFs kann sich dabei durchaus lohnen. Vor einer Investition sollten Sie sich allerdings mit der Funktionsweise der verschiedenen Faktoren beschäftigen und deren Vor- und Nachteile genau abwägen.

justETF Tipp: In der Videoaufzeichnung unseres Online-Seminars Faktorprämien ernten mit ETF-Weltportfolio à la Kommer lernen Sie die einzelnen Faktoren im Detail kennen und erfahren, wie sie genau funktionieren. Informieren Sie sich über weitere, aktuelle justETF Online-Seminare und werden Sie ETF-fit.