- Level: Anfänger

- Lesedauer: 7 Minuten

Was dich in diesem Artikel erwartet:

Was ist eine Rezession?

Eine Rezession ist durch einen erheblichen und breiten Rückgang der Wirtschaftstätigkeit gekennzeichnet. Technisch gesehen spricht man von einer Rezession, wenn es in zwei aufeinanderfolgenden Quartalen einen Rückgang des realen Bruttoinlandsprodukts (BIP) gibt. Während einer Rezession treten typischerweise mehrere negative wirtschaftliche Entwicklungen auf, darunter:- Rückgang des BIP: Das Bruttoinlandsprodukt (BIP), das den Gesamtwert der in einer Volkswirtschaft produzierten Waren und Dienstleistungen misst, geht zurück.

- Erhöhte Arbeitslosigkeit: Unternehmen reduzieren ihre Produktion und Dienstleistungen, was zu Entlassungen und erhöhter Arbeitslosigkeit führt.

- Rückgang von Konsum und Investitionen: Da die Verbraucher weniger Vertrauen in die wirtschaftliche Zukunft haben, kürzen sie ihre Ausgaben und Unternehmen schränken ihre Investitionen ein.

- Rückgang der Unternehmensgewinne: Die geringere Nachfrage führt zu geringeren Einnahmen der Unternehmen.

- Erhöhtes Risiko von Unternehmensinsolvenzen: Unternehmen, insbesondere schwächere oder hoch verschuldete Unternehmen, überleben den Wirtschaftsabschwung möglicherweise nicht.

Die 12 Rezessionen seit 1945

Die Rezessionen waren von unterschiedlicher Dauer und Schwere. Einige der wohl bemerkenswertesten des 20. Jahrhunderts sind:- Rezession von 1949: Sie war kurz und moderat und fiel in eine Übergangszeit nach dem Krieg.

- Rezession von 1953: Ausgelöst durch das Ende des Koreakrieges und hohe Zinsen.

- Rezession von 1973-1975: Ausgelöst durch den Ölschock und die hohe Inflation.

- Rezession von 1980-1982: Zwei kurze Rezessionen aufgrund der restriktiven Geldpolitik zur Bekämpfung der hohen Inflation.

- Rezession von 2001: Verursacht durch das Platzen der Dot-Com-Blase in Verbindung mit den Auswirkungen der Anschläge vom 11. September.

- Große Rezession (2007-2009): Ausgelöst durch die Subprime-Hypothekenkrise und die anschließende globale Finanzkrise. Es war die tiefste und längste Rezession seit der Großen Depression 1929.

- Rezession 2020: Die durch die COVID-19-Pandemie ausgelöste Rezession war kurz, aber extrem schwerwiegend und hatte unmittelbare und weitreichende Auswirkungen auf die Weltwirtschaft.

Wie Aktien auf eine Rezession reagieren

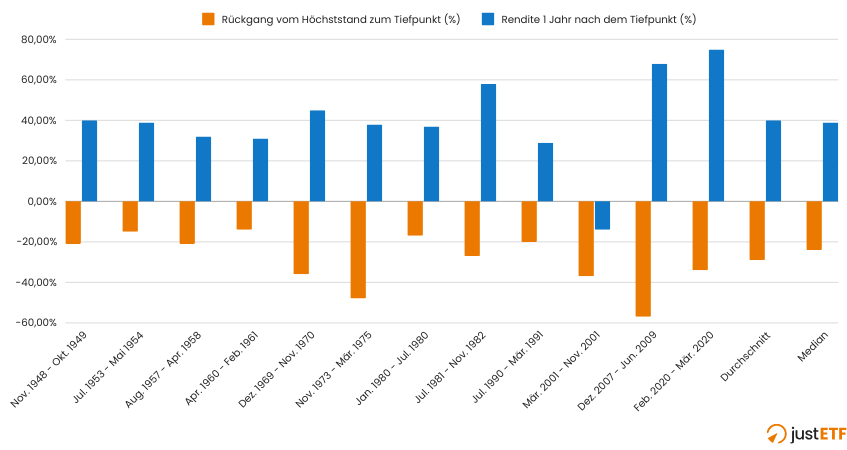

Historisch gesehen ist der S&P 500 Index während Rezessionen seit 1945 im Durchschnitt um 29 % gefallen. Das zeigt, wie der Aktienmarkt dazu neigt, wirtschaftliche Abschwünge vorwegzunehmen und oft reagiert, bevor die Rezession offiziell erklärt wird. Um einige Beispiele zu nennen: In der Großen Rezession von 2008 bis 2009 verlor der S&P 500 fast 40 % seines Wertes, bevor er 2009 wieder um 23 % anstieg. Während der durch die Pandemie im Jahr 2020 verursachten Rezession fiel der S&P 500 innerhalb weniger Wochen um 34 %, bevor er sich erholte und das Jahr mit einem Plus von über 16 % abschloss.S&P 500-Renditen in Rezessionszeiten

Quelle: TRUIST AIG, FactSet, NBER; Stand: 23.09.2024

Im Durchschnitt erreicht der Aktienmarkt jedoch seinen Tiefstand etwa vier Monate vor dem tatsächlichen Ende einer Rezession. Das bedeutet, dass Anleger, die während einer Rezession in der Nähe der Tiefststände kaufen, oft von der Erholung des Marktes profitieren können.

Dies geschieht, weil der Aktienmarkt bekanntermaßen ein "Diskontierungsmechanismus" darstellt, d. h., die Aktienkurse spiegeln die Antizipationen und Erwartungen künftiger Ereignisse wider und nicht nur die aktuelle Situation. Die Anleger treffen ihre Kauf- und Verkaufsentscheidungen im Wesentlichen auf Grundlage dessen, was sie in den kommenden Monaten oder Jahren erwarten, und deutlich weniger auf der Grundlage aktueller oder vergangener Daten. Diese Eigenschaft macht den Aktienmarkt von Natur aus "zukunftsorientiert".

Natürlich sind nicht alle Aktien gleich und nicht alle Branchen reagieren gleich auf Rezessionen.

In Zeiten der Wirtschaftskrise gibt es einige Sektoren, die aufgrund der Art der von ihnen angebotenen Waren und Dienstleistungen tendenziell widerstandsfähiger sind als andere. Zu diesen gehören unter anderem die Basiskonsumgüter, das Gesundheitswesen und die Versorgungsunternehmen. Drei Sektoren, die im Allgemeinen weniger stark von Rezessionen betroffen sind.

Der Basiskonsumgüter-Sektor umfasst Unternehmen, die lebenswichtige Güter wie Lebensmittel, Getränke, Haushalts- und Körperpflegeprodukte herstellen und vertreiben. Diese Güter gelten als unverzichtbar, sodass ihre Nachfrage auch in Rezessionen relativ stabil bleibt, wenn die Verbraucher dazu neigen, ihre Ausgaben für weniger notwendige Güter zu kürzen.

Der Gesundheitssektor umfasst Unternehmen, die medizinische, pharmazeutische und biotechnologische Produkte und Dienstleistungen anbieten. Die Nachfrage nach Gesundheitsleistungen wird weniger von Konjunkturzyklen beeinflusst, da die Menschen unabhängig von wirtschaftlich schwierigen Bedingungen medizinische Versorgung benötigen. Dies macht den Gesundheitssektor in Rezessionen besonders widerstandsfähig.

Die Versorgungsunternehmen erbringen grundlegende Dienstleistungen wie Strom, Gas und Wasser. Die Nachfrage nach diesen Dienstleistungen ist in hohem Maße unelastisch, d. h., sie schwankt nicht wesentlich bei wirtschaftlichen Schwankungen. Selbst in Krisenzeiten nehmen die Verbraucher diese Dienstleistungen weiterhin in Anspruch, was den Unternehmen des Sektors eine stabile Einnahmequelle verschafft.

Die Kehrseite der Medaille ist jedoch, dass das Wachstum dieser drei Sektoren möglicherweise begrenzter ist als in anderen Sektoren. Versorger verfügen beispielsweise über feste Verträge und agieren in einem von der Politik hoch regulierten Markt, was die Flexibilität bei der Expansion oder Erhöhung der Preise einschränkt.

Wie Anleihen auf eine Rezession reagieren

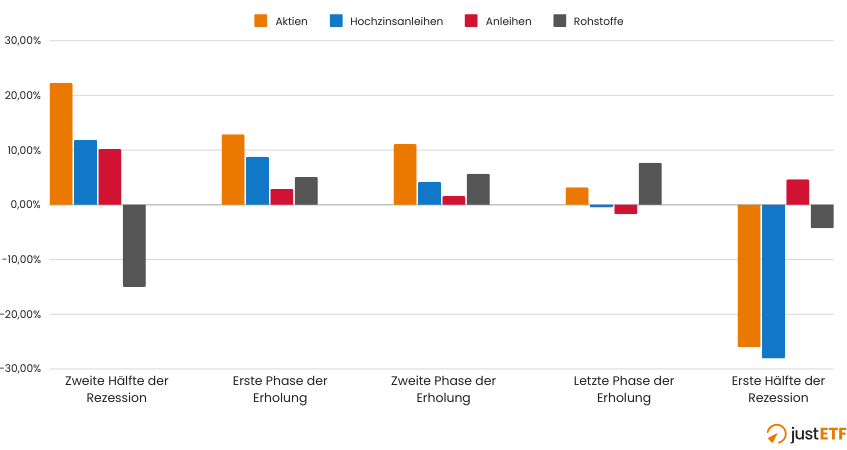

Während einer Rezession gelten Aktien im Allgemeinen als eine der schlechtesten Anlagen, die man halten kann. Das liegt daran, dass Rezessionen, wie wir gesehen haben, durch einen Rückgang der Wirtschaftstätigkeit gekennzeichnet sind. Das führt zu einem schwächeren Wachstum der Unternehmensumsätze und -gewinne. Wenn die operative Entwicklung der Unternehmen schwächelt, werden auch die Aktienkurse tendenziell negativ beeinflusst, was die Verschlechterung der Markterwartungen widerspiegelt. Im Gegensatz dazu haben sich Anleihen in der Vergangenheit in Rezessionen gut entwickelt. Diese Instrumente bieten mehr Stabilität als Aktien, da sie tendenziell weniger volatil sind und einen sichereren Einkommensstrom bieten. Der Besitz von Anleihen in allen Phasen des Konjunkturzyklus und insbesondere während einer Konjunkturabschwächung kann Anlegern helfen, Kapital zu erhalten und das Gesamtportfoliorisiko zu verringern. Es ist jedoch zu beachten, dass risikoreichere Anlagen wie Aktien in der zweiten Hälfte einer Rezession und während der wirtschaftlichen Expansionsphase tendenziell besser abschneiden. In diesen Phasen beginnt die Wirtschaft Anzeichen einer Erholung zu zeigen, das Vertrauen der Anleger steigt und die Aktienkurse beginnen zu steigen, was die Erwartungen einer Erholung des Unternehmenswachstums und der Gewinne widerspiegelt.Wertentwicklung der Anlageklassen in den Phasen des Konjunkturzyklus

Quelle: PIMCO, FRED, Bloomberg, NBER US-Konjunkturzyklen.; Stand: 23.09.2024