- Level: Anfänger

- Lesedauer: 8 Minuten

Diese Fragen beantworten wir im Artikel:

Was sind Schwellenländer?

Schwellenländer sind Länder, die sich stark entwickelt, aber noch nicht als Industrieländer gelten. Als Industrieländer werden beispielsweise Deutschland, Japan oder die USA eingestuft. Wichtige Schwellenländer, wie Indien und Vietnam, verzeichnen ein jährliches Wirtschaftswachstum von 6 bis 7 %. Gleichzeitig erreichen Industrieländer oft nicht mehr als 1 bis 2 %. Dieses starke Wachstum wird häufig durch eine junge und wachsende Bevölkerung angekurbelt. Diese sorgt sowohl für einen dynamischen Arbeitsmarkt als auch eine wachsende Zahl von Verbrauchern. Die Urbanisierung spielt in diesem Prozess eine zentrale Rolle. Millionen von Menschen ziehen vom Land in die Stadt. Das führt zu einem wachsenden Bedarf an Infrastruktur, wie z.B. dem Bau von Straßen, Häusern, Schulen oder Krankenhäusern. Dieser Wandel begünstigt nicht nur ein starkes Wirtschaftswachstum, sondern eröffnet auch interessante Chancen für Unternehmen in verschiedensten Sektoren.Bedeutet starkes Wirtschaftswachstum gleich Wachstum für Aktienmärkte?

Führt das Wachstum des Bruttoinlandsprodukts (BIP) eines Landes automatisch zu einem Anstieg der Aktienkurse? Auch wenn diese Argumentation zunächst plausibel klingen mag, ist das nicht immer so einfach zu beantworten. Zwar gilt diese These für Aktienmärkte im Allgemeinen, doch ist die Unterscheidung besonders in den Schwellenländern von Bedeutung. In vielen Schwellenländern wird ein Großteil des Wirtschaftswachstums von Sektoren getragen, in denen die börsennotierten Unternehmen nicht vertreten sind. So spiegeln sich beispielsweise Investitionen in die öffentliche Infrastruktur oder das Wachstum der Landwirtschaft möglicherweise nicht in den Gewinnen großer börsennotierter Unternehmen wider. Das zeigt sich beispielsweise in Indien: Hier ist ein Großteil des Wirtschaftswachstums auf den Agrarsektor oder große staatliche Projekte zurückzuführen. Viele börsennotierte Unternehmen sind jedoch in der Technologie- oder Konsumgüterbranche tätig. Diese profitiert nicht oder nur wenig vom Wachstum im Agrarsektor. In China wiederum sind viele Unternehmen nach wie vor in Staatsbesitz und entsprechend nicht für Investoren über Börsen zugänglich. Außerdem ist die Unternehmensführung in Schwellenländern oft weniger entwickelt als in reiferen Märkten. Dies kann zu Ineffizienzen, Korruption und Fehlallokation von Ressourcen führen. Selbst bei starkem Wirtschaftswachstum können diese Ineffizienzen dazu führen, dass Unternehmen es nicht schaffen, das vorhandene Wirtschaftswachstum in reale Gewinne umzumünzen. In Russland zum Beispiel haben viele Unternehmen, vor allem im Energie- und Rohstoffsektor, Schwierigkeiten, ihre Gewinne zu steigern. Und das trotz eines erheblichen Wachstums in den frühen 2000er Jahren – vor allem verursacht durch den damaligen Rohstoffboom. Grund dafür sind unter anderem Probleme mit Korruption, der Regierungsführung und staatlicher Kontrolle. Auch die Wirtschafts- und Steuerpolitik in Schwellenländern kann mitunter stark variieren. Staatliche Eingriffe wie unerwartete Steuererhöhungen, restriktive Vorschriften oder die Verstaatlichung von Schlüsselsektoren können sich negativ auf Unternehmen auswirken. In Argentinien zum Beispiel hat die staatliche Kontrolle über bestimmte Sektoren die Rentabilität von Unternehmen teils erheblich verringert. Die USA auf der anderen Seite dominiert den globalen Aktienmarkt mit einem Anteil von 42,5 % an der weltweiten Marktkapitalisierung und einem Wert von über 46 Billionen USD. Dieser Prozentsatz ist viel höher als der tatsächliche Beitrag der USA zum globalen BIP, der nur etwa 21-25 % beträgt. Es besteht also ein deutlicher Unterschied zwischen Wirtschaftswachstum einzelner Länder und dem Aktienmarktwachstum (Neufeld, 2023). Sogar in China sehen wir eine ähnliche Diskrepanz. Obwohl die Wirtschaft in den letzten zwei Jahrzehnten massiv gewachsen ist, ist der Aktienmarkt nicht im gleichen Tempo gefolgt. Das zeigt erneut, dass Wirtschafts- und Aktienwachstum nicht unbedingt Hand in Hand gehen.Wie performen die wichtigsten Schwellenländer aktuell?

Auf der justETF-Website findest du drei Indizes mit entsprechenden ETFs für Investitionen in wichtige Schwellenländer: MSCI Emerging Markets IMI, MSCI Emerging Markets und FTSE Emerging Index. Schauen wir sie uns genauer an.- Der MSCI Emerging Markets IMI ist der breiteste Index, der eine große Anzahl von Unternehmen – von Large- über Mid- bis hin zu Small-Caps – in 24 wichtigen Schwellenländern abbildet. Insgesamt umfasst er 3.337 Unternehmen und deckt damit den gesamten Markt der Emerging Markets ab.

- Im Gegensatz dazu konzentriert sich der MSCI Emerging Markets auf große und mittlere Unternehmen und umfasst 1.277 Unternehmen. Das bedeutet, dass er einen kleineren Teil des Marktes abdeckt, aber dennoch die wichtigsten Unternehmen repräsentiert. Nur die rund 14 % der Small Caps fehlen in diesem Index.

- Der FTSE Emerging Index ähnelt dem MSCI Emerging Markets, enthält ebenfalls nur große und mittelgroße Unternehmen und umfasst 2.226 Unternehmen. Obwohl er eine breitere Streuung als der MSCI Emerging Markets bietet, konzentriert er sich immer noch auf die wichtigsten Unternehmen in den Schwellenländern. Allerdings reicht die Mid Cap-Range von FTSE weiter hinunter als die von MSCI – sodass auch mit dem FTSE Index mehr als 90 % des Marktes abgebildet wird.

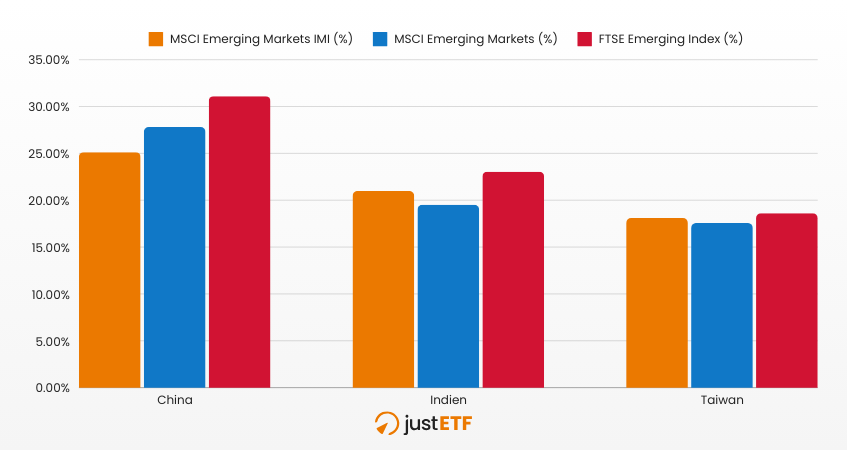

Geografische Verteilung

Quelle: justETF Research; 25.10.2024

Bei der Analyse der am stärksten vertretenen Sektoren zeigt sich, dass Technologie und Finanzen die wichtigsten Akteure sind. Im MSCI Emerging Markets IMI und im MSCI Emerging Markets machen diese beiden Sektoren mehr als 40 % der Gesamtwerte aus. Auch im FTSE Emerging Index dominiert der Technologiesektor mit einem Anteil von mehr als 26 %, gefolgt von den Finanzdienstleistungen.

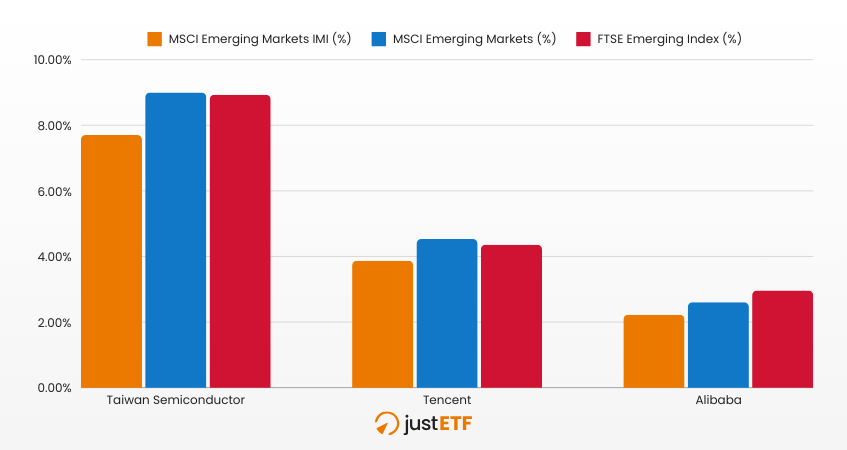

Taiwan Semiconductor Manufacturing gehört zu den Top-Unternehmen in allen drei Indizes, während Tencent und Alibaba ebenfalls unter den Top Ten zu finden sind. Das zeigt, wie wichtig asiatische Technologieunternehmen für die Schwellenländer sind.

justETF Tipp: Samsung ist als größtes südkoreanisches Unternehmen lediglich in den Schwellenländer-Indizes von MSCI vertreten, während FTSE Südkorea bereits zu den Industrieländern zählt. Mehr dazu erfährst du in unserem Artikel: “MSCI vs. FTSE: Welcher Index-Anbieter ist der richtige?”.

Gewichtung der wichtigsten Unternehmen in den Indizes

Quelle: justETF Research; 25.10.2024

Welcher Index bringt die meiste Rendite?

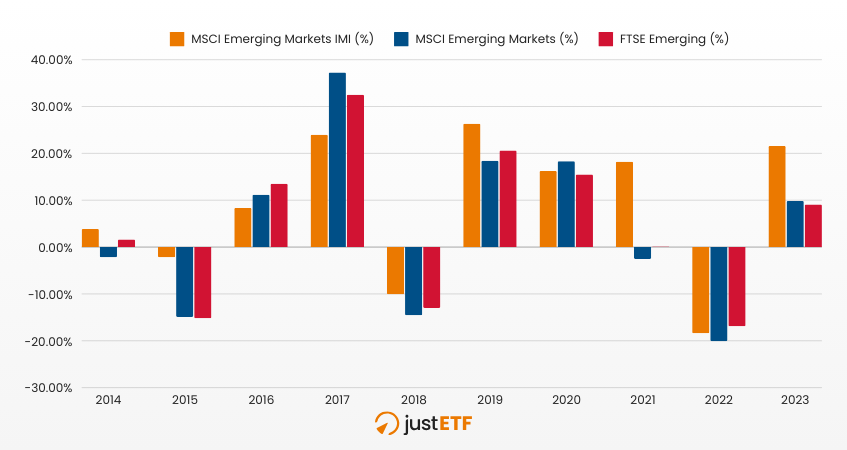

Aus der Grafik geht hervor, dass alle drei Indizes ähnlichen Zyklen folgen, wenn auch mit einigen Unterschieden.Renditen 3 Indizes im Vergleich

Quelle: justETF Research; 25.10.2024

So war beispielsweise 2017 ein sehr gutes Jahr für alle drei Indizes, wobei der MSCI Emerging Markets das stärkste Wachstum verzeichnete.

In den negativen Perioden, wie 2015 und 2022, mussten jedoch alle drei Indizes starke Rückgänge verkraften. Der FTSE Emerging und der MSCI Emerging Markets erlitten dabei etwas größere Verluste als der MSCI EM IMI.

Im Jahr 2023 erholten sich alle drei Indizes, wobei der MSCI EM IMI die beiden anderen Schwellenländer-Indizes übertraf.

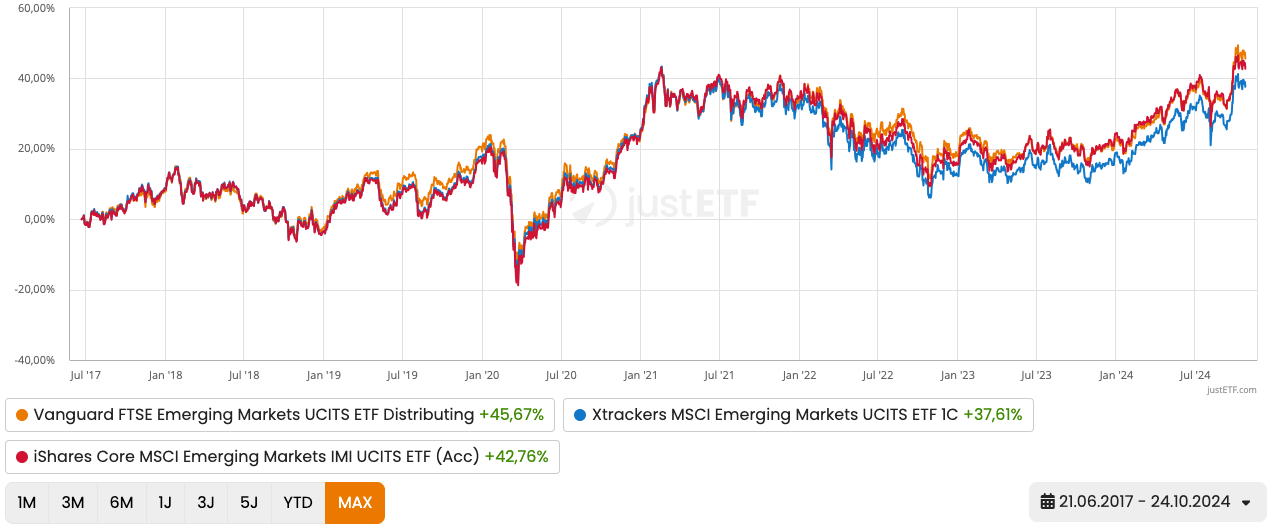

Wie aus der folgenden Grafik mit 3 ETFs zu den jeweiligen Indizes hervorgeht, sind die Renditen seit Juli 2017 sehr ähnlich, wobei der FTSE Emerging Market am besten performte.

Performance 3 ETFs zu den 3 Indizes im Vergleich (Juli 2017-Oktober 2024)

Quelle: justETF Research; 25.10.2024

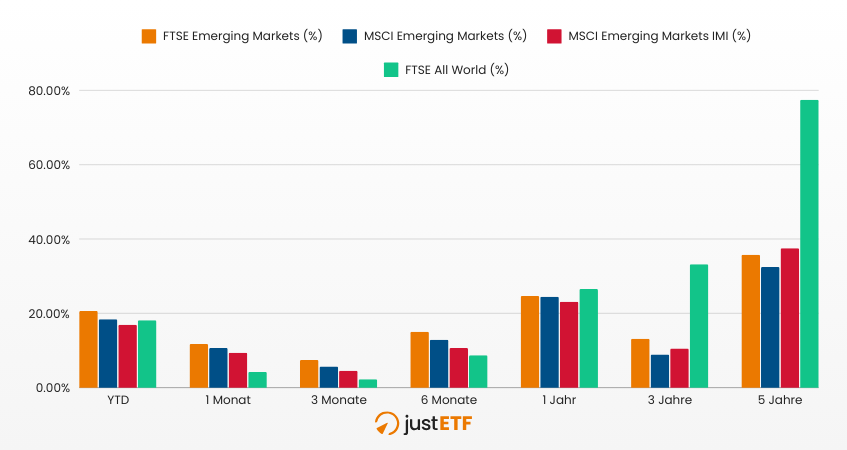

Vergleicht man globale ETFs mit ETFs, die auf Schwellenländer fokussiert sind, haben globale ETFs die Schwellenländer-ETFs übertroffen. Diese Entwicklungen der Vergangenheit sind allerdings wie immer keine Garantie für die Zukunft. Betrachtet man die letzten Monate, so ist das Gegenteil der Fall – Schwellenländer-ETFs schnitten besser ab als All-World-ETFs.

Performance der Schwellenländer und Welt-ETFs

Quelle: justETF Research; 25.10.2024

Für erfahrene ETF-Fans, die mehr Kontrolle über ihr Portfolio haben möchten, besteht eine alternative Strategie darin, ETFs für Industrie- und Schwellenmärkte separat zu kaufen. Dieser Ansatz ermöglicht es, das Gewicht der einzelnen Regionen entsprechend der Vorlieben und Überzeugungen zu allokieren. Geht man beispielsweise davon aus, dass die Schwellenländer künftig eine immer wichtigere Rolle spielen werden, könnte man sich entscheiden, den Anteil der Schwellenländer im Portfolio schrittweise zu erhöhen.

Dieser Ansatz erfordert jedoch mehr Aufmerksamkeit und ein aktives Management, da du die Entwicklungen in den Schwellenländern überwachen und deren Gewicht entsprechend anpassen muss.

Welche Risiken solltest du beachten?

Bei der Betrachtung von Renditen in Schwellenländern ist es wichtig, auch die entsprechenden Risiken zu berücksichtigen. Volatilität und politische Instabilität Schwellenländer leiden häufig unter politischer Instabilität und unvorhersehbaren Regierungswechseln. Ereignisse wie Putsche oder unregelmäßige Wahlen können zu finanziellen Turbulenzen führen, während veränderte wirtschaftspolitische Maßnahmen wie Steuererhöhungen oder Verstaatlichungen Unternehmen und Investoren schaden können. Im Gegensatz zu etablierteren Märkten wie Nordamerika oder Europa sind diese Volkswirtschaften politisch und institutionell also weniger berechenbar. Abhängigkeit von Rohstoffen Viele wichtige Schwellenländer sind stark von der Ausfuhr von Rohstoffen wie Öl und Gas abhängig. Daher sind sie anfälliger für Schwankungen der Weltmarktpreise für diese Ressourcen. Ein Rückgang der Ölpreise kann beispielsweise Volkswirtschaften wie Brasilien hart treffen. Darüber hinaus können globale Wirtschaftskrisen die Nachfrage nach Exporten verringern, was zu weiterem wirtschaftlichen Druck führt. Inflation und Währungsinstabilität In Schwellenländern sind Inflationsraten und Währungen oft instabiler. Eine hohe Inflation kann die Kaufkraft schmälern und die wirtschaftliche Unsicherheit erhöhen. Weniger stabile Währungen setzen Anleger dem Risiko einer Abwertung aus, was die Renditen, selbst in Zeiten von lokalem Wirtschaftswachstum, beeinträchtigt. Schwache Unternehmensführung Eine schwache Unternehmensführung und mangelnde Transparenz stellen ein weiteres Risiko dar. Gewisse Vorschriften und ineffiziente Managementpraktiken können zu Korruption und Fehlallokation von Ressourcen führen und so die Vorteile des starken Wirtschaftswachstums für Unternehmen und Investoren negativ beeinflussen. Unvorhersehbare staatliche Eingriffe Staatliche Eingriffe, wie Verstaatlichungen oder Preiskontrollen, sind ein ständiges Risiko in Schwellenländern. In Argentinien zum Beispiel haben diese Maßnahmen die Rentabilität der Unternehmen eingeschränkt und ausländische Investitionen abgeschreckt, was das Wachstumspotenzial verringert hat.Fazit: Lohnt es sich, in Schwellenländer zu investieren?

Die Entscheidung, ob man Schwellenländer in sein Portfolio aufnehmen soll oder nicht, ist sicherlich subjektiv. Diese Fakten können dir bei deiner Entscheidung helfen:- Starkes Wachstum: Schwellenländer zeichnen sich häufig durch ein starkes Wirtschaftswachstum, eine junge und dynamische Bevölkerung und ein hohes Expansionspotenzial in wichtigen Sektoren wie Technologie und Infrastruktur aus.

- Hohe Volatilität: Wie wir gesehen haben, sind diese Märkte jedoch auch mit höherer Volatilität und spezifischen Risiken in Bezug auf politische Stabilität, Unternehmensführung und Währungsschwankungen verbunden.

- Diversifikation: Eines der stärksten Argumente für die Aufnahme von Schwellenländern in das Portfolio ist die geografische Diversifikation. Bei Investitionen ist es wichtig, nicht alle Ressourcen auf eine Region oder ein Land zu konzentrieren, um weniger abhängig vom Erfolg dieses einen Landes zu sein. Die Vereinigten Staaten bspw. sind zwar die führende Wirtschaftsmacht der Welt, könnten ihre Dominanz aber nicht ewig aufrechterhalten. Die Einbeziehung von Schwellenländern wie China, Indien und Brasilien kann dazu beitragen, ein Portfolio auszugleichen und die Abhängigkeit von entwickelten Märkten, wie den USA oder Europa, zu verringern.