- Livello: Avanzato

- Tempo di lettura: 5 minuti

Fonte: justETF Research; 01.11.2024

Novembre si apre sotto il segno delle elezioni statunitensi, un evento che potrebbe portare nuova volatilità sui mercati, in particolare se Donald Trump dovesse tornare al centro della scena politica.

Le elezioni, infatti, rappresentano un momento cruciale che potrebbe influenzare la fiducia degli investitori e alterare le prospettive economiche per i prossimi mesi. Se vuoi approfondire cosa potrebbe voler dire per il tuo portafoglio una vittoria di Trump, ne abbiamo parlato nel dettaglio qui.

Saranno monitorate da vicino anche le prossime decisioni della banche centrali, con la Fed che dovrà scegliere se tagliare o meno i tassi il 7 novembre.

Ma cosa è accaduto esattamente nell'ultimo mese?

Scopriamolo in questo articolo.

Ecco i temi che tratteremo oggi:

Cosa succede sui mercati?

Partiamo dall’Eurozona, dove l'inflazione ha finalmente allentato la sua presa, scendendo al di sotto dell'obiettivo del 2% fissato dalla Banca Centrale Europea, un risultato che non si vedeva dal 2021. Questo rallentamento riguarda gran parte delle economie della regione, con più della metà dei paesi dell'Eurozona che ora registrano un tasso inferiore al 2%. In risposta, la BCE ha deciso di ridurre ulteriormente i tassi di interesse sui depositi, portandoli al 3,25%. Questo taglio avrà sicuramente ripercussioni sugli strumenti per gestire la liquidità a breve termine come conti depositi ed ETF monetari. Gli investitori, ora, prevedono ulteriori tagli, con aspettative di un calo fino all'1,7% entro la seconda metà del prossimo anno. Nel frattempo, il rallentamento economico della Cina ha avuto un impatto significativo su LVMH, che ha visto le vendite del terzo trimestre in Asia diminuire del 16%, frenate dalla minore domanda di prodotti di lusso. Negli Stati Uniti, le vendite sono rimaste stabili, mentre in Europa si è registrato un modesto aumento del 2%. Ottobre è stato un mese difficile anche per ASML, con le azioni in calo di oltre il 10%. La società ha inoltre registrato solo la metà degli ordini attesi dagli analisti, evidenziando un rallentamento inaspettato per il produttore leader di macchinari per chip avanzati. Passando al settore dello streaming, Netflix ha aggiunto 5,07 milioni di nuovi abbonati, superando le previsioni di 4,5 milioni. Le vendite sono aumentate del 15%, mentre l'utile per azione è salito a 5,40 dollari, battendo le aspettative. Anche i risultati trimestrali di Tesla hanno stupito il mercato. L’utile netto rettificato ha raggiunto i 2,5 miliardi di dollari, un aumento dell’8% rispetto all'anno precedente e ben al di sopra delle stime di 2,1 miliardi. Tuttavia, i ricavi, pur crescendo dell’8% a 25,2 miliardi, non hanno pienamente soddisfatto le aspettative del mercato, che prevedevano 25,4 miliardi. A riportare i risultati durante l’ultimo mese sono stati anche diversi colossi di Wall Strett, tra cui Meta, Alphabet, Apple e Microsoft. Meta ha registrato ricavi record di 40,59 miliardi di dollari nel terzo trimestre, con un incremento del 19% rispetto all'anno precedente, superando le attese degli analisti. La pubblicità continua a essere il cuore del business di Meta, con entrate in crescita dello stesso 19%.Andamento titolo di Meta da Inizio Anno

Fonte: justETF Research; 01.11.2024

Microsoft ha battuto le previsioni, riportando ricavi di 65,6 miliardi di dollari, con un incremento del 16% su base annua, e un utile netto di 24,7 miliardi. Le vendite del settore cloud, che includono prodotti come Office e Azure, sono aumentate del 22%, raggiungendo i 38,9 miliardi di dollari.

Andamento titolo di Microsoft da Inizio Anno

Fonte: justETF Research; 01.11.2024

Apple, pur avendo subito un onere fiscale straordinario di 10,2 miliardi di dollari a seguito di una decisione dell'Unione Europea, ha totalizzato ricavi trimestrali di 94,9 miliardi di dollari, un aumento del 6% rispetto allo scorso anno e leggermente sopra le stime di consenso di 94,4 miliardi. Gli utili diluiti per azione ammontano a 0,97 dollari, ma senza l’impatto del costo fiscale straordinario salgono a 1,64 dollari, superando le previsioni degli analisti di 1,60 dollari.

Infine, sul fronte intelligenza artificiale, OpenAI si prepara a una valutazione di 150 miliardi.

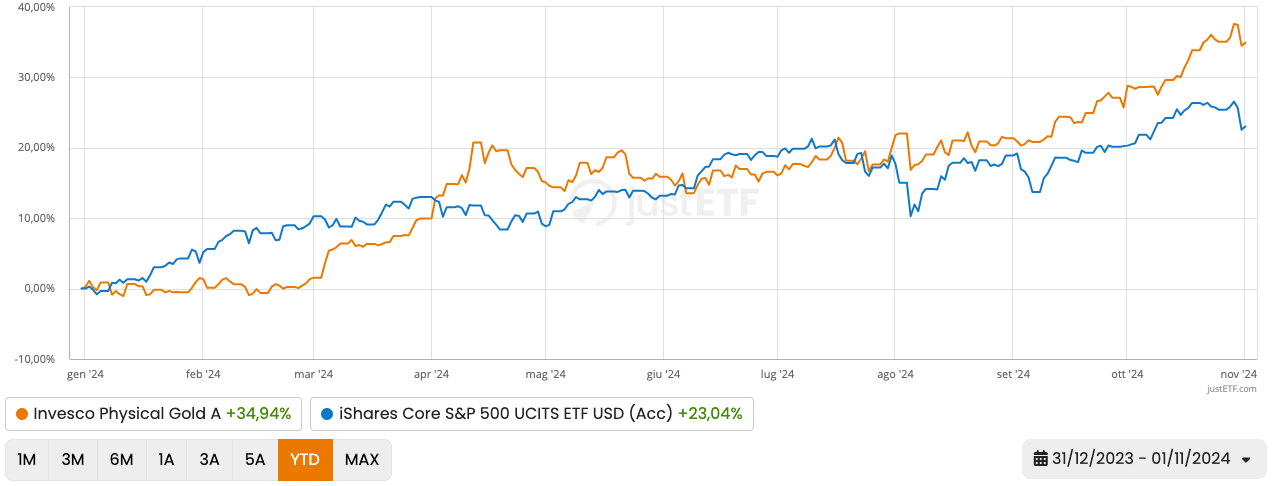

I migliori ETF di ottobre

Passando ai mercati, ottobre, come abbiamo visto, è stato un mese a due facce per la maggior parte degli indici finanziari. Di seguito un breve recap dei migliori:- L’indice S&P500: +2,02%;

- L’ETF sui mercati azionari globali è in rialzo del +0,79%;

- I mercati sviluppati: +1,20%;

- L’oro chiude in rialzo dello +4,15%;

- Il nostro listino italiano, il FTSE MIB, chiude con un +0,46%;

- Bitcoin: +10,95%;

- L’indice del Dollaro statunitense: +3,11%

- Obbligazioni statunitensi a lunga scadenza: -5,76%;

- I mercati emergenti: -1,78%, con il mercato azionario cinese (CSI 300) che segna un -3,16%;

- Materie prime, rappresentate dall'indice Bloomberg Commodity, -1,52%, mentre il petrolio guadagna il +3,25%;

I migliori e peggiori settori di ottobre

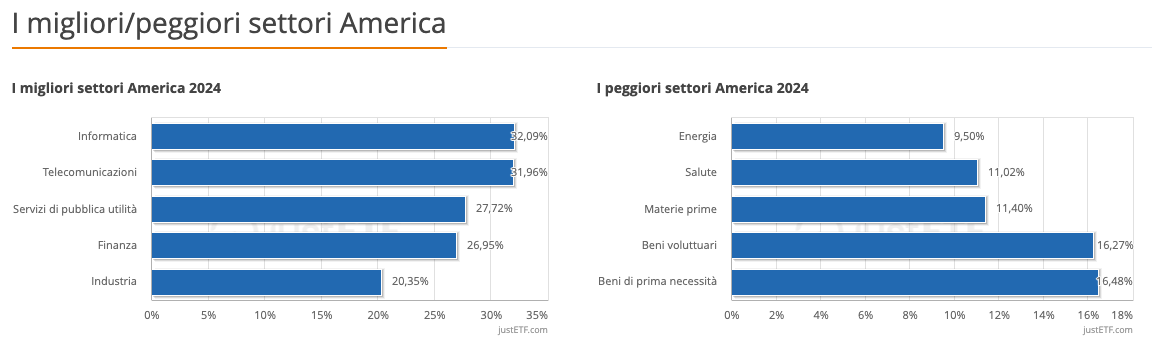

Osservare i settori ci permette di capire come gli investitori si stanno posizionando per cercare di sfruttare al meglio lo scenario economico che si sta delineando. Nello specifico, a ottobre, solo 3 settori dell’S&P 500 hanno registrato risultati positivi. Tra i principali troviamo Financial (+2,71%) e Energy (+1,58%). Mentre 8 settori hanno chiuso il mese in rosso, tra cui quello Real Estate (-3,71%) ed HealthCare (-4,90%). Se allarghiamo l’orizzonte temporale da inizio anno, osserviamo che i migliori settori sono quello dell’Informatica e telecomunicazioni in America.I migliori/peggiori settori America

Fonte: justETF Research; 01.11.2024

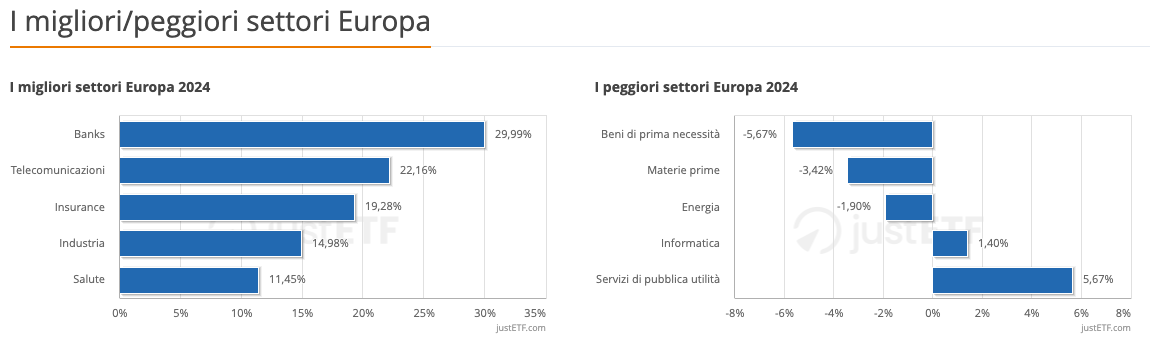

Mentre in Europa ad andare meglio sono il bancario e telecomunicazioni.

I migliori/peggiori settori Europa

Fonte: justETF Research; 01.11.2024

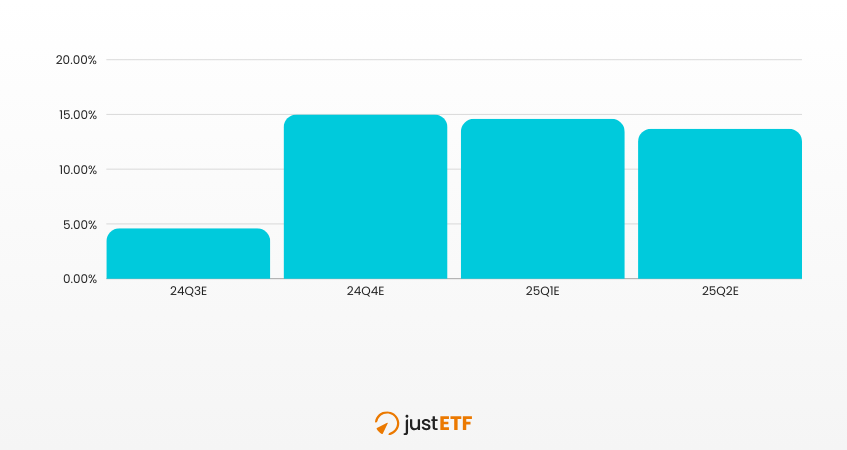

Cosa dobbiamo aspettarci dai prossimi mesi?

I prossimi mesi saranno decisivi per comprendere l’andamento dell’economia. Negli Stati Uniti sembra che una recessione possa essere evitata, nonostante un lieve rallentamento, rompendo così il ciclo abituale che segue un taglio dei tassi d’interesse. Tuttavia, in Europa la situazione appare più complessa: l’eurozona continua a scontrarsi con i costi energetici ancora elevati e con la crescente competizione cinese in settori chiave. Ne è l’esempio Volkswagen che si prepara a una delle mosse più drastiche nella sua storia recente, con licenziamenti di massa e chiusure di stabilimenti in Germania. Secondo le ultime stime del Fondo Monetario Internazionale, il quadro diventa particolarmente critico per Italia e Francia, che non riusciranno a riportare il deficit di bilancio sotto il 3% del PIL entro il 2029, come richiesto dall’Unione Europea. In Italia, l’impegno iniziale era di scendere sotto tale soglia già entro il 2026, ma il FMI prevede un deficit ancora al 3,5% per quell’anno, leggermente migliorato rispetto alle stime precedenti ma comunque superiore al tetto UE. La vera preoccupazione resta il debito pubblico, destinato ad aumentare ulteriormente. Per l’Italia, il rapporto debito/PIL toccherà il 142,3% nel 2029, segnando un incremento di quasi otto punti percentuali rispetto ai livelli attuali. A tutto ciò si aggiungono le tensioni geopolitiche e le incertezze legate alle decisioni della Federal Reserve, che verranno annunciate a breve, e alle elezioni americane ormai alle porte. In questo contesto, le prospettive sugli utili aziendali rimangono sorprendentemente positive, con stime di crescita per il resto dell’anno. Tuttavia, la domanda chiave che molti analisti si pongono è se queste previsioni siano troppo ottimistiche.Stime analisti crescita utili

Fonte: Factset; 01.11.2024

Tuttavia, quando si sceglie di investire facendo un PAC con gli ETF, cosa che noi di justETF sosteniamo fortemente, questi fattori di breve periodo dovrebbero toccarci il giusto.

L’orizzonte temporale è infatti quello di lungo periodo ed è su quell’orizzonte di tempo che dobbiamo fissare i nostri obiettivi.

Se vuoi scoprire come costruire un PAC, ti invito a leggere questo articolo.