- Livello: Per principianti

- Durata dell'articolo: 5 minuti

Ecco i temi che tratteremo oggi:

ETF: come opera

Gli ETF consentono di investire in un intero mercato tramite un solo strumento. In altre parole con un solo acquisto ti stai mettendo in portafoglio, ad esempio, tutto il mercato azionario statunitense. O addirittura, tramite l’ETF sul MSCI World, puoi distribuire il tuo investimento su circa 1.600 aziende di tutto il mondo. Oltre agli azionari, puoi anche investire in tante altre classi di attività, come obbligazioni, materie prime e crypto. Questa loro versatilità fa degli ETF uno strumento ideale per gli investitori retail, quindi come me o te, alla ricerca di una soluzione semplice ma efficace per diversificare il proprio portafoglio. L’obiettivo degli ETF è quindi quello di replicare nella maniera più accurata possibile un indice di mercato, come ad esempio l’S&P 500 per il mercato statunitense e, oltre a ciò, l’altra caratteristica che li contraddistingue è quella di essere negoziabili in qualsiasi momento in cui la borsa è aperta. Esistono diverse borse, per noi italiani quella di riferimento è la Borsa Italiana. Ma nulla ti preclude di acquistare i tuoi ETF altrove.Consiglio di justETF: Gli ETF offrono numerosi vantaggi: sono convenienti, sicuri, trasparenti, ampiamente diversificati, flessibili e liquidi. Scopri tutti i vantaggi degli ETF.

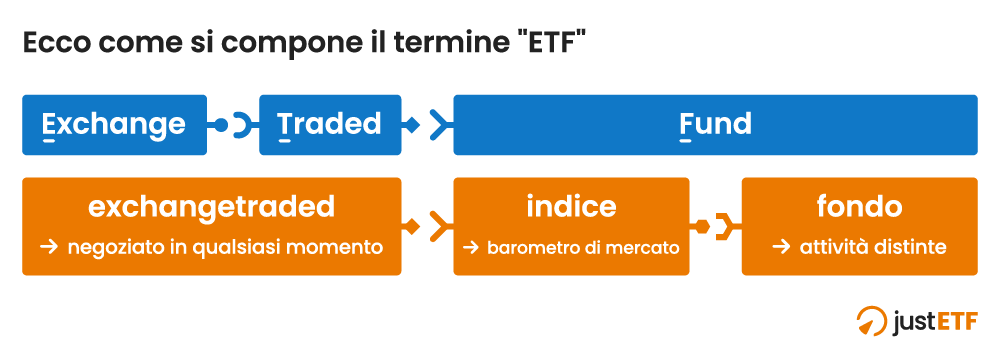

Un ETF è un Exchange Traded Fund che replica un indice

Fino ad ora abbiamo parlato a livello generale di che cos'è un ETF, ora andiamo più nel dettaglio analizzando le tre parti che costituiscono il termine “Exchange Traded Index Fund”.

Che cos’è un fondo?

Partiamo da “Fund” e quindi ci chiediamo: che cosa è nel dettaglio un fondo? Un fondo di investimento è uno strumento di raccolta del capitale. In maniera più semplice immaginiamo la situazione in cui migliaia di investitori raccolgono i propri risparmi e vanno da un professionista, il gestore del fondo e gli dicono di investire questi risparmi applicando una specifica strategia di investimento volta a generare il maggior profitto possibile, con la massima diversificazione. Gli investitori stanno quindi acquistando delle quote del fondo e queste quote rappresentano una parte della proprietà del patrimonio complessivo del fondo e, quindi, una frazione degli investimenti e dei rendimenti che esso genera.Come opera un fondo di investimento

Il gestore del fondo può investire questi soldi in diverse asset class (come, obbligazioni e materie prime).

Altra cosa importante da sapere è che all'interno di un fondo di investimento, i patrimoni degli investitori sono separati. In altre parole, i risparmi sono depositati in una banca depositaria e sono giuridicamente separati dal patrimonio della società di investimento.

Pertanto, il capitale dell’investitore è protetto in caso di insolvenza della società di investimento. In altre parole, se la società che gestisce il fondo fallisce, il nostro capitale è salvo.

Generalmente nei fondi classici, quelli definiti attivi, il gestore ha il compito di generare un rendimento superiore al proprio indice di riferimento, ovvero di battere il mercato.

Un compito per niente facile… Infatti, secondo diversi studi accademici, solo pochissimi gestori di fondi riescono ad ottenere questo obiettivo nel tempo.

Potrebbero sì riuscire ad avere rendimenti più alti del mercato per un paio di anni, ma nel lungo periodo la maggior parte di questi gestori fa peggio del mercato. E anche se c’è qualcuno in grado di fare meglio tu non puoi sapere chi è.

Gli ETF, pur essendo fondi, non hanno però l’obiettivo di fare meglio del mercato ma vogliono ottenere i rendimenti esatti del mercato.

Cosa si intende?

Che se un ETF replica come indice il mercato italiano e quindi il FTSE MIB, il suo obiettivo è quello di fare esattamente le performance del mercato italiano. Come? Comprando tutte le aziende che compongono quell’indice. Proprio per questo motivo, parliamo sì di fondi, ma di fondi indicizzati.

Il gestore del fondo può investire questi soldi in diverse asset class (come, obbligazioni e materie prime).

Altra cosa importante da sapere è che all'interno di un fondo di investimento, i patrimoni degli investitori sono separati. In altre parole, i risparmi sono depositati in una banca depositaria e sono giuridicamente separati dal patrimonio della società di investimento.

Pertanto, il capitale dell’investitore è protetto in caso di insolvenza della società di investimento. In altre parole, se la società che gestisce il fondo fallisce, il nostro capitale è salvo.

Generalmente nei fondi classici, quelli definiti attivi, il gestore ha il compito di generare un rendimento superiore al proprio indice di riferimento, ovvero di battere il mercato.

Un compito per niente facile… Infatti, secondo diversi studi accademici, solo pochissimi gestori di fondi riescono ad ottenere questo obiettivo nel tempo.

Potrebbero sì riuscire ad avere rendimenti più alti del mercato per un paio di anni, ma nel lungo periodo la maggior parte di questi gestori fa peggio del mercato. E anche se c’è qualcuno in grado di fare meglio tu non puoi sapere chi è.

Gli ETF, pur essendo fondi, non hanno però l’obiettivo di fare meglio del mercato ma vogliono ottenere i rendimenti esatti del mercato.

Cosa si intende?

Che se un ETF replica come indice il mercato italiano e quindi il FTSE MIB, il suo obiettivo è quello di fare esattamente le performance del mercato italiano. Come? Comprando tutte le aziende che compongono quell’indice. Proprio per questo motivo, parliamo sì di fondi, ma di fondi indicizzati.

Che cos’è un fondo indicizzato?

Come abbiamo accennato qualche riga fa, il fornitore di un fondo indicizzato, come per gli ETF, garantisce di replicare l'andamento di un indice con la massima accuratezza possibile. Gli investimenti all'interno di un fondo indicizzato sono quindi determinati con precisione dall'indice di riferimento, che funge da modello per la composizione del fondo stesso, includendo sia la scelta degli asset che la loro ponderazione, ovvero in che percentuali sono presenti. Mentre nel caso dei fondi attivi è il gestore che sceglie che titoli mettere dentro, negli ETF no, in quanto dovranno replicare perfettamente la composizione dell’indice di riferimento. Inoltre, questi indici agiscono come veri e propri barometri del mercato, offrendo un'immagine chiara della performance o del rendimento complessivo dei mercati che rappresentano. Quando investi in un fondo indicizzato, hai quindi il vantaggio di conoscere esattamente in quali asset sei esposto. Questo perché la composizione dell'indice sottostante è pubblica e facilmente accessibile. Prendiamo come esempio ancora il FTSE MIB, indice azionario principale del mercato italiano. Questo indice è composto dai quaranta titoli azionari più importanti d'Italia, una selezione che rispecchia le aziende con la maggiore capitalizzazione di mercato. Questi quaranta titoli variano da aziende di grandi dimensioni a quelle di media capitalizzazione e coprono un'ampia gamma di settori, dall'energia alle telecomunicazioni, dalla finanza ai beni di consumo. Ad esempio, all'interno dell'indice azionario FTSE MIB, potremmo trovare aziende ben note come Enel, un colosso nel settore energetico; UniCredit, una delle principali banche e Telecom Italia, un gigante nelle telecomunicazioni. Investire in un ETF che replica l'indice FTSE MIB significa quindi acquistare un portafoglio diversificato che include una quota di ciascuna di queste aziende, proporzionata al loro peso nell'indice. Più grande è il valore di mercato di un'azienda, maggiore sarà il suo impatto sull'indice e, di conseguenza, sul rendimento dell'ETF. Questa struttura permette agli investitori di esporsi a un ampio spettro dell'economia italiana attraverso un singolo investimento, beneficiando della crescita e dei dividendi generati da queste aziende. Inoltre, poiché l'indice viene regolarmente rivisto e aggiornato, l'ETF che lo replica si adatterà di conseguenza, assicurando che il portafoglio rimanga aggiornato. Investire quindi in un ETF che segue fedelmente un indice, si dice che ci permette di investire avendo una gestione passiva. Questo significa che non è necessario impegnarsi attivamente nella selezione dei singoli titoli, un compito spesso complesso e rischioso anche per gli investitori professionisti. L'obiettivo è semplicemente quello di replicare le performance dell'indice di riferimento, e quindi del mercato o settore che esso rappresenta. In sintesi, un fondo indicizzato offre un modo diretto e trasparente per investire in un mercato o settore specifico, con la certezza di conoscere sempre gli asset in cui il proprio denaro è investito. La gestione passiva, basata sulla replica di un indice, riduce la complessità e i costi associati all'investimento attivo.Che cosa significa che vengono negoziati in una borsa valori?

Finito di vedere che cosa è un fondo, passiamo alla seconda parte del nome, ovvero "Exchange Traded”. Abbiamo detto che gli ETF sono negoziati in borsa, proprio come se fossero titoli azionari. Di conseguenza, possono essere acquistati o venduti in qualsiasi momento durante l’orario di negoziazione. Questa caratteristica li differenzia dai fondi di investimento tradizionali che sono invece negoziati una volta al giorno. La possibilità di negoziare gli ETF in borsa ha anche implicazioni sulle commissioni. Lascia che ti spieghi … I fondi comuni spesso hanno commissioni di sottoscrizione (o di ingresso) che si applicano quando si investe nel fondo e queste possono erodere una parte significativa del capitale investito soprattutto nel breve periodo. Al contrario, gli ETF sono generalmente soggetti solo alle commissioni di transazione, che sono le spese richieste dalla banca o dal broker per l'esecuzione di un ordine di acquisto o vendita. Queste commissioni di transazione tendono a essere relativamente basse, rendendo gli ETF un'opzione più economica, soprattutto per coloro che effettuano transazioni frequenti. Se è inoltre vero che i fondi comuni hanno alti costi di gestione, parliamo del 2,5%-2%, bisogna dire che anche gli ETF hanno dei costi, detti TER (Total Expense Ratio). Tuttavia, questo costo è molto ridotto, parliamo di circa lo 0,10%-0,20%. Infine, un altro aspetto da considerare è lo spread bid-ask, ovvero la differenza tra il prezzo più alto che un compratore è disposto a pagare per un ETF (bid) e il prezzo più basso a cui un venditore è disposto a vendere (ask). Negli ETF, questo spread è solitamente ristretto, dato che sono strumenti molto liquidi e troviamo quindi sempre un compratore o venditore disponibile per completare la transazione.Come mai non ho mai sentito parlare di ETF prima d’ora?

Gli ETF non sono il prodotto preferito dei promotori finanziari e delle loro banche affiliate. Ciò è dovuto al fatto che tali promotori sono sostanzialmente remunerati in base alle commissioni sulle vendite dei prodotti finanziari del rispettivo fornitore di fondi. Ma per gli ETF non ci sono commissioni, per questo motivo gli ETF oggi vengono consigliati quasi esclusivamente dai consulenti finanziari indipendenti. Infatti, molti consulenti o promotori rispetto agli ETF preferiscono proporre ai loro clienti dei fondi attivi ad altissime commissioni, che tuttavia non ottengono performance migliori. Ad ogni modo, nonostante gli ETF siano relativamente sconosciuti agli investitori privati, negli ultimi anni stanno ottenendo sempre più notorietà. Gli ETF sono infatti una parte fissa dei portafogli di fondi pensione e assicurazioni, ovvero quelli che investono a lungo termine. Se leggi attentamente i giornali, noterai spesso articoli sugli ETF. Recentemente, soprattutto i clienti dei broker online stanno investendo sempre di più in ETF.In che cosa posso investire tramite gli ETF?

Gli ETF offrono agli investitori la possibilità di investire in veramente tante asset class e settori, tra cui:- ETF su Azioni: Gli ETF azionari forniscono esposizione a mercati azionari di tutto il mondo, dai grandi indici globali ai mercati specifici di un paese.

- ETF obbligazionari: Con gli ETF puoi anche acquistare dei panieri di obbligazioni, dai titoli di stato alle obbligazioni aziendali ad alto rendimento, permettendo di diversificare il tuo portafoglio con investimenti che possono offrire reddito stabile.

- Materie Prime: con gli ETF gli investitori possono investire in risorse naturali come oro, petrolio, e grano senza dover possedere fisicamente il bene.

- Settori e industrie specifiche: Per chi desidera concentrarsi su aree specifiche dell'economia, esistono ETF che si focalizzano su settori particolari, come la tecnologia, l'energia, o la sanità, permettendo di sfruttare le tendenze settoriali.