- Livello: Avanzato

- Durata dell'articolo: 9 minuti

Ecco i temi che tratteremo oggi:

Calcolo dei costi

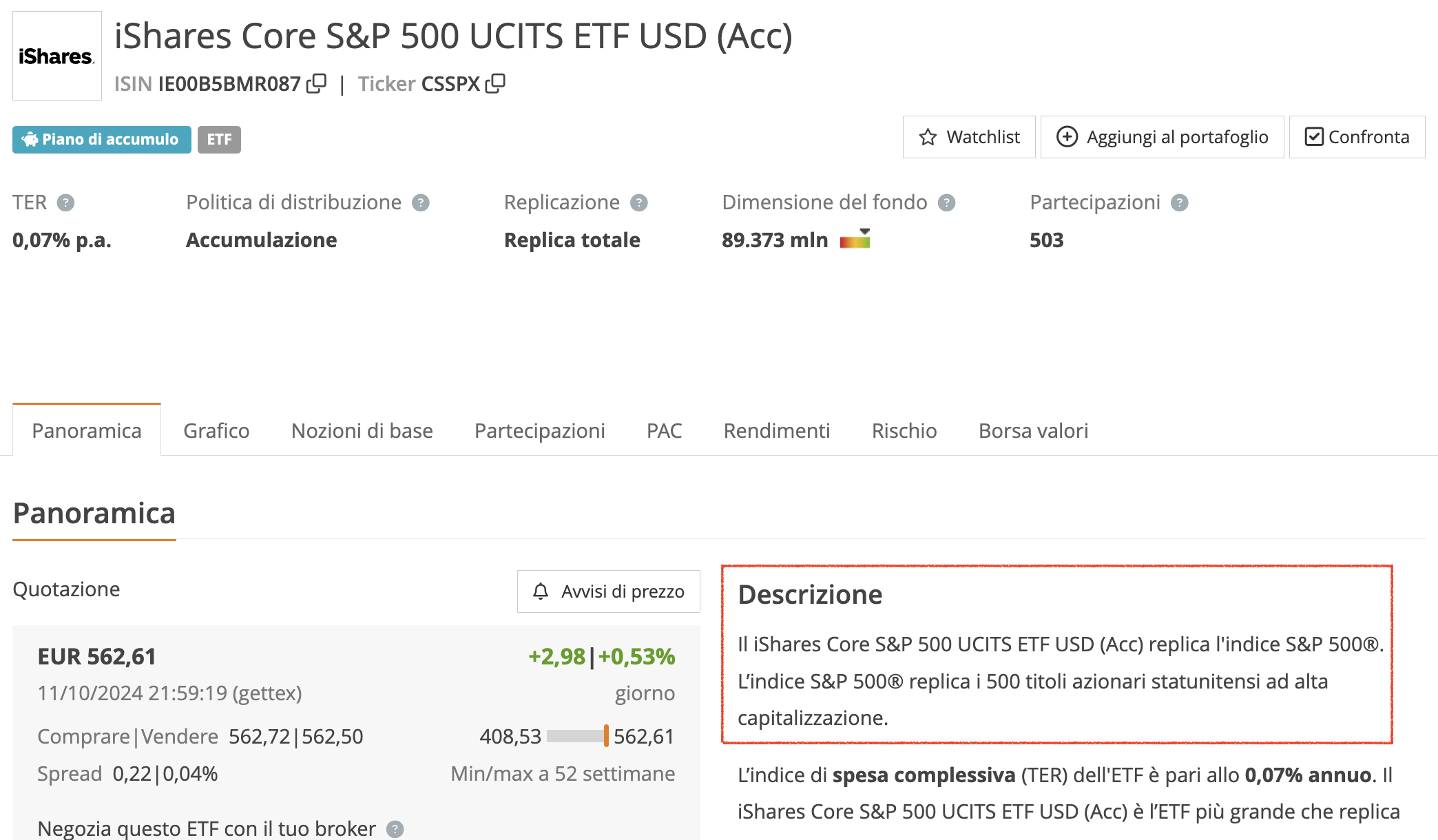

Partiamo quindi analizzando l’indicatore che tutti gli investitori considerano quando si parla dei costi degli ETF, ovvero il TER. Probabilmente se hai un ETF l’avrai già sentito nominare, TER è l’acronimo di Total Expense Ratio e non rappresenta altro che i costi associati alla gestione e al funzionamento di un fondo di investimento.Di seguito ciò che devi sapere in merito al TER

- Il TER è una percentuale che indica le spese ricorrenti annuali di un ETF.

- Questi costi non hanno niente a che fare con i costi degli intermediari per eseguire gli ordini o piani di accumulo.

- Il TER non include tutti i costi di un ETF.

- ETF con TER più basso non necessariamente hanno un rendimento migliore di ETF con TER più elevato.

- Costi di gestione, che rappresentano circa l’80% del TER e sono quelli sostenuti dal gestore dell’ETF per replicare l’indice di riferimento.

- Commissioni della Banca Depositaria: visto che l’ETF investe in titoli che sono poi depositati in un conto separato, dobbiamo pagare per questa custodia e il costo è all’interno del TER.

- Costi legati ai Diritti che il fornitore dell’ETF deve pagare per replicare l’indice di riferimento, ad esempio l’S&P 500.

- Costi di distribuzione: qui sono inclusi i costi sostenuti per il marketing o la distribuzione del prodotto, come la produzione di documenti o brochure riguardanti il fondo.

Fonte: Ricerca di justETF

Questo valore è rappresentato in valori percentuali ed esprime il costo annuale.

Come pagare il TER?

Ma il TER quindi lo devo pagare? E come faccio a pagarlo? Non devi pensare a nulla di tutto ciò. Del suo pagamento non te ne accorgerai, in quanto non vedrai nessuna voce tra le transazioni del tuo broker o sul tuo conto corrente. Infatti, questi costi sono automaticamente trattenuti dal fornitore dell'ETF e sono già inclusi nel prezzo e nella performance dell'ETF. Va inoltre precisato che il valore del TER non è detto che sia fisso; potrebbe essere modificato nel corso del tempo. Tuttavia, generalmente se viene modificato è perché viene abbassato. Come forse ti sei già accorto, il TER non considera però tutti i costi che andrai a sostenere quando compri o vendi un ETF e che hanno però un impatto sui rendimenti.Costi non inclusi nel TER

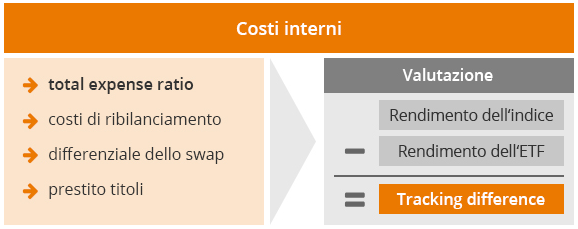

Tra i costi non inclusi nel TER troviamo, ad esempio:- I costi di transazione e ribilanciamento, che si verificano quando l’ETF modifica il portafoglio, ad esempio per aggiustamenti dell’indice. Infatti, se una nuova azione entra nell’indice anche l’ETF la dovrà comprare.

- Ci sono poi delle commissioni legate allo swap, nel caso si tratti di un ETF sintetico.

- E infine i guadagni realizzati da prestito titoli, questo solo se il tuo ETF metta in prestito i titoli che ha all’interno. Non tutti lo fanno.

La tracking difference dell’ETF

Per spiegarla partiamo dall’obiettivo che hanno gli ETF, ovvero quello di replicare nella maniera più accurata possibile l’indice di riferimento. Ovvero, se i rendimenti di un indice sono pari al 10%, il mio ETF sta facendo un buon compito se anche i suoi rendimenti sono pari al 10%. Tuttavia, per diversi motivi, tra cui i costi, i rendimenti dell’ETF possono leggermente discostarsi da quelli dell’indice; questa differenza di performance è la tracking difference. Facendo un esempio, se l’indice a fine anno ha fatto un +10% e il mio ETF un +9%, la tracking difference sarà pari a 1%. Giusto a titolo informativo, l’indice che replica l’ETF lo puoi vedere direttamente nel nome, in questo caso è il FTSE All World e in questo caso l’S&P 500.

Fonte: Ricerca di justETF

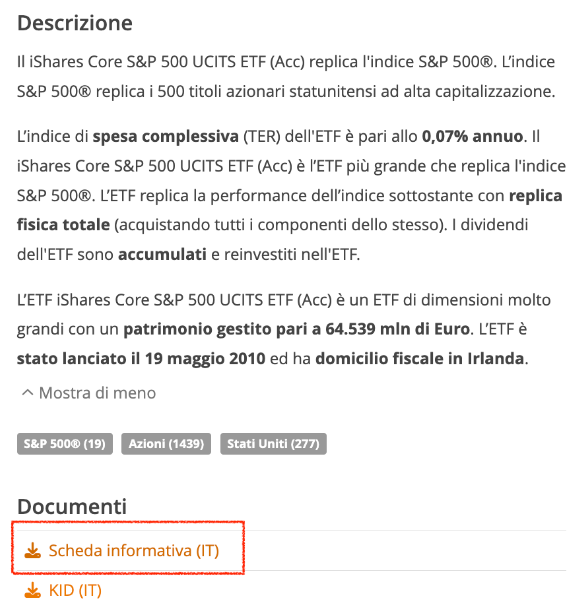

Se non sai cosa contiene un indice, apri la scheda di quell’ETF e nella sua descrizione troverai delle specifiche.

Fonte: Ricerca di justETF

Ad ogni modo, se ho un ETF che replica l’indice S&P 500, più le performance del mio ETF sono uguali a quelle dell’indice, più il mio ETF sta svolgendo al meglio il suo compito. Se c’è una differenza di performance, questa è la tracking difference. E questa differenza del 1% non rappresenta altro che tutti i costi interni discussi sopra.

Fonte: Ricerca di justETF

Quanto è la tracking difference del mio ETF?

Come vedere a quanto ammonta la tracking difference del mio ETF? Una strategia può essere quella di analizzare il grafico di lungo periodo degli ETF selezionati e confrontarli con le performance dell’indice che segue. Questo è un dato che ci viene fornito dai gestori e lo puoi vedere nella scheda informativa dell’ETF, che puoi sempre trovare sul nostro sito.

Fonte: Ricerca di justETF

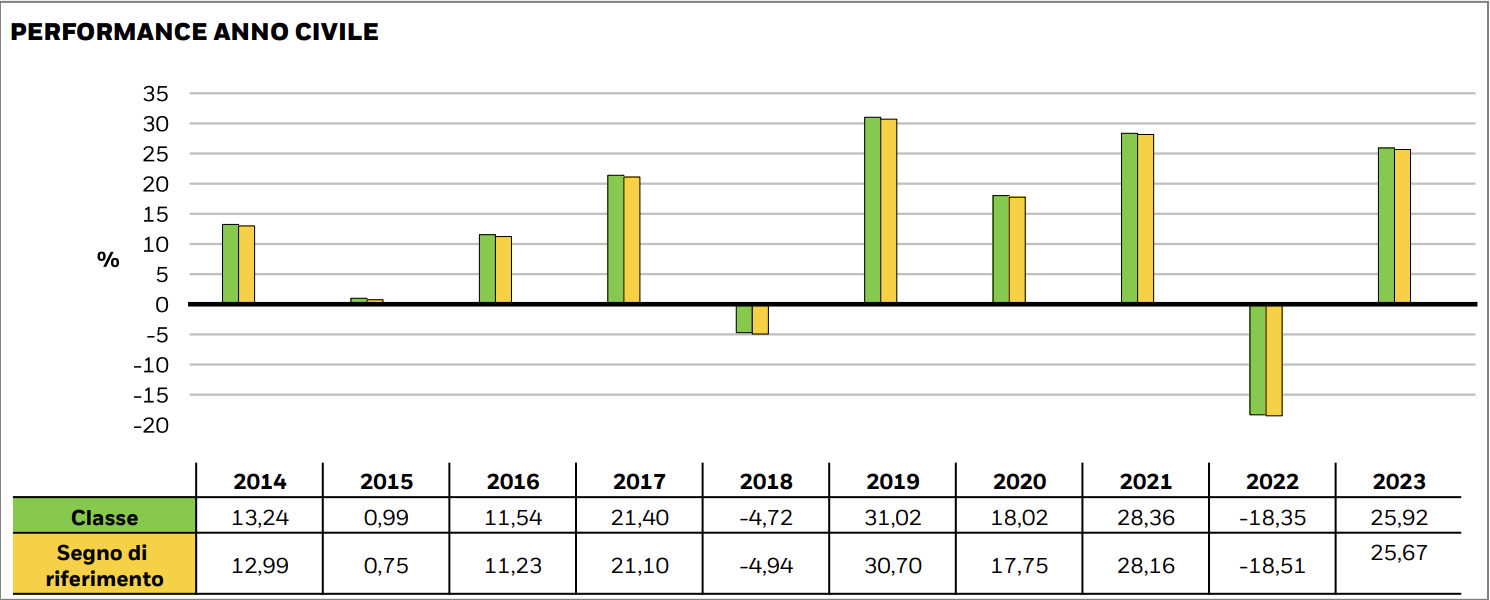

Qua, giusto a titolo di esempio, ti mostro quello di un ETF sull’S&P 500.

Fonte: Ricerca di justETF

In giallo vediamo le performance annue dell’indice e in verde dell’ETF. Se guardi per bene, noterai che l’ETF in alcuni casi fa addirittura meglio dell’indice di riferimento.

Può sembrare strano, lo so, ma la tracking difference può a volte essere in favore dell’ETF. Il motivo può derivare dal prestito dei titoli o per il fatto di beneficiare di una più favorevole tassazione, rispetto a quanto viene considerato nel calcolo del rendimento dell’indice. Inoltre, ciò può essere anche dovuto al fatto che la composizione dell’ETF differisce leggermente da quella dell’indice e ciò può comportare un vantaggio temporaneo per l’ETF.

Insomma, quando investiamo in un ETF, il nostro obiettivo è replicare nella maniera più accurata possibile un indice, in quanto vogliamo ottenere le stesse performance. La tracking difference ci mostra esattamente questo: quando l’ETF replica bene l’indice, ovvero se sta facendo al meglio il proprio lavoro.

Non è però finita qui….

I costi esterni di un ETF

Infatti, oltre a tutti i costi interni, quindi TER più altre spese, ci sono anche dei costi esterni che sono però soggettivi per ogni investitore, come ad esempio i costi dipendenti dalla piattaforma con cui si comprano e vendono gli ETF e quindi ...- Le commissioni di negoziazione.

- Lo spread che paghi quando negozi l’ETF.

- Oltre a questi vanno calcolate anche eventuali imposte che si andranno a pagare.

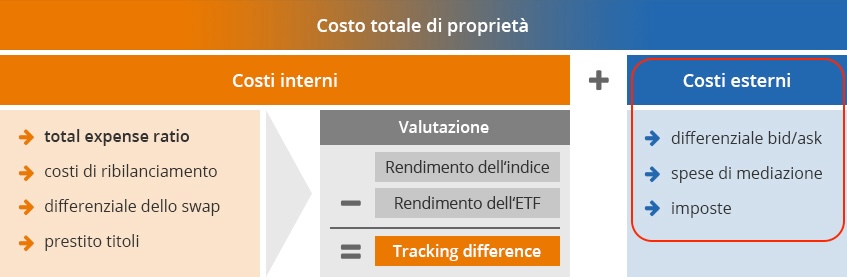

Costo totale di possesso o proprietà - TCO

Insomma, per avere un quadro più completo di quanto andremo a pagare e soprattutto visto che tutti questi costi hanno comunque un impatto sul rendimento complessivo del nostro portafoglio, possiamo monitorare un indicatore che tenga in considerazione tutte queste voci, il cosiddetto costo totale di possesso o proprietà, spesso abbreviato in TCO. Tuttavia, qua diciamo che c’è un piccolo problema, perché, a differenza del TER o della tracking difference che abbiamo visto prima, questo costo di possesso non è scritto da nessuna parte. Nonostante ciò, si tratta di costi che il tuo broker ti deve mostrare per una questione di trasparenza e che quindi, con un po’ di impegno puoi andarti a recuperare e calcolare. Stessa cosa vale per la tassazione. Ricapitolando, quando ci troviamo di fronte a un ETF possiamo a primo impatto guardare il TER, che è facilmente recuperabile.

Fonte: Ricerca di justETF

Tuttavia, questo non è l’unico costo interno; abbiamo anche altre commissioni.

Fonte: Ricerca di justETF

Per semplificarci la vita e vedere a quanto ammontano questi due costi, possiamo osservare la tracking difference, ovvero il rendimento dell’indice meno il rendimento del nostro ETF.

Fonte: Ricerca di justETF

A questa dobbiamo poi aggiungere tutti i costi esterni, che non dipendono direttamente dall’ETF ma bensì dal broker che usiamo e infine le imposte.

Fonte: Ricerca di justETF

Sommiamo tutto e abbiamo il costo totale del nostro ETF.

È importante tenere a mente che questi confronti si basano su dati passati e che la performance futura può sempre variare. Ad esempio, un ETF potrebbe aver ridotto i propri costi solo di recente. Sebbene questa riduzione possa avere un impatto limitato sul lungo periodo, potrebbe influenzare significativamente la performance futura dell'ETF. Per questo motivo, il TER rimane un criterio fondamentale nella scelta di un ETF, pur considerando le limitazioni precedentemente citate.

Bene, siamo arrivati alla fine di questo articolo in cui siamo andati nel dettaglio e abbiamo scoperto cosa c’è dietro il costo di un ETF. In conclusione, quello che ti possiamo dire è che questo processo, anche se può sembrare lungo, in realtà non richiede molto tempo e andrà fatto solo prima di scegliere l’ETF e poi periodicamente potrà essere ricontrollato per vedere se qualcosa è cambiato.

Per quanto riguarda il TER quindi, a parità di altre condizioni, scegli quello più basso, anche se per una visione più completa potresti andare a vedere la tracking difference. Per quanto riguarda i costi esterni, cerca di utilizzare broker che siano affidabili, che abbiano dei bassi costi e che si adattino meglio a quella che è la tua operatività. Sul nostro portale puoi trovare una pagina riepilogativa di tutti i migliori broker in circolazione.