Il rischio di controparte è dato dalla possibilità che l’intermediario finanziario (di solito una grande banca o intermediario finanziario internazionale) non riesca a far fronte agli impegni assunti. Per esempio, vi è una minima possibilità che una controparte diventi insolvente nel corso di una crisi finanziaria e non sia più in grado di pagare il rendimento.

Questo rischio ha reso alcuni investitori sospettosi riguardo agli ETF sintetici, soprattutto perché alcuni anni fa i regolatori ed i media gli hanno messi sotto esame. In seguito alle inchieste effettuate dai regolatori e dai media a tal riguardo, gli emittenti degli ETF sintetici hanno adottato numerose misure per aumentare il livello di protezione offerto. Qui di seguito riportiamo alcuni aspetti da tenere in considerazione:

Gli ETF UCITS

Le direttive europee limitano l’esposizione agli ETF di qualsiasi controparte, ad un massimo del 10% del suo valore patrimoniale netto (NAV). Il restante 90% del valore dell’ETF dovrà essere garantito dal collaterale detenuto per suo conto che, in caso di insolvenza, sarà venduto per rimborsare gli investitori. Tuttavia, molti ETF sono in realtà garantiti da un collaterale il cui valore è inferiore al 90% del NAV. Di seguito approfondiamo ancor di più la questione.Le controparti multiple

Come per la maggior parte delle attività della vita, la diversificazione è un buon modo per spalmare il rischio di insolvenza di ogni altro soggetto. Alcuni emittenti di ETF sintetici utilizzano le loro banche madre come controparte, per questo, si preferisce avere anche accordi in essere con delle controparti non affiliate al fine di minimizzare i potenziali conflitti di interesse che potrebbero influire sui costi e sulla qualità del collaterale.Le reimpostazioni dello swap

Quando l’indice replicato da un ETF aumenta di più rispetto al valore del suo collaterale, gli investitori sono esposti al rischio di controparte per la differenza venutasi a creare. Ciò nonostante, nel momento in cui si reimposta l’accordo swap, la controparte pagherà all’ETF la differenza di valore. Questo profitto viene investito in ulteriore collaterale in modo da ridurre a zero il rischio di controparteAllo stesso modo, se il valore del collaterale aumenta più velocemente rispetto a quello dell’ETF, quest’ultimo dovrà pagare alla controparte la differenza.

Pertanto, più lo swap si reimposta velocemente quando l’ETF batte il suo collaterale e più si reimposta lentamente nel caso opposto, minore sarà il rischio di controparte che dovranno gestire gli investitori.

Alcuni contratti swap, nel momento in cui l’ETF vale di più del collaterale, si reimpostano al raggiungimento di soglie prima di toccare il massimale del 10% del NAV. Altri swap reimpostano la differenza giornalmente ed in altri casi ancora, i contratti swap ritardano la correzione nel momento in cui l’ETF deve pagare la controparte, aumentando il valore del collaterale disponibile per gli investitori. In ogni caso, l’emittente dell’ETF deve pubblicare la sua politica nei propri prospetti.

L’eccessiva collateralizzazione

Alcuni emittenti di ETF sintetici abitualmente detengono un collaterale valutato tra il 100% ed il 120% del NAV. Ciò fornisce una margine di sicurezza che, in caso di vendita, permette al collaterale stesso di coprire l’intero valore dell’ETF. Un buon emittente di ETF revisionerà e pubblicherà giornalmente nei propri siti web la percentuale di NAV collateralizzato.La qualità del collaterale

Il collaterale si compone di un paniere di strumenti finanziari legati all’ETF. Più sono liquidi e facili da valutare, meglio è per gli investitori. I titoli azionari blue chip ed i titoli di stato ad alto rating creditizio sono quelli ideali perché gli strumenti finanziari liquidi e di qualità si vendono più facilmente in tempi di crisi e sono meno esposti a vistose fluttuazioni del valore. Ciò significa che gli investitori potranno essere rimborsati più velocemente ed è meno probabile che subiscano delle perdite, nel caso in cui il collaterale venisse venduto ad un prezzo inferiore a quello antecedente l’insolvenza.Gli Swap

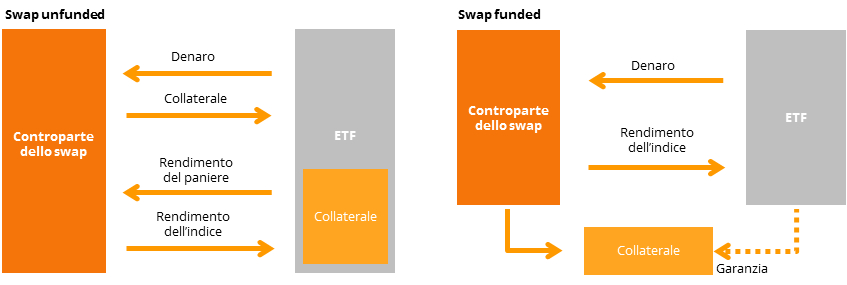

La differenza fondamentale tra le due tipologie di swap è data dal fatto che, nel caso dello swap unfunded, l’ETF detiene direttamente il suo collaterale, mentre nel caso dello swap funded, è la controparte stessa che raccoglie il collaterale e lo deposita in un conto segreto presso una banca depositaria terza per conto dell’ETF.Modello di swap funded versus unfunded

Fonte: Ricerca di justETF

I regolatori hanno manifestato la loro preoccupazione relativa al fatto che ciò possa potenzialmente comportare un ritardo nella liquidazione del collaterale, in quanto l’emittente dell’ETF può non avere accesso diretto al collaterale. Ciò nonostante, gli swap funded utilizzano contratti legali, noti come trasferimento di titolo o garanzia, al fine di assicurare che il collaterale sia subito disponibile in caso di necessità.

Trasferire un titolo significa considerare il collaterale come un proprietà dell’ETF a cui si può accedere senza la necessità di ulteriori consensi in caso di insolvenza. Nel caso della garanzia la cosa è un pò più complicata perché il collaterale è detenuto in nome della controparte per conto dell’ETF.

Per questo, il trasferimento può essere ritardato nel caso in cui il curatore fallimentare decida di congelare i beni della controparte.

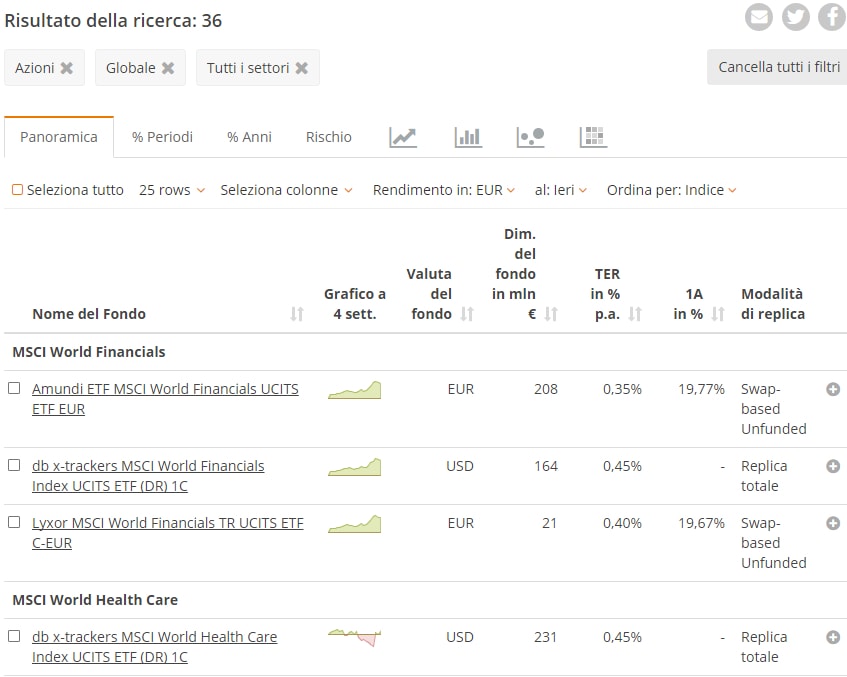

Potete verificare se un ETF fa uso di uno swap funded o unfunded utilizzando la ricerca justETF. Nella tabella riepilogativa di una lista di ETF, cliccate sopra al menù a tendina presente nella colonna della variabili all’estrema destra con la dicitura di default “Politica di distruzione”.

Selezionate il Metodo di replica e vedete se questi ETF sintetici si basano su swap funded o unfunded.

Gli ETF sintetici nella ricerca ETF

Fonte: Ricerca di justETF