- Level: Für Fortgeschrittene

- Lesedauer: 5 Minuten

Was dich in diesem Artikel erwartet

ETF-Kosten: Die Total Expense Ratio (TER) enthält nicht alle Kosten (!)

Um die Kosten eines ETF zu beurteilen, kannst du die Gesamtkostenquote, die sogenannte Total Expense Ratio (TER), heranziehen. Anders als der Name vermuten lässt, spiegelt diese Quote jedoch nicht alle ETF-Kosten wider. Die TER und auch die fast identische Kennzahl „Ongoing Charge“ geben die laufenden jährlichen Kosten für den Besitz eines ETF an. Darin enthalten sind auch die Gebühren, die du auf der Internetseite des ETF-Anbieters oder im Produktbeiblatt KID (engl.: „Key Investor Document“) und Factsheet findest.Es handelt sich dabei um laufende Kosten, die täglich anteilig vom Fondsvermögen im ETF abgezogen werden. Es gibt aber noch weitere Ausgaben, die darin nicht enthalten sind.

Das solltest du über die Gesamtkostenquote TER wissen:

- Die TER ist ein Prozentsatz, der die jährlichen laufenden Kosten eines ETF angibt.

- Diese Kosten haben nichts mit den Kosten zu tun, die für Ordererteilung oder Sparplanausführungen an den Broker zu zahlen sind.

- Die TER enthält nicht alle ETF-Kosten.

- ETFs mit einer niedrigeren TER haben nicht zwangsläufig eine bessere Wertentwicklung als ETFs mit einer höheren TER.

Welche Kosten sind in der TER enthalten?

- Verwaltungsgebühren: Das sind Management- und Betriebskosten, die beim ETF-Anbieter für die Indexnachbildung anfallen. Darin enthalten sind zum Beispiel Kosten für Portfolio-Management, Wirtschaftsprüfung, Revision und sonstige Betriebskosten.

- Depotbankgebühren: Die Wertpapiere, in die der ETF investiert, werden in einem gesonderten Depot aufbewahrt. Dafür fallen Kosten bei der Depotbank des ETF an.

- Lizenzgebühren: Der ETF-Anbieter muss für den nachgebildeten Index Lizenzgebühren bezahlen.

- Vertriebsgebühren: Hierzu zählen die Kosten, die für die Vermarktung beziehungsweise den Vertrieb des Produkts anfallen, wie beispielsweise die Erstellung von Fondsdokumenten und Broschüren.

Behalte auch die Sparplan-Kosten im Blick und vergleiche hier die günstigsten Angebote der Online Broker!

Welche Kosten sind nicht in der TER enthalten?

- Swap-Gebühren: Synthetisch replizierende ETFs entrichten Gebühren für den Bezug der Index-Rendite.

- Wertpapierleihe-Erträge: Das sind Gewinne, die mit der Verleihung von Wertpapieren erzielt werden.

- Transaktionskosten auf Fondsebene: Diese entstehen, wenn der ETF sein Portfolio umschichtet, also auf den Index anpasst, oder Erträge reinvestiert. Dazu gehören zum Beispiel Broker-Gebühren und Spreads (Geld-Brief-Spannen). Da sich die Zusammensetzung der meisten ETFs kaum ändert, sind solche Transaktionskosten wesentlich geringer als bei aktiven Fonds.

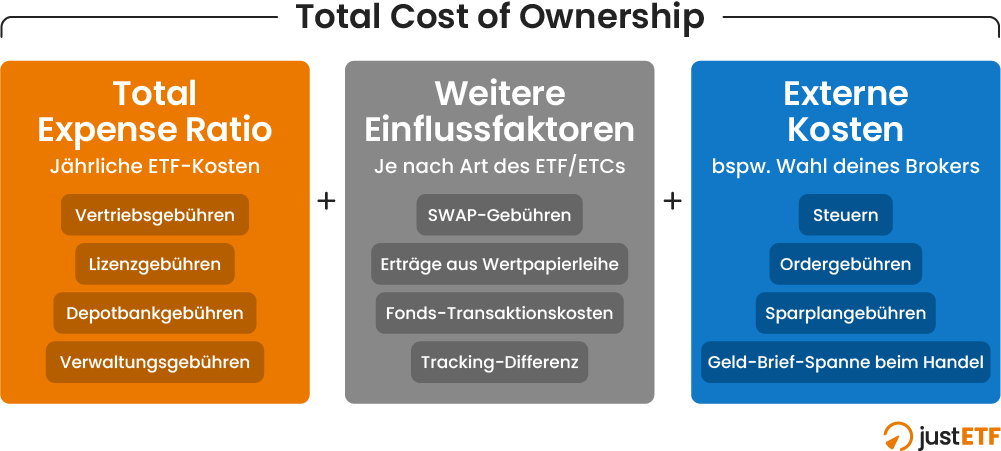

Mit der Total Cost of Ownership (TCO) bekommst du alle ETF-Kosten auf einen Blick

Die Total Cost of Ownership (TCO) zeigt dir die tatsächlichen Kosten für den Besitz eines ETF auf. Allerdings findest du die Total Cost of Ownership weder auf der Anbieter-Website noch im Factsheet. Zwar haben sich die Investment-Industrie und die Europäische Union auf eine einheitliche Definition der TER und des Ongoing Charge geeinigt, für die Kennzahl der Total Cost of Ownership existiert dagegen aktuell noch keine gesetzliche Regelung.Du solltest diese wichtige Kennzahl bei der ETF-Auswahl dennoch berücksichtigen. Denn der ETF mit der niedrigsten TER ist nicht unbedingt der günstigste.

Die Total Cost of Ownership umfassen auch zusätzliche interne ETF-Kosten, die in der TER nicht enthalten sind. Hierzu zählen zum Beispiel zusätzliche Ausgaben für die Neugewichtung bei physisch replizierten ETFs, also Handelsgebühren und Spreads bei Transaktionen innerhalb des ETF. Bei synthetisch replizierten ETFs ist hingegen die Swap-Gebühr relevant. Diese ist ebenfalls in den Total Cost of Ownership, nicht jedoch in der TER enthalten. Zudem können ETFs Erträge durch Wertpapierleihe und Steueroptimierung erwirtschaften. Diese internen Erträge und Kosten sind übrigens keinesfalls ETF-spezifisch. Sie fallen bei jeder Art von Investmentfonds zusätzlich zur TER an.

Unser Tipp: Berechne den Kostenvorteil eines ETF-Investments im Vergleich zu einem klassischen Fondsinvestment mithilfe unseres ETF-Kostenrechners.

Total Cost of Ownership: die gesamten ETF-Kosten

Quelle: justETF Research

Diese externen Kosten sind relativ transparent. Auf der Abrechnung deines Online Brokers siehst du sämtliche fällige Depot- und Ordergebühren. Die Geld-Brief-Spanne – also die Differenz zwischen dem Ankaufs- und Verkaufskurs – kannst du direkt vor dem Handel bei deinem Online Broker einsehen und so die unterschiedlichen Handelsplätze miteinander vergleichen.

Tracking-Differenz als relevante Kosten-Kennzahl

Aber wie lassen sich die zusätzlichen internen ETF-Kosten bemessen, die nicht in der TER enthalten sind? Die Tracking-Differenz gibt Antwort: Die Tracking-Differenz bezeichnet den Unterschied zwischen der Rendite des Index und der Rendite des ETF, der den Index nachbildet.Wenn ein Index zum Beispiel eine Rendite von 10 Prozent ausweist und der entsprechende ETF nur eine Rendite von 9 Prozent erwirtschaftet, dann ist die Tracking-Differenz 1 Prozent. In diesem Beispiel führen die internen Kosten des ETF also dazu, dass dieser eine um 1 Prozentpunkt geringere Rendite als der zugrundeliegende Index realisiert.

Unser Tipp: Für die beliebtesten Indizes bieten wir Anlageleitfäden mit übersichtlichen Vergleichen und Ranglisten der verfügbaren ETFs an, wie beispielsweise für MSCI World-ETFs.

Die Tracking-Differenz kann in einigen Fällen auch zugunsten des ETF ausfallen. Das passiert unter anderem dann, wenn ein ETF von zusätzlichen Einnahmen, etwa durch Wertpapierleihe oder eine günstigere Steuerregelung im Vergleich zum Bezugsindex, profitiert. Auch denkbar: Durch eine etwas abweichende ETF-Zusammensetzung im Vergleich zum zugrundeliegenden Index, wie beispielsweise bei Sampling-ETFs, entwickelt sich der ETF über einen gewissen Zeitraum besser als der Index.

Um die Tracking-Differenz eines ETF gegenüber dessen Basisindex einzuschätzen, solltest du einen langfristigen Vergleich der Wertentwicklung heranziehen. Laufzeiten von unter einem Jahr kannst du dabei getrost ignorieren.

Allerdings ist es oftmals schwierig, Zugang zu geeigneten Indexdaten für einen solchen Vergleich zu erhalten. Alternativ kannst du einfach die Renditen mehrerer ETFs auf den gleichen Index miteinander vergleichen. Wähle dafür die entsprechenden ETFs aus und vergleiche diese in einem Chart miteinander. Der ETF mit der höchsten Rendite – am besten über unterschiedlich lange Zeiträume – hat in der Regel eine der niedrigsten TCOs.

Bedenke bitte außerdem, dass sich derartige Vergleiche nur auf die Vergangenheit beziehen. Die zukünftige Wertentwicklung kann davon abweichen. So kann es zum Beispiel sein, dass ein ETF erst vor Kurzem seine Kosten reduziert hat. Eine solche Kostensenkung hätte auf eine langfristige historische Betrachtung nur geringen, auf die künftige Wertentwicklung des ETF jedoch sehr großen Einfluss.

Aus diesem Grund solltest du die TER unter Berücksichtigung der oben genannten Limitationen als wesentliches Kriterium bei der ETF-Auswahl betrachten.