- Level: Für Fortgeschrittene

- Lesedauer: 4 Minuten

Das erwartet dich in diesem Artikel

Wie die Quellensteuer funktioniert

Wenn du eine Dividende aus dem Ausland erhältst, zahlst du die dort geltende Quellensteuer. Die Quellensteuer wird vor Ort erhoben und sofort an die Finanzbehörden des jeweiligen Landes abgeführt. Mit vielen Staaten hat Deutschland allerdings ein Doppelbesteuerungsabkommen geschlossen. Den in diesem Abkommen festgeschriebenen Prozentsatz darf die Quellensteuer für deutsche Anlegerinnen und Anleger nicht übersteigen. In der Regel beträgt diese Obergrenze 15 Prozent. In vielen Fällen ist die gezahlte Quellensteuer außerdem auf die Abgeltungsteuer anrechenbar.Quellensteuersätze ausgewählter Länder

| Staat | Nationale Quellensteuer | Höchstsatz nach DBA | Davon anrechenbar sind … |

|---|---|---|---|

| USA | 30% | 15% | 15% |

| Großbritannien | 0% | 15% | 15% |

| Japan | 15% | 20% | 15% |

| Schweiz | 35% | 15% | 15% |

| Frankreich | 13% | 15% | 13% |

| Italien | 26% | 15% | 15% |

Quelle: Quellensteuersätze nach Doppelbesteuerungsabkommen der Bundesrepublik Deutschland (hier für Dividenden), Bundeszentralamt für Steuern; Stand: 01.07.2024

Wenn du zum Beispiel eine Dividende aus US-amerikanischen Aktien in Höhe von 100 US-Dollar erhältst, dann wären auf diese Dividende ohne DBA 30 Prozent Quellensteuer, also 30 US-Dollar, fällig. Dank des DBA gilt aber der Höchstsatz von 15 Prozent. Zahlen musst du zunächst die vollen 30 Prozent, allerdings kannst du als in Deutschland ansässige Person bei der ausländischen Steuerbehörde eine Erstattung über die Differenz beantragen. Im Beispiel sind das 15 US-Dollar. Nachdem die übrigen 85 US-Dollar der Bruttodividende in dein Depot gebucht wurden, wird die Abgeltungsteuer fällig. Anstatt der üblichen 25 Prozent beträgt diese nur noch 10 Prozent, da 15 Prozentpunkte der Quellensteuer anrechenbar sind. Die tatsächliche Steuerlast beträgt also 25 US-Dollar. Davon verbleiben 15 US-Dollar in den USA und 10 US-Dollar wandern zum deutschen Fiskus.

Antragsformulare für die Rückerstattung der Quellensteuer findest du auf der Website des Bundeszentralamts für Steuern. Außerdem findest du dort eine detaillierte Liste aller Länder, mit denen Deutschland ein Doppelbesteuerungsabkommen unterhält, inklusive des Maximalbetrags der anrechenbaren Quellensteuer.

Im obigen Beispiel wird davon ausgegangen, dass die Erstattung der Quellensteuer durch die ausländischen Behörden sofort durchgeführt wird. Abhängig davon, in welchem Land die Erstattung beantragt wird, dauert diese Erstattung mehrere Wochen (z. B. in Österreich) bis hin zu Jahren (z. B. in Italien).

Oft kümmert sich die Bank um die Anrechnung der Quellensteuer auf die Abgeltungsteuer, ansonsten müsstest du diese im Zuge deiner Einkommensteuererklärung selbst beantragen.

Schon gewusst?

Nahezu alle großen deutschen Banken und Online Broker erfüllen den Status als "qualified intermediary" und verrechnen die Quellensteuer entsprechend mit der deutschen Abgeltungsteuer. Frage einfach bei deiner Bank nach, wenn du dir nicht sicher bist, ob sie diesen Status erfüllt.

Nahezu alle großen deutschen Banken und Online Broker erfüllen den Status als "qualified intermediary" und verrechnen die Quellensteuer entsprechend mit der deutschen Abgeltungsteuer. Frage einfach bei deiner Bank nach, wenn du dir nicht sicher bist, ob sie diesen Status erfüllt.

ETF-Fans haben Quellensteuer-Vorteil

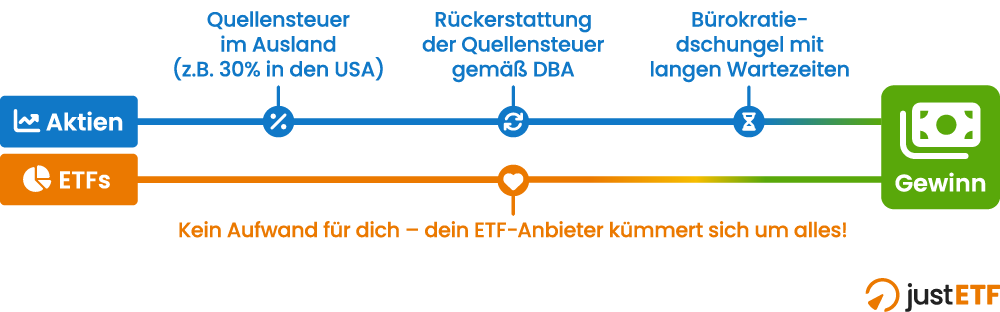

Quelle: justETF Research

Manchmal profitierst du automatisch vom günstigeren Quellensteuersatz, vor allem bei US-amerikanischen Aktien ist das der Fall. Meistens jedoch musst du dich selbst darum kümmern, dir deine zuviel gezahlte Quellensteuer zurück zu holen. Die Folge ist ein mitunter langwieriger Papierkrieg im Bürokratie-Dschungel ausländischer Steuerbehörden. Für Kleinanleger sind Aufwand und Kosten für den Erstattungsantrag so hoch, dass sich die Antragstellung nur selten lohnt.

Auch bei allen anderen Komplikationen stehst du selbst in der Verantwortung. Gerade für Kleinanleger ist es daher ratsam, nur über beispielsweise ETFs in ausländische Aktien zu investieren. Dann kümmert sich nämlich die Fondsgesellschaft um die korrekte steuerliche Behandlung. Ausschlaggebend für eine mögliche Rückforderung ist das Fondsdomizil. Dabei verfügen die beliebtesten Länder unter den Fondsdomizilen auch über die meisten Doppelbesteuerungsabkommen: Irland, Luxemburg, Deutschland, Frankreich und die Niederlande.

Eine Besonderheit ist die Handhabung der Quellensteuer-Rückforderung bei den USA. Die USA verhindern, dass Anleger aus Drittstaaten, die über kein Doppelbesteuerungsabkommen mit den USA verfügen, durch den Fonds auf einfache Weise Quellensteuer sparen. Fonds müssen deshalb bei der Rückforderung nachweisen, dass vor allem Bürger des jeweiligen Landes in den Fonds investiert sind, für die ihr Staat das Abkommen mit den USA abgeschlossen hat. Bei ETFs ist das allerdings nicht ohne Weiteres möglich, weil ETFs an der Börse gehandelt werden und ETF-Gesellschaften ihre Investoren in der Regel nicht kennen.

Deshalb verfügt das Fondsdomizil Irland über einen einzigartigen Vorteil für ETF-Anleger: Das Abkommen mit dem beliebtesten Land für Kapitalanleger, den USA, sieht eine Quellensteuer von nur 15 Prozent vor. Mehr dazu findest du in unserem Artikel US-Quellensteuer sparen mit den richtigen ETFs.

Als ETF-Fan genießt du noch einen weiteren Vorteil gegenüber den Haltern von Einzelaktien: Obwohl die Erstattung der Quellensteuer einige Zeit in Anspruch nimmt, wird sie von Fondsanbietern als sicher betrachtet. Deswegen berechnet der Fonds sein Fondsvermögen sofort mit dem um die Erstattung korrigierten Betrag. Wenn Anleger dann zum offiziellen Kurs (kurz NAV) verkaufen beziehungsweise eine Ausschüttung erhalten, profitieren sie bereits von der Quellensteuererstattung – unabhängig davon, ob eine Erstattung bereits stattgefunden hat oder nicht. Das heißt also, dass ETF-Fans nicht nur keine Extrakosten tragen und keinen Mehraufwand betreiben müssen, um die Erstattung zu erhalten, sondern auch, dass sie sofort über die volle Nettodividende verfügen können.