- Level: Für Fortgeschrittene

- Lesedauer: 5 Minuten

Das erwartet dich in diesem Update

Was passierte an den Märkten?

Wir beginnen mit den beiden mit Spannung erwarteten Entscheidungen der Zentralbanken. In Europa beschloss die EZB, die Zinssätze um 25 Basispunkte zu senken, was die erste Senkung seit fünf Jahren darstellt. Damit ist sie eine der ersten großen Zentralbanken, die in jüngster Zeit die Zinsen senkten. Die jüngsten Wirtschaftsdaten in der Eurozone waren enttäuschend, da das Wachstum schwächer als erwartet ausfiel und die Inflation anhielt. Die EZB aktualisierte auch ihre Inflationsprognose und schätzte die Inflationsrate für das Jahresende auf 2,5% (zuvor 2,3%) und für 2025 auf 2,2% (zuvor 2%). Infolgedessen haben die Anlegerinnen und Anleger ihre Erwartungen hinsichtlich weiterer Zinssenkungen durch die EZB zurückgeschraubt. Im Mai wurde noch mit drei Zinssenkungen bis Ende 2024 gerechnet, jetzt wird nur noch eine Senkung im Dezember erwartet. In Übersee beließ die Fed die Zinsen stattdessen wie erwartet unverändert zwischen 5,25% und 5,50%. Angesichts einer jährlichen Inflationsrate von 3,3% und eines nach wie vor robusten Arbeitsmarktes hielt es Fed-Chef Powell für angebracht, mit der ersten Senkung zu warten. Die Aufmerksamkeit der Anlegerinnen und Anleger richtete sich jedoch auf den "Dot Plot" des FOMC, eine grafische Darstellung der Prognosen der Fed-Mitglieder für die künftige Entwicklung des Leitzinses. Derzeit rechnet der FOMC mit nur einer Zinssenkung bis zum Jahresende, während im März noch drei Zinssenkungen erwartet wurden, und mit vier Zinssenkungen im Jahr 2025, also einer mehr als bisher prognostiziert. Die neuen Schätzungen der Fed deuten darauf hin, dass das US-BIP im Jahr 2024 um 2,1% und im Jahr 2025 um 2% steigen wird. Die Arbeitslosenquote wird voraussichtlich 4% im Jahr 2024 und 4,2% im Jahr 2025 betragen. Die Kerninflation, eine der bevorzugten Messgrößen der Fed, wird Ende des Jahres voraussichtlich bei 2,8% liegen, also höher als die im März geschätzten 2,6%, und dürfte erst 2026 auf 2% fallen. Länger steigende Zinssätze haben dazu geführt, dass der Anleihemarkt die längste Baisse in der Geschichte erlebt, die seit mehr als 46 Monaten andauert. Anleihen könnten jedoch von einer Änderung der Markterwartungen profitieren. Wenn die Märkte beginnen, mehr Zinssenkungen als derzeit eingepreist zu erwarten, könnte dies Anleihen beflügeln. Zurück zum Aktienmarkt: Wie bereits kurz erwähnt, wird der Markt weiterhin von immer weniger Unternehmen angetrieben. Die Analysten haben ihre EPS-Prognosen für 2024 für diese fünf Technologiewerte auf 38% erhöht. Im Gegensatz dazu liegen die Gewinnwachstumsprognosen für die anderen 495 Aktien im S&P 500 Index bei -5%. Unter diesen Titeln darf NVIDIA nicht fehlen, das zwischenzeitlich Microsoft und Apple überholt hat und nach Marktkapitalisierung als größte Unternehmen der Welt zählt. Die Position von Nvidia wurde durch bedeutende Produktinnovationen und eine starke Nachfrage nach seinen Technologien gestärkt. Inzwischen gibt es drei Aktien mit einer Marktkapitalisierung von mehr als 3 Billionen Dollar, die gemeinsam mehr als 20% des gesamten Index ausmachen. Im Rahmen der weltweiten Entwicklerkonferenz (WWDC) stellte CEO Tim Cook "Apple Intelligence" vor, eine Reihe neuer, auf künstlicher Intelligenz basierender Funktionen, die im Herbst auf iPhones, iPads und Macs verfügbar sein werden. Durch eine Partnerschaft mit OpenAI wird ChatGPT in Siri und andere Apple-Apps integriert und bietet den Nutzern eine personalisierte und erweiterte Siri-Version. Was die Quartalsergebnisse betrifft, so meldete Adobe einen Rekordumsatz von 5,31 Milliarden US-Dollar, 10% mehr als im Vorjahr. Der verwässerte Gewinn pro Aktie betrug 3,49 US-Dollar auf GAAP-Basis und 4,48 US-Dollar auf Non-GAAP-Basis. Das Unternehmen erwartet einen bereinigten Gewinn pro Aktie von 4,50 bis 4,55 US-Dollar bei einem Umsatz zwischen 5,33 und 5,38 Milliarden US-Dollar, was leicht unter den Erwartungen der Analysten liegt.Die besten ETFs im Juni

Was die Märkte betrifft, so war der Juni, wie wir gesehen haben, ein positiver Monat für die meisten Finanzindizes. Eine kurze Zusammenfassung der besten Indizes:- S&P 500 Index: +3,47%

- ETFs auf den globalen Aktienmarkt gewannen rund +3,44%

- Die entwickelten Märkte: +4,95%

- Die Schwellenländer: +1,75%

- Langlaufende US-Staatsanleihen +1,47%

- US-Dollar: +1,17%

Die schlechtesten ETFs im Juni

Neben den zahlreichen Gewinnern gab es tatsächlich keine Verlierer unter den Haupt-Asset-Klassen. Einzig lateinamerikanische Aktien schlossen aufgrund der Schwäche Brasiliens etwas im Minus. Hier ist eine kurze Zusammenfassung der Performance:- Der DAX büßte 2,41% ein

- Der Bitcoin verlor 10,14%

- Gold schloss mit einem minimalen Minus von 0,02%

- Der Aktienmarkt aus China (CSI 300) verlor 2,42%

- Rohstoffe, dargestellt durch den Bloomberg Commodity Index, verloren -1,96%, Öl legte hingegen um 5,6% zu

Beste und schlechteste Sektoren im Juni

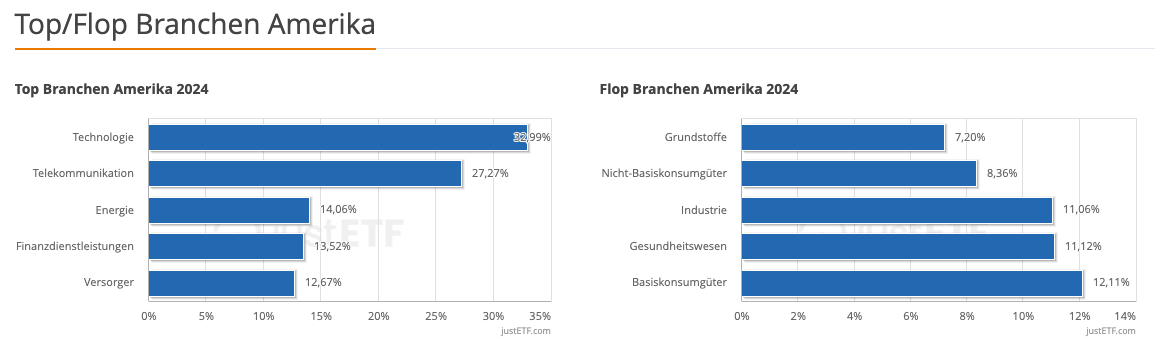

Ein Blick auf die Sektoren ermöglicht es uns zu verstehen, wie sich Anlegerinnen und Anleger positionieren, um das Beste aus dem sich abzeichnenden Wirtschaftsszenario zu machen. Im Einzelnen verzeichneten neun Sektoren des S&P 500 im Juni positive Ergebnisse. Zu den wichtigsten Sektoren gehörten die Informationstechnologie (+7,18%) und zyklische Konsumgüter (+5,23%). Nur 2 Sektoren schlossen den Monat im Minus, darunter Versorger (-3,25%) und Grundstoffe (-1,85%). Wenn wir den Zeithorizont seit Jahresbeginn erweitern, stellen wir fest, dass die besten Sektoren der Telekommunikationssektor und die Informationstechnologie in Amerika sind.

Quelle: justETF Research

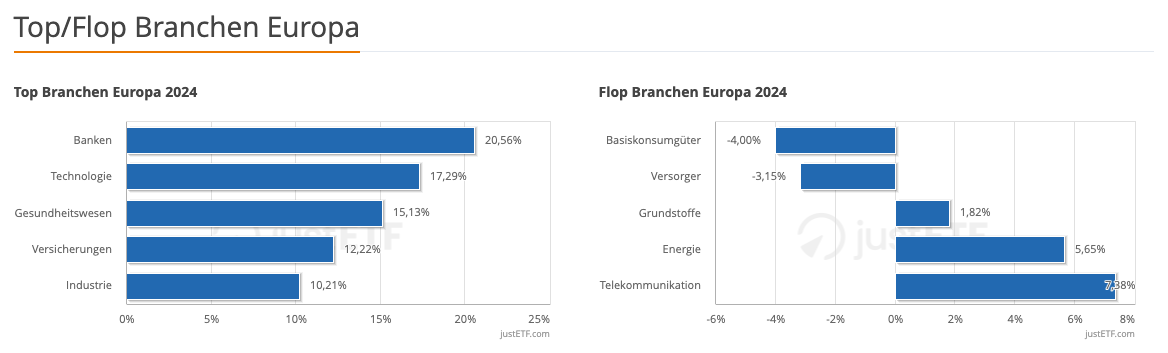

In Europa sind es die Banken und die IT-Branche, die am besten abschneiden:

Quelle: justETF Research

Was können wir in den kommenden Monaten erwarten?

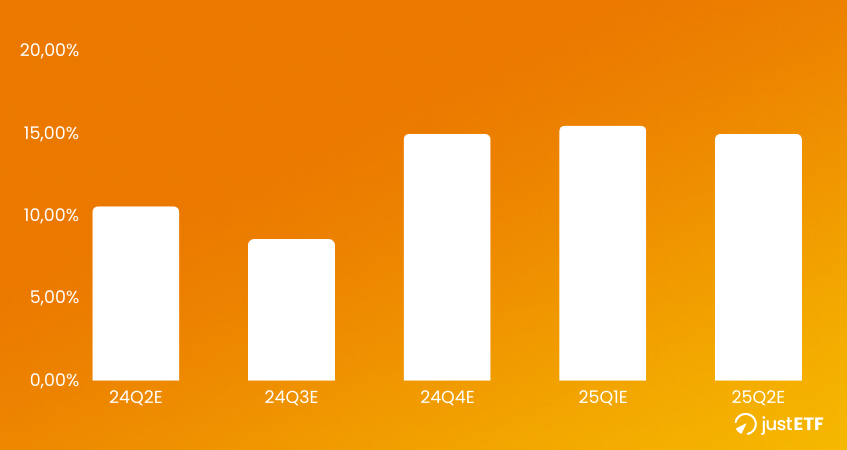

In der zweiten Jahreshälfte werden sich die Anlegerinnen und Anleger auf einige wichtige Themen konzentrieren müssen. Die US-Wahlen sind von besonderer Bedeutung, vor allem nach Bidens jüngstem negativen Auftritt, der die Aussichten auf einen Sieg von Trumps Republikanischer Partei erhöht hat. Wichtig ist auch die Beachtung neuer makroökonomischer Daten. Der US Economic Surprises Index verzeichnete den schlechtesten Jahresauftakt seit 2018, was darauf hindeutet, dass die makroökonomischen Daten in der ersten Jahreshälfte 2024 die Erwartungen enttäuscht haben. Ein fortgesetzter Rückgang der Inflation und eine Verlangsamung des Arbeitsmarktes könnten die Fed dazu veranlassen, die erwartete Zinssenkung vorzunehmen. In Europa wird eine weitere Zinssenkung bis Ende des Jahres erwartet. Die Aufmerksamkeit der Märkte richtete sich jedoch auf die Parlamentswahlen in Frankreich. Dieses Ereignis ließ den Spread zwischen französischen und deutschen 10-jährigen Staatsanleihen auf den höchsten Stand seit mehr als einem Jahrzehnt ansteigen. Die Gewinnaussichten, die für den Rest des Jahres als steigend eingeschätzt werden, sind weiterhin sehr positiv. Doch sind diese Schätzungen womöglich zu optimistisch?Geschätztes Gewinnwachstum S&P 500

Quelle: justETF Research; Stand: 01.07.2024

Was die Zinsprognosen betrifft, so erwarten die Anlegerinnen und Anleger, dass die Fed im September eine erste Zinssenkung vornehmen wird. In Europa könnte eine zweite Senkung bis Ende des Jahres erfolgen, mit weiteren Senkungen, die die Zinsen bis 2025 auf 2,25% bringen könnten. Wenn man sich jedoch dafür entscheidet, mit ETFs zu investieren, was wir bei justETF nachdrücklich empfehlen, sollten uns diese kurzfristigen Faktoren nicht allzu sehr aus der Ruhe bringen ...