- Level: Für alle

- Lesedauer: 6 Minuten

Das erwartet dich in diesem Artikel

Der „Scalable MSCI AC World Xtrackers UCITS ETF” im Check

Nachdem das Münchner Fintech Scalable Capital erst kürzlich weitreichende Änderungen ankündigte, bringt es nun gemeinsam mit dem Frankfurter Vermögensverwalter DWS bzw. dessen ETF-Tochter Xtrackers einen neuen Welt-ETF auf den Markt. Neben einer neuen Replikationsmethode – die es in dieser Form bisher nicht bei ETFs in Europa gab – haben sich die beiden Unternehmen noch einige andere Dinge einfallen lassen, um es mit bestehenden Welt-ETFs aufzunehmen.Die wichtigsten Fakten im Überblick

- Der Scalable ETF bildet den MSCI ACWI ab

- Investition in 23 Industrie- und 24 Schwellenländer (Large- und Mid-Caps)

- TER von 0,00 % für den Start (nach dem ersten Jahr gilt die TER i.H.v. 0,17 % p.a.)

- Innovative „hybride Replikationsmethode”: ETF bildet Index mittels physischer als auch synthetischer Replikation ab

- ETF verspricht „strukturelle Outperformance” von etwa 22 Basispunkten pro Jahr (vor TER) gegenüber anderen Welt-ETFs

- Der Fonds thesauriert seine Erträge direkt im Fondsvolumen

- Der ETF ist in Luxemburg aufgelegt (LU-ISIN)

- Xtrackers verwaltet ETF

- Scalable Capital ist als “Portfolio Construction Advisor” in einer beratenden Rolle aktiv

- Wichtig: Das Produkt soll über alle gängigen Broker und Handelsplätze in Deutschland (und später auch in anderen europäischen Ländern) handelbar sein, also nicht nur über Scalable Capital selbst

„Strukturelle Outperformance” durch innovative „hybride Replikation”?

Starten wir mit der neuen hybriden Replikationsmethode, die der ETF für sich nutzt. Bisher waren Replikationsmethoden von ETFs relativ simpel erklärt: Entweder bildet der ETF seinen Index direkt durch den Kauf der im Index enthaltenen Wertpapiere ab (physische Replikation) oder er trackt ihn mithilfe eines Finanz-Tauschgeschäfts (Swap / synthetische Replikation).justETF Tipp: In unserem Artikel „Hybride Replikation: The Next Big Thing für ETFs?” haben wir uns die Besonderheiten der neuen hybriden Replikationsmethode genauer angeschaut.

Warum nutzt der ETF zwei verschiedene Replikationsmethoden?

Diese Methodik ermöglicht es dem ETF, die verschiedenen Regionen bzw. Teilmärkte möglichst effizient abzubilden. Das klingt vielleicht auf den ersten Blick komplex, aber am Ende ist es genau das, was viele Anleger ohnehin schon mit einzelnen ETFs in ihren Depots machen, von denen manche eben physisch und andere synthetisch replizierend sind – nur eben in einem ETF zusammengefasst. Damit ist das Konzept der hybriden Replikation zwar neu, die Prozesse dahinter sind aber altbekannt und bewährt. Beispielsweise bietet die synthetische Replikation von US-Aktien einen steuerlichen Vorteil für in Europa aufgelegte UCITS ETFs. Wie das? Während physisch replizierende ETFs 15 % (in Irland aufgelegte ETFs) respektive 30 % (in anderen Ländern aufgelegte ETFs) Quellensteuer auf Erträge von US-Aktien zahlen müssen, fällt diese Quellensteuer bei synthetischen ETFs weg. Da hier nicht direkt in ausschüttende US-Aktien investiert wird, fallen auch keine Quellensteuer-relevanten Erträge an. Daher nutzt Scalable Capital entsprechende ETFs auch für den eigenen Robo-Advisor. Ähnliches gilt auch für chinesische A-Shares, die synthetisch deutlich effizienter abgebildet werden können als physisch.Vorteile der synthetische Replikation von chinesischen A-Aktien

Für viele professionelle Anleger (wie bspw. Hedgefonds) sind chinesische Festlandaktien (A-Aktien) eine interessante Asset-Klasse. Diese Investoren haben jedoch oft nur eingeschränkten Zugang, beispielsweise für Leerverkäufe (= das Eingehen von Short-Positionen) zur Absicherung ihres Marktrisikos. Dadurch sind diese Marktteilnehmer bereit, den Swap-Gegenparteien von synthetischen ETFs (zumeist große Banken) einen Aufschlag auf das Short-Exposure, dem die Gegenparteien ausgesetzt sind, zu zahlen. Diese zusätzliche Prämie wird an die Anleger von synthetischen A-Aktien ETFs teilweise weitergegeben und hat historisch zu einer Outperformance geführt. Die Prämie kann im Zeitverlauf schwanken und ist primär von der Nachfrage dieser Marktteilnehmer abhängig.

Für viele professionelle Anleger (wie bspw. Hedgefonds) sind chinesische Festlandaktien (A-Aktien) eine interessante Asset-Klasse. Diese Investoren haben jedoch oft nur eingeschränkten Zugang, beispielsweise für Leerverkäufe (= das Eingehen von Short-Positionen) zur Absicherung ihres Marktrisikos. Dadurch sind diese Marktteilnehmer bereit, den Swap-Gegenparteien von synthetischen ETFs (zumeist große Banken) einen Aufschlag auf das Short-Exposure, dem die Gegenparteien ausgesetzt sind, zu zahlen. Diese zusätzliche Prämie wird an die Anleger von synthetischen A-Aktien ETFs teilweise weitergegeben und hat historisch zu einer Outperformance geführt. Die Prämie kann im Zeitverlauf schwanken und ist primär von der Nachfrage dieser Marktteilnehmer abhängig.

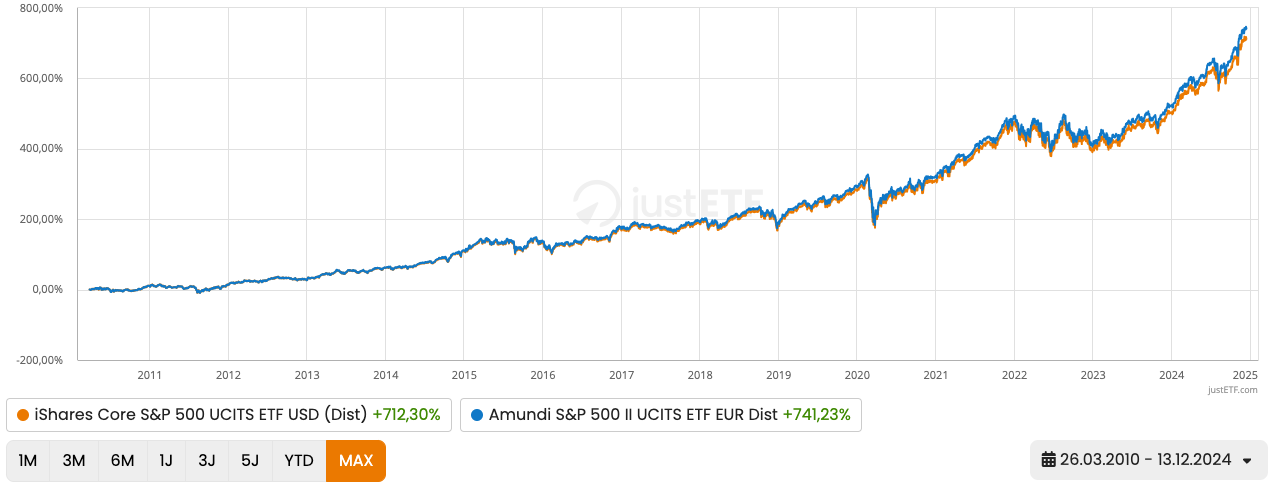

Vergleich: Physischer vs. synthetischer S&P 500-ETF

Quelle: justETF Research; Stand: 16.12.2024

Neben den Vorteilen der dynamischen Replikationsmethode setzt der von Xtrackers verwaltete ETF auch auf Wertpapierleihe, um Zusatzerträge für die Anleger zu erzielen. Die von den Anbietern erwartete „strukturelle Outperformance” soll sich dadurch pro Jahr auf ca. 22 Basispunkte belaufen. Zumindest beim Blick auf die beiden oben genannten S&P 500 ETFs lässt sich festhalten, dass dies in der Vergangenheit durch die Swap-Konstruktion möglich war.

Vergleich: So unterscheidet sich der Welt-ETF von Scalable und Xtrackers von der Konkurrenz

Bevor wir mit euch unser Fazit zum neuen Welt-ETF teilen, schauen wir uns vorher an, in welchen Punkten sich der ETF von Scalable Capital und Xtrackers von der Konkurrenz unterscheidet.Der Welt-ETF von Scalable und Xtrackers im Vergleich zum „Rest der Welt"

| ETF | Scalable MSCI AC World Xtrackers | SPDR MSCI ACWI | iShares MSCI ACWI | Amundi MSCI All Country World | SPDR MSCI ACWI IMI | Invesco FTSE All World | Vanguard FTSE All World | Amundi Prime All Country World |

|---|---|---|---|---|---|---|---|---|

| Index | MSCI ACWI | MSCI ACWI | MSCI ACWI | MSCI ACWI | MSCI ACWI IMI | FTSE All World | FTSE All World | Solactive GBS Global Markets Large & Mid Cap |

| TER (p.a.) | 0,00 %1 | 0,12 % | 0,20 % | 0,45 % | 0,17 % | 0,15 % | 0,22 % | 0,07 % |

| Replikationsmethode | Hybrid | Optimiertes Sampling | Optimiertes Sampling | Synthetische Replikation | Optimiertes Sampling | Optimiertes Sampling | Optimiertes Sampling | Vollständige Replikation |

| Ertragsverwendung | Thesaurierend | Thesaurierend | Thesaurierend | Thesaurierend | Thesaurierend | Thesaurierend | Thesaurierend | Thesaurierend |

| Fondsdomizil | Luxemburg | Irland | Irland | Luxemburg | Irland | Irland | Irland | Irland |

| AuM (in Mio.€) | - | 3.651 | 16.058 | 1.439 | 2.207 | 687 | 15.740 | 70 |

| Auflegungsdatum | 2024 | 2011 | 2011 | 2011 | 2011 | 2023 | 2019 | 2024 |

| Swap-Replikation von US & CN (A) | ||||||||

| Wertpapierleihe |

Quelle: justETF Research, Scalable Capital; Stand 16.12.2024

1TER im ersten Jahr, danach 0,17 % p.a.

Der Blick auf die Tabelle zeigt, dass der Scalable ETF mit seiner regulären TER von 0,17 % ungefähr im Bereich der anderen Welt-ETFs liegt. Durch die TER-Reduktion auf 0,00 % im ersten Jahr setzt sich der ETF – zumindest für diesen Zeitraum – an die Spitze.

Genau wie die anderen MSCI ACWI-, FTSE All World- und Solactive-Produkte setzt der ETF auf Large- und Mid-Caps. Small Caps sind unter den genannten Konkurrenten nur beim MSCI ACWI IMI von SPDR zu finden.

Dafür bietet der ETF als einziger die hybride Replikation und bietet damit sowohl Wertpapierleihe als auch strukturelle Outperformance-Möglichkeiten durch die hybride Replikationsmethode. Diese beiden Dinge vereint sonst kein anderer ETF auf sich.

1TER im ersten Jahr, danach 0,17 % p.a.