Die Asset-Allokation

„Kommer-Strategie“ wurde von Gerd Kommer erstmalig 2001 und zuletzt in der vierten Auflage seines Buches „Souverän investieren mit Indexfonds und ETFs“ (2015) vorgestellt.

Weltportfolio gemischt mit „risikofreiem“ Portfolioteil

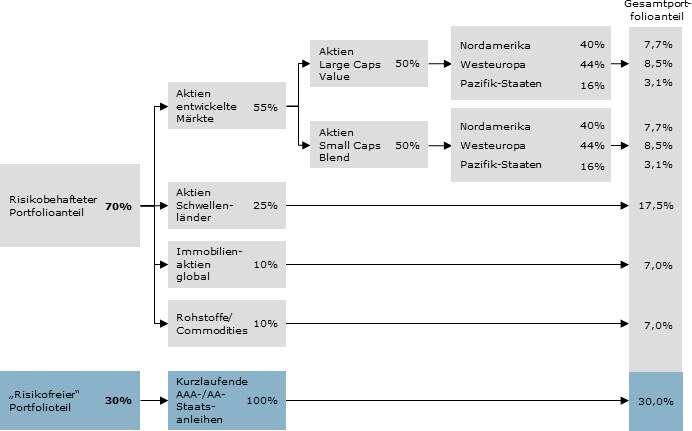

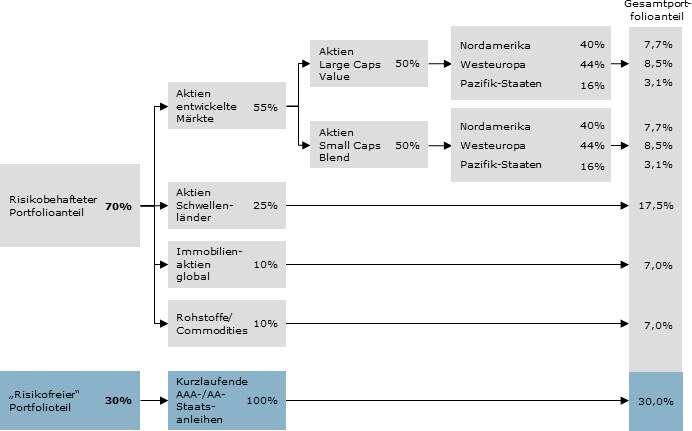

Nach Kommer besteht das Gesamtportfolio aus einem theoretisch „risikofreien” Portfolioteil und einem risikobehafteten Teil (letzterer ist das so genannte „Weltportfolio”). Wie hoch die beiden Teile jeweils gewichtet sind, müssen Anlegende je nach Risikopräferenz und Anlagehorizont für sich selbst bestimmen.

Passive Anlagestrategie mit Rebalancing

Der Kommer Ansatz ist eine langfristig ausgerichtete, „passive” Anlagestrategie (ein rigoroser Buy-and-Hold-Ansatz) mit einem mehrjährigen Mindestanlagehorizont. Der Buy-and-Hold-Grundsatz wird lediglich durch das Prinzip des Rebalancing eingeschränkt. Die strategische Anlagestruktur des Gesamtportfolios sollte im Zeitverlauf – da sie sich durch Marktbewegungen fast unweigerlich verschieben wird – regelmäßig wieder der Zielallokation angepasst werden („Rebalancing”).

Breit diversifiziertes Weltportfolio

Ziel des Kommer-Ansatzes für den Weltportfolio-Teil (risikobehafteter Portfolioteil) ist ein in Aktien, Immobilien(-aktien) und Rohstoffe (Rohstoff-Futures) global breit diversifiziertes Portfolio für die langfristige Vermögensanlage / Altersvorsorge. Die Anlageklassen werden über ETFs realisiert, die repräsentative Wertpapierindizes abbilden. Nebenwerte (Small Caps), Substanzwertaktien (Value-Aktien) und Schwellenländeraktien (Emerging Market-Aktien) werden stärker gewichtet als das bei manch anderen Ansätzen der Fall ist. Die Gewichtung der Anlageklassen innerhalb des Weltportfolios nach Kommer folgt einem „heuristischen“ Ansatz, der sich aus dem Studium sehr langfristiger historischer Asset-Klassen-Renditen und Risiken aus den letzten 20 bis 112 Jahren (je nach Datenverfügbarkeit für einzelne Asset-Klassen) und anderer Faktoren ableitet. Dadurch soll ein vorteilhaftes Rendite-Risiko-Verhältnis erreicht werden.

Asset-Allokation nach Kommer (risikobehafteter Portfolioteil + „risikofreier“ Portfolioteil)

Ein mögliches Gesamtportfolio verteilt sich nach Kommer wie folgt (hier am Beispiel einer 70/30 Mischung aus risikobehaftetem und „risikofreiem“ Portfolioteil dargestellt):

Quelle: Gerd Kommer, Souverän investieren mit Indexfonds und ETFs, 4. Auflage, Seite 292

Quelle: Gerd Kommer, Souverän investieren mit Indexfonds und ETFs, 4. Auflage, Seite 292

Musterportfolio „Kommer Strategie 2015“

Das Musterportfolio „Kommer Strategie 2015“ versucht die beschriebene Asset-Allokation nach Kommer möglichst exakt aber auch pragmatisch nachzubilden. Es wurde eine Verteilung von 70% Weltportfolio und 30% risikofreier Anteil (wie im Buch dargestellt) gewählt. Die enthaltenen ETFs orientieren sich an der Produktauswahl, die in der vierten Auflage von Kommer Erwähnung finden.