Corona-Krise: Das müssen Sie jetzt wissen

Alles Wichtige zur Corona-Krise

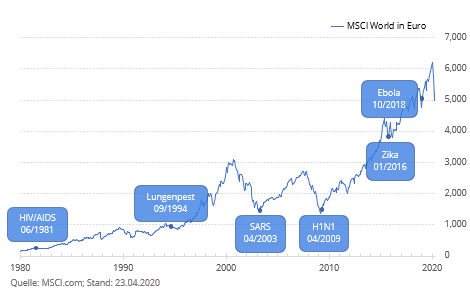

Entwicklung des MSCI World nach Ausbrüchen von Viruserkrankungen

Das Coronavirus hält die Welt weiter in Atem. Die Einschränkungen des öffentlichen Lebens werden in Deutschland und anderen Nationen zwar schrittweise gelockert, die weltweiten Folgen der Krise für die Wirtschaft sind dennoch fatal. Produktionen bleiben nach wie vor ausgesetzt, der globale Warenhandel ist massiv gestört und ganze Branchen kämpfen ums Überleben.

Das bleibt nicht ohne Spuren an den globalen Kapitalmärkten. Noch Mitte Februar 2020 erreichten Aktienmärkte in den USA und Europa Allzeit-Höchststände. Seitdem sind sie ins Bodenlose gefallen. Die schockierende 30-Tage-Bilanz wies zwischen 30 und 40 Prozent Verlust über fast alle Märkte hinweg aus. Mit knapp 40 Prozent Verlust traf es den DAX besonders stark. Seitdem tritt zwar langsam Erholung ein. Aber ob es zu einem weiteren Einbruch kommt und in welchem Ausmaß, bleibt abzuwarten.

Viele ETF-Anleger verfolgen die Geschehnisse rund um die Corona-Krise voller Sorgen. Sie bangen um ihre Ersparnisse. Fakt ist: Die Verluste sind real. Damit Sie auch in diesen schwierigen Zeiten besonnen und wohl informiert Ihre Anlageentscheidungen treffen können, haben wir für Sie die wichtigsten Fragen und Antworten sowie Inhalte rund um die Corona-Krise zusammengetragen, die Sie gerade jetzt unterstützen sollen – nicht nur bei Neuinvestitionen, sondern auch dabei, Ihre Disziplin zu wahren.

Das Mantra von justETF seit über neun Jahren lautet: Kurs halten, langfristig denken, auf Diversifikation und Rebalancing fokussieren. Dieses Credo leben wir auch in dieser Krise. Wir können Ihnen das Gefühl der Unsicherheit nicht nehmen, aber wir können Ihnen überzeugende Argumente an die Hand geben, die Sie dabei unterstützen, diszipliniert investiert zu bleiben.

Wir wünschen Ihnen gutes Durchhaltevermögen & bleiben Sie gesund!

Viele Grüße

Dominique Riedl

Gründer & Geschäftsführer von justETF

Das bleibt nicht ohne Spuren an den globalen Kapitalmärkten. Noch Mitte Februar 2020 erreichten Aktienmärkte in den USA und Europa Allzeit-Höchststände. Seitdem sind sie ins Bodenlose gefallen. Die schockierende 30-Tage-Bilanz wies zwischen 30 und 40 Prozent Verlust über fast alle Märkte hinweg aus. Mit knapp 40 Prozent Verlust traf es den DAX besonders stark. Seitdem tritt zwar langsam Erholung ein. Aber ob es zu einem weiteren Einbruch kommt und in welchem Ausmaß, bleibt abzuwarten.

Viele ETF-Anleger verfolgen die Geschehnisse rund um die Corona-Krise voller Sorgen. Sie bangen um ihre Ersparnisse. Fakt ist: Die Verluste sind real. Damit Sie auch in diesen schwierigen Zeiten besonnen und wohl informiert Ihre Anlageentscheidungen treffen können, haben wir für Sie die wichtigsten Fragen und Antworten sowie Inhalte rund um die Corona-Krise zusammengetragen, die Sie gerade jetzt unterstützen sollen – nicht nur bei Neuinvestitionen, sondern auch dabei, Ihre Disziplin zu wahren.

Das Mantra von justETF seit über neun Jahren lautet: Kurs halten, langfristig denken, auf Diversifikation und Rebalancing fokussieren. Dieses Credo leben wir auch in dieser Krise. Wir können Ihnen das Gefühl der Unsicherheit nicht nehmen, aber wir können Ihnen überzeugende Argumente an die Hand geben, die Sie dabei unterstützen, diszipliniert investiert zu bleiben.

Wir wünschen Ihnen gutes Durchhaltevermögen & bleiben Sie gesund!

Viele Grüße

Dominique Riedl

Gründer & Geschäftsführer von justETF

Die wichtigsten Fragen und Antworten zur Corona-Krise

Welchen Einfluss hat Corona auf die weltweiten Märkte?

Unser Marktüberblick gibt Ihnen einen guten Einblick in die Entwicklungen der globalen Aktienmärkte, verschiedener Indizes und Branchen:Aktien Welt seit Jahresbeginn

Quelle: justETF.com; Stand: 15.05.25; Angaben in EUR basierend auf dem ältesten ETF des jeweiligen Index.

Top/Flop Branchen Welt seit Jahresbeginn

Top Branchen Welt 2025

Flop Branchen Welt 2025

Wie entwickeln sich die verschiedenen Anlageklassen in der Corona-Krise?

Rohstoffe -2,89% Europäische Staatsanleihen -0,03% Euro-Unternehmensanleihen 1,04% Europäische Staatsanleihen kurzlaufend 1,24% Gold 14,24% Schwellenländer 1,79% Industrieländer -3,42%

Quelle: justETF.com; Stand: 15.05.25; Angaben in EUR basierend auf dem ältesten ETF des jeweiligen Index.

Welche Aktienmärkte sind besonders stark von der Corona-Krise betroffen?

Deutschland (DAX) 18,61% Großbritannien 6,25% China -7,23% Japan 0,26% USA -6,42%

Quelle: justETF.com; Stand: 15.05.25; Angaben in EUR basierend auf dem ältesten ETF des jeweiligen Index.

ETF Suche und Vergleiche

Weitere Chart-Vergleiche finden Sie in unserer ETF Suche.

Sicherheit von Einlagen und ETFs in der Corona-Krise

Wie sicher sind meine Einlagen bei Banken?

Einlagen auf Giro-, Tagesgeld- und Sparkonten sind bei Insolvenz über verschiedene Sicherungsgemeinschaften bis 100.000 Euro geschützt. Darüber können Sie sich beim deutschen Bankenverband und den Dachorganisationen von Sparkassen und Genossenschaftsbanken informieren. Zu allen Online Brokern finden Sie diese Informationen auch in unseren Online Broker Erfahrungsberichten.Wie sicher ist mein in ETFs investiertes Geld?

ETF-Anleger sind auch bei Insolvenzen von Marktteilnehmern auf der sicheren Seite. Denn ETFs sind Publikumsfonds, die Kraft Kapitalanlagegesetzbuches eine eigene Rechtspersönlichkeit besitzen (sog. „Sondervermögen”). Das deutsche Fondsgesetz (kurz: KAGB) gilt zwar nur für ETFs, die in Deutschland aufgelegt wurden, es basiert jedoch auf der europäischen Fondsrichtlinie (kurz OGAW oder UCITS), die in ähnlicher Form in allen anderen EU-Ländern ebenso umgesetzt wurde. Entsprechende Bestimmungen gelten also auch für in Irland, Luxemburg, Frankreich oder den Niederlanden domizilierte ETFs. Ihre ETF-Anteile sind somit vor dem Zugriff von Marktteilnehmern geschützt, auch wenn diese Insolvenz anmelden müssten und Ansprüche geltend machen würden.Nicht von der Fondsrichtlinie abgedeckt werden ETCs, ebenso wenig physisch besicherte Produkte wie etwa Xetra-Gold. Zwar liegt Ihr Geld auch hier in einem separaten Konto einer eigens zur Verwaltung der ETCs gegründeten Gesellschaft, die vor Insolvenzansprüchen Dritter geschützt ist. Dieser Schutz wird durch die Verträge der am ETC beteiligten Firmen untereinander gewährleistet, die im Prospekt des ETC beschrieben werden. Ein darüber hinausgehender Schutz durch eine entsprechende gesetzliche Regelung besteht jedoch nicht. Ein ETC ist laut Gesetzgebung kein Sondervermögen.

Noch einmal anders verhält es sich mit dem eigenen Depot, in dem die ETFs verwahrt werden. Denkbar wäre eine Situation, in der Anleger bedingt durch die Insolvenz eines Brokers nicht mehr auf das eigene Depot zugreifen können. Der Rechtsanspruch bestände natürlich weiterhin, und die ETF-Anteile gehörten Ihnen kraft Gesetzes. Falls ein insolventer Broker nun nicht mehr in der Lage sein sollte, Ihr Depot zu verwalten, griffe nicht die Einlagensicherung, sondern das Anlegerentschädigungsgesetz (kurz AnlEntG). Privatanleger haben einen unmittelbaren Anspruch auf „Herausgabe von Instrumenten, deren Eigentümer sie sind” – also ihre ETF- oder ETC-Anteile.

Mehr zu Sicherheiten von Einlagen

Kauf und Handel von ETFs in der Krise

Kann ich ETFs im Corona-Crash weiterhin kaufen und verkaufen?

Die Voraussetzung für den Kauf und Verkauf von ETFs ist eine offene Wertpapierbörse. Derzeit gibt es keine Anzeichen für eine Schließung der europäischen Börsen aufgrund der aktuellen Situation. In Extremsituationen kann es aber durchaus dazu kommen, wie die Schließung der chinesischen Börsen nach dem Neujahrsfest und dem Aufkommen des Virus gezeigt hat. Auch nach dem Anschlag auf das World Trade Center in New York am 11. September 2001 blieb die dortige Börse noch etliche Tage geschlossen.Wahrscheinlicher als eine Börsenschließung sind Handelsaussetzungen. In den USA wurde der Handel aufgrund der Kursentwicklungen in den letzten Wochen des Öfteren für kurze Zeit ausgesetzt. Das passiert automatisch, wenn Leitindizes oder wichtige Aktien und ETFs zu stark schwanken. Bei Xetra, dem elektronischen Handelssystem der Deutschen Börse, gibt es hierfür eine automatisiert einsetzende Vorstufe, die den Handel schneller und weniger komplex gestaltet. Gleichzeitig werden die Restriktionen für Market Maker und Volatilitätsspannen gelockert, was zu höheren Spreads führen kann. Am 24. Februar war dies beispielsweise der Fall. Ebenso sind Handelsunterbrechungen im Falle extremer Volatilität vorgesehen. Das kann natürlich auch den ETF-Handel betreffen.

Soll ich meinen ETF-Sparplan in der Krise lieber stoppen?

Mit einem ETF-Sparplan auf globale Aktienindizes oder ein Weltportfolio sparen Sie regelmäßig feste Beträge an. In der derzeitigen Marktsituation bedeutet das: Für den konstanten Betrag kaufen Sie – bedingt durch den Kursverfall am Aktienmarkt – viel mehr Anteile der besparten ETFs in Ihr Sparplan-Depot als noch in den Monaten zuvor. Besonders in Marktphasen wie diesen lohnt es sich daher, weiter den langfristigen Sparplan zu verfolgen und gegebenenfalls sogar aufzustocken. Langfristig entsteht so nämlich eine Mischung aus günstig und weniger günstig eingekauften ETF-Anteilen. Fachleute nennen das den „Cost-Average-Effekt”. Der führt dazu, dass Sie über lange Sicht keine Nachteile gegenüber einem Anleger erleiden, der einen festen Betrag in seinen ETF investiert hat.Falls sich durch die wirtschaftlichen Umstände etwas an Ihrer Einkommenssituation geändert hat, sollten Sie prüfen, ob die bisherige Sparrate noch eingehalten werden kann. Passen Sie diese ansonsten an. Denn das ist das Gute an ETF-Sparplänen: Sie können sie jederzeit anpassen, also stoppen, wieder aufnehmen oder die Sparrate verändern.

Auch bei ETF-Sparplänen gilt: Vergleichen lohnt sich! Das Angebot der Online Broker unterscheidet sich teils sehr deutlich. Einen Überblick über die Konditionen für ETF-Sparpläne haben wir in unserem ETF-Sparplan-Vergleich für Sie zusammengestellt.

Mehr zu ETF-Sparplänen und ETF-Sparplan-Vergleich

Handeln ETFs in der Krise noch liquide?

Nach Analysen von Branchenprimus BlackRock handelten ETFs in den vergangenen Wochen zwar zu Rekordvolumina, zu systematischen Ausverkäufen kam es jedoch weder bei Aktien- noch bei Anleihen-ETFs. Eine drastische Ausweitung der Spreads (Differenz zwischen An- und Verkaufspreis) sei nicht zu beobachten. Zu ähnlichen Ergebnissen kommt der ETF-Anbieter Lyxor.Auch einer der größten Market Maker in Europa für ETFs und Index Futures, Flowtraders aus Amsterdam, ist nach eigenen Angaben weiterhin unverändert im Markt und stellt Preise für ETFs.

In extremen Marktsituationen sollten Sie den Spread besonders beim Handel über Regionalbörsen und deren elektronische Handelsplätze (Tradegate, Quotrix, LS Exchange, gettex) beachten. Diese Handelsplätze können in Zeiten hoher Volatilität die Bindung an den Handelsplatz Xetra aufgeben und die Spreads massiv ausweiten. Das Gleiche trifft auch beim Direkthandel mit außerbörslichen Handelsplätzen zu.

Umso mehr gilt: Handeln Sie nach Möglichkeit nicht außerhalb der Börsenöffnungszeiten und beachten Sie das liquideste Zeitfenster für Ihren ETF.

Mehr zum Handel und Kauf von ETFs

Soll ich verkaufen, wenn der Markt einbricht? Oder ist das der richtige Zeitpunkt um einzusteigen?

Die Turbulenzen an den globalen Aktienmärkten verunsichern Anleger und machen vielen Neulingen den Einstieg schwer. Nie scheint der richtige Zeitpunkt gekommen. Wer glaubt, auf kurze Frist richtig reagieren zu können oder zu müssen, verschätzt sich leicht und realisiert hohe Verluste. Viele Anlageexperten und auch justETF empfehlen daher, Aktien oder Aktien-ETFs langfristig zu halten und wenig zu handeln. Diese Strategie wird als Buy and Hold bezeichnet.Natürlich ist eine hohe Disziplin erforderlich, um in der Krise nicht zyklisch alles zu verkaufen und dann die folgende Erholung zu verpassen.

Mehr zu Buy and Hold und Markt-Timing

Strategische Aufstellung des ETF-Portfolios

Wie viel Risiko sollte ich eingehen? Sind Aktien überhaupt das Richtige für mich?

„Wie viel Risiko möchte ich bei der Geldanlage eingehen?” Diese Frage stellen sich viele Anleger. Wir zeigen Ihnen, wie Sie Ihre persönliche Risikotoleranz bestimmen und das für Sie passende Portfolio zusammenstellen können. Auch Aktien können trotz oder gerade wegen der aktuellen Marktsituation dabei eine Rolle spielen. Die Schwankungen bei Aktien verlieren nämlich ihren Schrecken, je länger Sie investieren.Mehr zu Risiko und Anlagedauer

Sollte ich meine Portfolio-Gewichtung in der Krise anpassen? Wann ist der richtige Zeitpunkt für ein Rebalancing?

Wenn Sie bereits in ein strategisches Portfolio investiert haben, zum Beispiel mit Hilfe der Musterportfolios von justETF, dann verschieben sich die Anteile von risikoreicher und risikoarmer Komponente, wenn der Markt stark schwankt. Dem können Sie mit einem Rebalancing begegnen.Ein Rebalancing Ihres ETF-Portfolios empfiehlt sich, wenn sich die Anlageklassen ganz unterschiedlich entwickelt haben. Zum Beispiel aktuell: Ein vormals ausgeglichenes Portfolio mit einem Verhältnis von Aktien zu Anleihen in Höhe von 50:50 hat durch die Corona-Krise vor allem auf der Aktienseite an Wert verloren, Anleihen machen dadurch nun einen zu hohen Wertanteil des ETF-Portfolios aus. Ein Rebalancing gleicht das aus und kommt einem antizyklischen Kauf in der Krise gleich.

Besonders bei größeren Vermögen lohnt sich ein Rebalancing mit den damit verbundenen Transaktionskosten. Nur: Wie viel muss ich anpassen? justETF bietet als Premium-Funktion eine Automatisierung des Rebalancings bis hin zur Orderliste und warnt Sie sogar bei Überschreiten von Mindestgrenzen.

Mehr zu Rebalancing

Wie kann ich mein Portfolio absichern?

ETFs schwanken in ihrer Performance wie der zugrundeliegende Index. In extremen Marktphasen kann es zu massiven Kursverlusten kommen. Das muss nicht Ihr ETF-Portfolio treffen, insofern Sie es widerstandsfähiger gestalten.Grundsätzlich fahren Sie besser, wenn Sie Ihr Portfolio strategisch und breit aufstellen und am besten über mehrere Anlageklassen hinweg diversifizieren.

Dazu benötigen Sie auch eine klare Strategie. Nachdem Sie festgelegt haben, wie viel Risiko Sie eingehen wollen, geht es darum, die Anteile der verschiedenen Anlageklassen in Ihrem Portfolio zu bestimmen (sog. „Asset Allocation”).

Mehr zu Diversifikation, Asset Allocation und Portfolioaufbau

Einordnung der Krise: Schwarze Schwäne

Sind Krisen normal? Welche Lehren können wir daraus ziehen?

Die aktuelle Krise am Aktienmarkt hat prominente Vorgänger. Viele Anleger können sich sicher noch an die Einbrüche nach dem Platzen der Technologieblase im Jahr 2000 erinnern, die von den verheerenden Anschlägen in den USA im Jahr 2001 gefolgt wurde. Ebenso sind die Finanzkrise 2008-2009 oder die Eurokrise im Jahr 2011 im Gedächtnis. Aber auch davor gab es eine lange Reihe heftiger Einbrüche, wie diese Übersicht für den US-Leitindex S&P 500 zeigt (in engl. Sprache). An der Übersicht ist auch zu erkennen, dass die Krisen am Aktienmarkt immer unterschiedliche, nicht vorhersehbare Ursachen hatten.So auch im Moment. Eine Besonderheit der aktuellen Krise ist die rapide Geschwindigkeit, mit welcher der Aktienmarkt einbrach.

Nassim Taleb, ehemaliger Hedgefondsmanager und Wirtschaftsphilosoph, liefert eine Menge Gedanken zum Verbesserungsbedarf unserer Ökonomie. Große Krisen können uns größer und besser machen als zuvor – aber nicht mittels Optimierung, Prognosen und Risikomessung. Wenn Sie etwas Zeit haben im Home-Office, lesen Sie, was ETF-Anleger aus Krisen lernen können.

Mehr zu diesem Thema

Anzeige

Marktberichte von ETF-Anbietern zur Corona-Krise

Weblinks zur Corona-Krise

- Robert Koch Institut: Informationen und Empfehlungen

- Bundesregierung: Aktuelles zum Coronavirus

- Bundeszentrale für Gesundheitliche Aufklärung: Informationen zum neuartigen Coronavirus SARS CoV 2

- Bundeszentrale für Gesundheitliche Aufklärung: Hygienetipps

- Bundeszentrale für Gesundheitliche Aufklärung: Antworten auf häufig gestellte Fragen zum neuartigen Coronavirus

- BaFin: Journal März 2020 zu Coronavirus

- Bundesverband Deutscher Banken: Fragen und Antworten für Bankkunden zum Coronavirus

- Bundesverband Deutscher Banken: Übersicht zur Einlagensicherung