Was dich in diesem Artikel erwartet

Was heißt Buy and Hold?

Der Investor und Wissenschaftler Benjamin Graham publizierte die Grundidee 1949 in seinem Buch „The Intelligent Investor” – bis heute ein Bestseller der Investment-Literatur. Zu viel Handel und ein Einstieg zum falschen Zeitpunkt würden die Wertentwicklung des Portfolios beeinträchtigen, so Graham. Du solltest nur wenige Werte erwerben und viele Jahre liegen lassen. Nach ähnlicher Devise agiert auch der Großinvestor Warren Buffett: Du solltest ihm zufolge unbedingt Aktien (oder noch besser: Unternehmen) halten, und das am besten für immer, sagt Buffett über seine bevorzugte Halteperiode. „Hin und her macht Taschen leer”, befand auch André Kostolany, eine deutsche Investoren-Legende. Alle drei setzen allerdings auf Einzelwerte, die nach einer detaillierten Analyse niedrig bewertet erworben werden sollen, und werden deswegen als „Value”-Investoren bezeichnet. John Bogle, der Gründer von Vanguard, hat die Methode Mitte der 1970er Jahre erweitert. Er hat das Buy and Hold-Investment erstmals mit Indexfonds verknüpft: Nach ihm solltest du nicht in Einzelwerte investieren, sondern analog zu einem Finanzmarkt-Index passiv und breit gestreut. Langfristig gleichen sich die Renditen aus den Aktienmärkten an die volkswirtschaftliche Entwicklung an. Die Volkswirtschaften würden außerdem immer wachsen, insbesondere die US-amerikanische, so Bogles Credo. Der passive Ansatz helfe dabei, Kosten für die laufende Verwaltung der Fonds und den Handel der Wertpapiere zu senken. Bogles pragmatische Vorschläge fanden breiten Anklang, vor allem in den USA: Die von ihm gestartete Firma Vanguard ist heute der größte Anbieter von Publikumsfonds der Welt. Die durchschnittliche Kostenquote erwähnt das Unternehmen gleich zu Beginn auf seiner Website. Sie liegt in den USA bei gerade einmal 0,09 Prozent vom Fondsvermögen.Kosten bei der Buy and Hold-Strategie

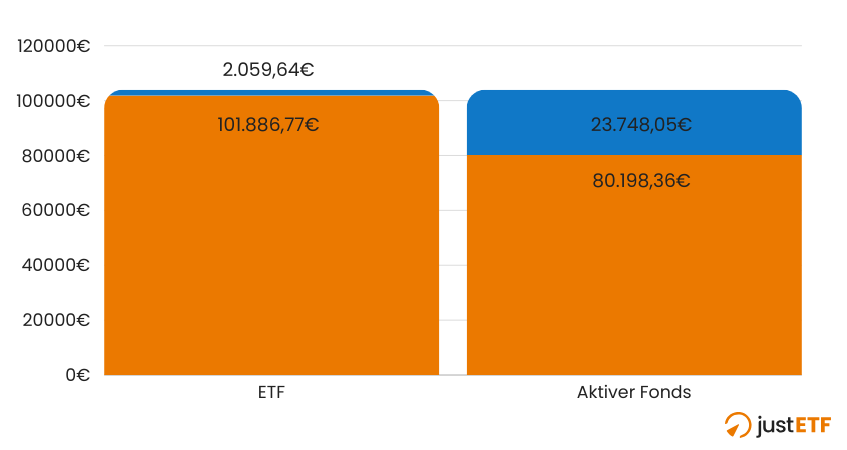

Setzt du eine Buy and Hold-Strategie mithilfe von ETFs um, schlagen nur die Kosten für die anfängliche Investition und die Verwaltungskosten für den ETF zu Buche. Diese Verwaltungskosten fallen permanent an und liegen bei einem günstigen, breit gestreuten Welt-ETF auf ein Jahr gerechnet unter 0,20 Prozent. Über einen Zeitraum von 15 Jahren und einem anfänglichen Investment von 50.000 Euro summieren sich solche Kosten bei einem preiswerten Welt-ETF auf über 2.000 Euro, die zu Lasten deiner Vermögensentwicklung gehen. Für diese Kosten wird der ETF ständig auf dem aktuellsten Stand des Index gehalten. Bei aktiven Investmentfonds erreichen die Kosten schnell unerwartete Höhen, da in diesen Fonds deutlich mehr gehandelt wird. Hinzu kommt, dass ein Großteil der veranschlagten Verwaltungsgebühren zurück an den Fondsvermittler fließt. Diese Kosten können zum Beispiel 1,8 Prozent im Jahr betragen. Mithilfe unseres ETF-Kostenrechners lässt sich einfach ermitteln, dass bei einer angenommenen Marktrendite von 5,0 Prozent über eine Haltedauer von 15 Jahren stolze 23.000 Euro an Kosten angefallen wären. Der Unterschied von mehr als 21.000 Euro zum passiven ETF würde dir am Ende bei der Vermögensbildung fehlen. Dabei haben wir unterstellt, dass der aktive Fonds die gleiche Rendite wie der Welt-ETF erwirtschaftet, was über einen Zeitraum von 15 Jahren aber nur den wenigsten aktiven Fonds gelingt. ETFs in Kombination mit einer Buy and Hold-Strategie in Eigenregie sind daher für die Vermögensbildung ein fast unschlagbares Team.Kosten-Vergleich Einmalanlage 50.000 EUR: ETF vs. Aktiver Fonds

Kumulierte Kosten aus jährlicher Verwaltungsvergütung Endbetrag des Vermögens

Quelle: justETF Kostenrechner, 50.000 EUR Einmalinvestment (ohne Brokerkosten), Anlagedauer 15 Jahre, Marktrendite 5%, Kosten MSCI World-ETF oder ETF-Weltportfolio 0,14% p.a., Kosten aktiver Fonds 1,8% p.a.; Stand: 15.02.2024

Wie funktioniert Buy and Hold?

Die lange Haltedauer erfordert Beharrlichkeit, Nerven und Disziplin. Ein einmal wohl überlegt erworbenes Portfolio wird nur noch zum Nachkaufen genutzt und regelmäßig auf seine Zusammensetzung überprüft. Viele Menschen scheuen sich jedoch davor, bei einem Abwärtstrend auf dem Finanzmarkt weiter zu investieren oder ihr Investment zu halten. Häufig stoßen sie in Erwartung weiterer Verluste sogar Teile des Portfolios ab. Sie erwerben Titel zudem gerne, wenn diese bereits einen gewissen Erfolg hatten, also möglicherweise zu teuer. Oder sie verlassen sich auf Prognosen, die aus statistischen Werten aus der Vergangenheit generiert wurden. Die Folge ist ein zyklisches Verhalten, bei dem das Portfolio zusammenschmilzt und viel Geld für Timing-Entscheidungen und Handelskosten verloren geht. Grund für dieses Verhalten ist die menschliche Natur: Uns Menschen fehlt genetisch bedingt das Gespür für statistische Zusammenhänge wie Risiko, Rendite und exponentielle Aspekte wie dem Zinseszins. Lieber verlassen wir uns auf ein Muster von Erfahrungen aus der Vergangenheit. Deswegen kaufen wir in der Vergangenheit erfolgreiche Werte und verkaufen bei Verlusten schnell wieder. Ein ganzer Zweig der Wirtschaftswissenschaft, die Verhaltensökonomik, hat diese Phänomene detailliert beschrieben.Buy and Hold Strategie macht strategische Ausrichtung erforderlich

Auch für ein Buy and Hold-Portfolio ist eine strategische Ausrichtung erforderlich: Die richtige Vermögensverteilung und Diversifikation für dein Portfolio heißt in der Fachsprache „Asset Allocation”. Sie macht rund 90 Prozent des Investmenterfolgs aus. John Bogle schlägt vor, das Investment in eine Renditekomponente und eine Sicherungskomponente zu teilen. Beide Investments verhalten sich idealerweise bei Marktphasen gegenläufig, eine Diversifikation senkt damit das Risiko erheblich. Die Aufteilung erfolgt je nach deiner Risikoeinstellung und Haltedauer.Die Renditekomponente bei Buy and Hold besteht aus Aktien-ETFs

Die grundsätzliche Idee der langfristigen Geldanlage ist die Partizipation an der Realwirtschaft – „an echten Unternehmen”, wie Warren Buffett beschreibt. Übertragen auf das Investment in weltweit breit gestreute ETFs sollte sich die Zusammenstellung eines Portfolios aus Aktien-ETFs an der Realwirtschaft orientieren. Eine Lösung könnte eine Zusammenstellung des geografischen Investments nach Bruttoinlandsprodukt (BIP) der jeweiligen Länder sein. So ist auch ein hoher Anteil von Schwellenländern im Portfolio. Diese Länder wachsen erheblich schneller als die entwickelten Volkswirtschaften. Mit justETF kannst du verschiedene Weltportfolio-Strategien umsetzen, die strategisch sinnvoll diversifiziert sind und sich kostengünstig mit wenigen ETFs im eigenen Depot umsetzen lassen. Genauso und noch einfacher kannst du deine Strategie auch mit nur einem breit diversifizierten Welt-ETF umsetzen, der die globalen Kapitalmärkte nach ihrem Wert gewichtet, also nach der Marktkapitalisierung.Buy and Hold Strategie ergänzt um eine Absicherungskomponente

Wenn es deine Einstellung zum Risiko nicht erlaubt, vollständig in Aktien zu investieren, ist die Beimischung anderer Assetklassen sinnvoll. Das Gleiche gilt, wenn du das Portfolio nicht langfristig und über mehrere Wirtschaftszyklen hinweg halten möchtest. In beiden Fällen kannst du die Anlagestrategie Buy and Hold um eine Sicherungskomponente ergänzen, um ein gegen Einbrüche des Aktienmarkts robustes ETF-Portfolio zu erhalten. Diese Sicherungskomponente kann bestehen aus:- langlaufenden Euro-Anleihen (bei geringerer Risikoneigung und langfristigem Investment)

- kurz- bis mittelfristig laufenden Euro-Anleihen (bei mittlerer Haltedauer)

- Gold-ETCs (Krisenschutz bei extremen Verwerfungen)

- Bargeld oder Geldmarkt-ETFs (bei geringer Haltedauer)

Kein Buy and Hold ohne regelmäßige Anpassung

Wenn sich in einer Periode ein von deinem Portfolio abgedeckter Markt sehr gut entwickelt, so verzerrt sich die Portfolio-Aufteilung mit der Zeit. Wenn ein Anteil zu hoch gewichtet ist und dann abrupt an Wert verliert, erleidest du einen überproportionalen Verlust. Daher gehört zu jeder Buy and Hold-Anlagestrategie gleichzeitig eine regelmäßige Anpassung, auch „Rebalancing” genannt. Hier gibt es zwei unterschiedliche Möglichkeiten: Die Anpassung kann regelmäßig stattfinden oder sobald bestimmte Grenzen überschritten werden.Buy and Hold Strategie mit ETFs umsetzen

Wie kannst du diese Portfoliotheorie mit ETFs praktisch umsetzen? Die Anlagetrategie Buy and Hold lässt sich mit einem einmaligen Investment genauso gut umsetzen wie der Vermögensaufbau mit einem Sparplan. justETF bietet dir für beide Varianten viele sinnvolle Werkzeuge an, angefangen vom Strategie Planer bis hin zur Orderliste beim Rebalancing. Du musst dazu weder Volkswirt noch Fondsmanager sein. Starte jetzt mit dem justETF Strategie Planer und erstelle dein eigenes Buy and Hold-Portfolio basierend auf ETFs.Die Vorteile und Nachteile der Buy and Hold Strategie im Überblick

| Kriterien | Bewertung | Begründung |

|---|---|---|

| einmaliger Aufwand | gering | einfache Umsetzung mit 2-10 ETFs |

| laufender Aufwand | gering | nur Rebalancing sinnvoll |

| Umschlagshäufigkeit | gering | keine Notwendigkeit für Handel |

| Marktmeinung/Research | gering | volkswirtschaftlich fundamentale Grundhaltung erforderlich |

| Haltedauer | langfristig | nur langfristig sinnvoll |

| Anpassung an Risikoprofil | einfach | über Sicherungskomponente einfach anpassbar |

| Backtesting möglich | einfach | einfach machbar mit ETF-Historie |

| Eignung für Sparpläne | geeignet | keine Einschränkungen, nur wenige ETFs notwendig |

Gut zu wissen: ETFs sind durch die Summe ihrer Eigenschaften ideal für langfristig denkende Buy and Hold-Anlegerinnen und Anleger, obwohl fortlaufend an der Börse quotiert. Erfahre jetzt mehr über die Vorteile von ETFs.