- Level: Für alle

- Lesedauer: 6 Minuten

Was dich in diesem Artikel erwartet

ETF Sparplan vs. Einmalanlage: Der Unterschied

Schauen wir uns zunächst den Unterschied zwischen den beiden Optionen an:- Mit einem ETF Sparplan zahlst du regelmäßig in einen ETF deiner Wahl ein – meist monatlich. Bei diesem Ansatz werden die Kosten über die Zeit gemittelt. Diese Technik ist als “Cost-Average Effekt" bekannt. Mit diesem Effekt verringerst du die Auswirkungen von Marktschwankungen auf deine Investition. Ein ETF Sparplan ist oft ein vorsichtigerer Ansatz und eignet sich besonders für Anlegerinnen und Anleger, die sich nicht wohl dabei fühlen, eine große Summe auf einmal zu investieren. Oder die es vorziehen, Geld über die Zeit anzusparen.

- Bei einer Einmalanlage investierst du eine bestimmte, höhere Summe einfach auf einmal. Diese Strategie ist statistisch gesehen die profitablere – denn so verzinst sich das gesamte Kapital über die größtmögliche Dauer. Dass es sich hier aber eher um eine theoretische als eine praktische Relevanz handelt, zeigen wir dir im Folgenden.

ETF Sparplan vs. Einmalanlage: Wann macht was Sinn?

Seien wir ehrlich: Über ein Einmalinvestment kann nur die- oder derjenige nachdenken, der auf einen Schlag viel Geld zum Investieren zur Verfügung hat. Für alle, die regelmäßig einen kleinen Betrag beiseite legen, um Monat für Monat zu investieren, macht diese Frage wenig Sinn und die Wahl fällt unweigerlich auf den ETF Sparplan. Dennoch empfehlen wir dir weiterzulesen. Denn wir werden uns jetzt auch historische Daten zu einem Sparplan ansehen – was für dich sicher nützlich sein kann.ETF Sparplan vs. Einmalanlage: Simulation von 1985 bis heute

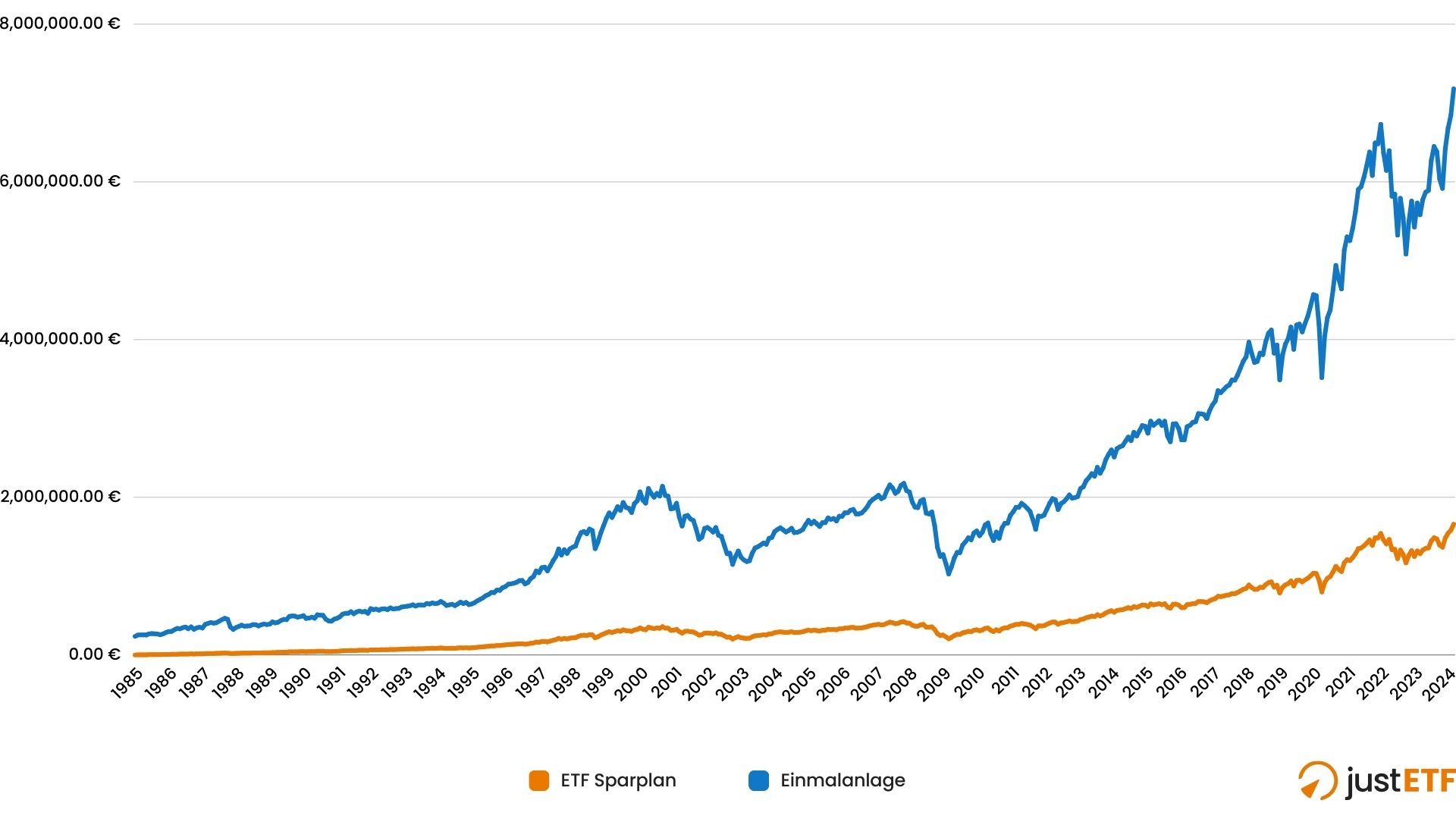

Um diese Simulation durchzuführen, haben wir uns die historischen Daten des S&P 500 Index von 1985 bis März 2024 angeschaut. In diesem Zeitraum ist der Index um insgesamt 2.949,3% gestiegen. Das entspricht einer jährlichen Rendite von 9,11%. Unsere Annahmen:- Beim ETF Sparplan war die Investition konstant und betrug 500€ pro Monat.

- Beim Einmalinvestment hingegen wurde die gesamte Summe (235.500€) im Jahr 1985 investiert.

ETF Sparplan vs. Einmalanlage von 1985-2024

Quelle: justETF Research, 15.04.2024

Wir sprechen von gut 40 Jahren. Die Geschichte zeigt, dass du über einen solch langen Zeitraum immer schwarze Zahlen geschrieben hättest, (fast) egal wie lange du investiert gewesen wärst. Tatsächlich hätten sogar weniger als 40 Jahre ausgereicht.

Wie du in der nächsten Grafik siehst, hätte es bei einem Anlagehorizont von mindestens 14 Jahren in den letzten 50 Jahren keinen Zeitraum mit einem negativen Ergebnis gegeben. Das gilt für den MSCI World Index, und ähnliche Daten ergeben sich auch bei der Analyse des US-Marktes.

Chart: Investment in den MSCI World für unterschiedliche Halteperioden (seit 1973)

Quelle: justETF Research, Rendite MSCI World Net in EUR, Ausschüttungen reinvestiert, eigene Berechnungen; Stand: 29.02.2024

Wenden wir uns jedoch anderen Teilen der Welt zu, wie z.B. Japan, dauerte es viel länger, bis der Index dieses Landes wieder neue Höchststände erreichte. Wichtig zu bedenken: Wir sprechen hier über nominale Renditen und berücksichtigen die Inflation nicht. Das bedeutet, dass die Summe an sich zwar gleich geblieben wäre, wir aber mit diesem Betrag "weniger" hätten kaufen können.

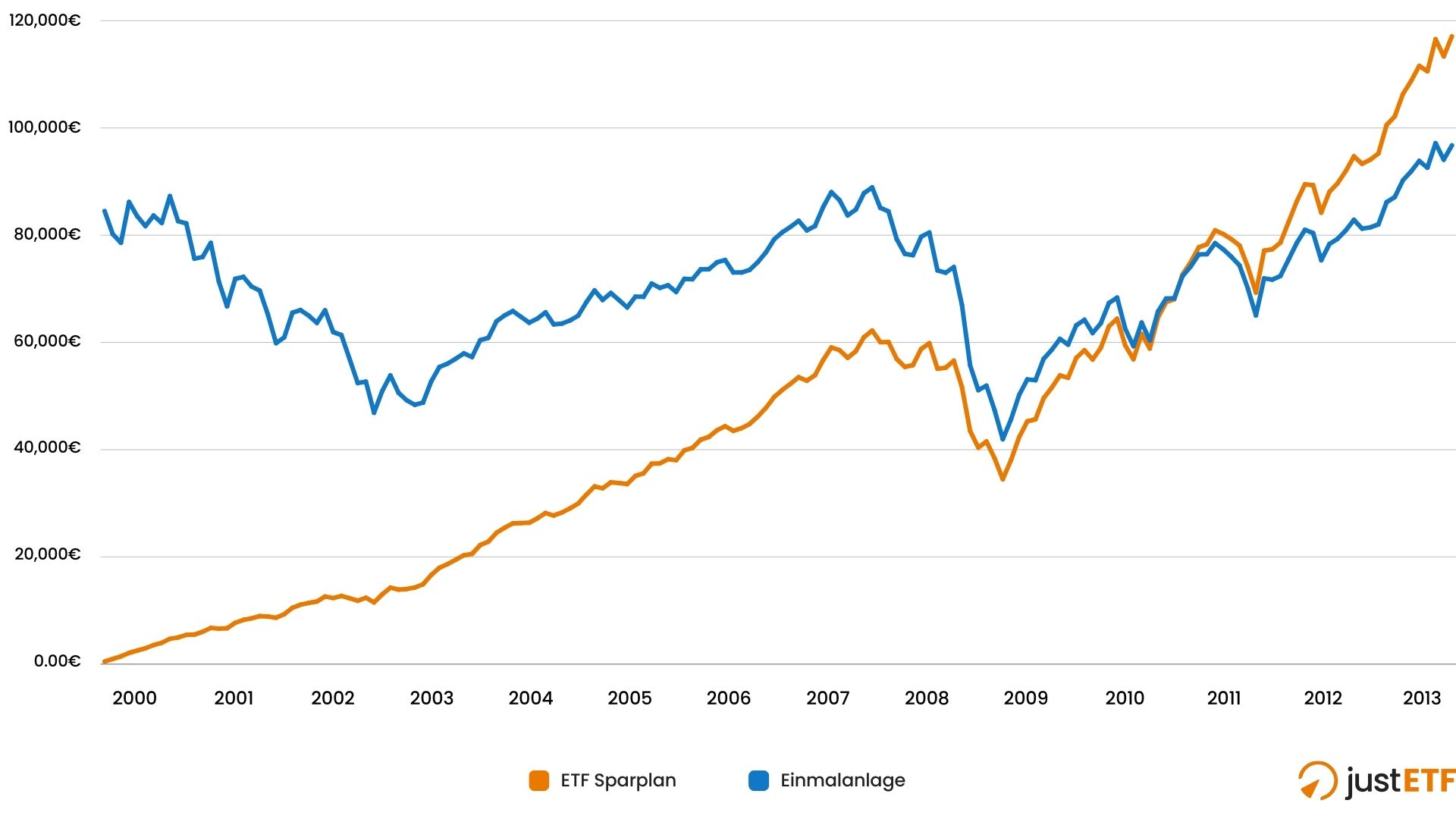

ETF Sparplan vs. Einmalanlage: Investition kurz vor einem Börsencrash

Kommen wir zur nächsten Frage. Was wäre passiert, wenn du stattdessen kurz vor einem Börsencrash investiert hättest? Wie oben gezeigt, ist die Entscheidung für das Einmalinvestment unweigerlich die beste Wahl, wenn du das gesamte Kapital direkt zur Verfügung hast und der Markt, wie analysiert, eine Hausse erlebt. Allerdings macht der Zeitpunkt der Investition wirklich einen Unterschied, zumindest auf kurze Sicht. Wir haben deshalb analysiert, wo eine Investition zwischen ETF Sparplan vs. Einmalanlage heute stehen würde, wenn das Startdatum der 1. Januar 2000 gewesen wäre – also kurz vor der großen Krise, die die Tech-Unternehmen um die Jahrhundertwende traf.- Einmalinvestment: In diesem Fall hätten unsere 84.500€, die wir Anfang 2000 als Einmalbetrag investiert hätten, erst im Mai 2007 wieder ein positives Ergebnis erzielt. Nur um dann in die Finanzkrise zu geraten, die unser Portfolio wieder um bis zu 50% nach unten gedrückt hätte. Erst im Februar 2013 hätten wir wieder auf grüne Zahlen geblickt.

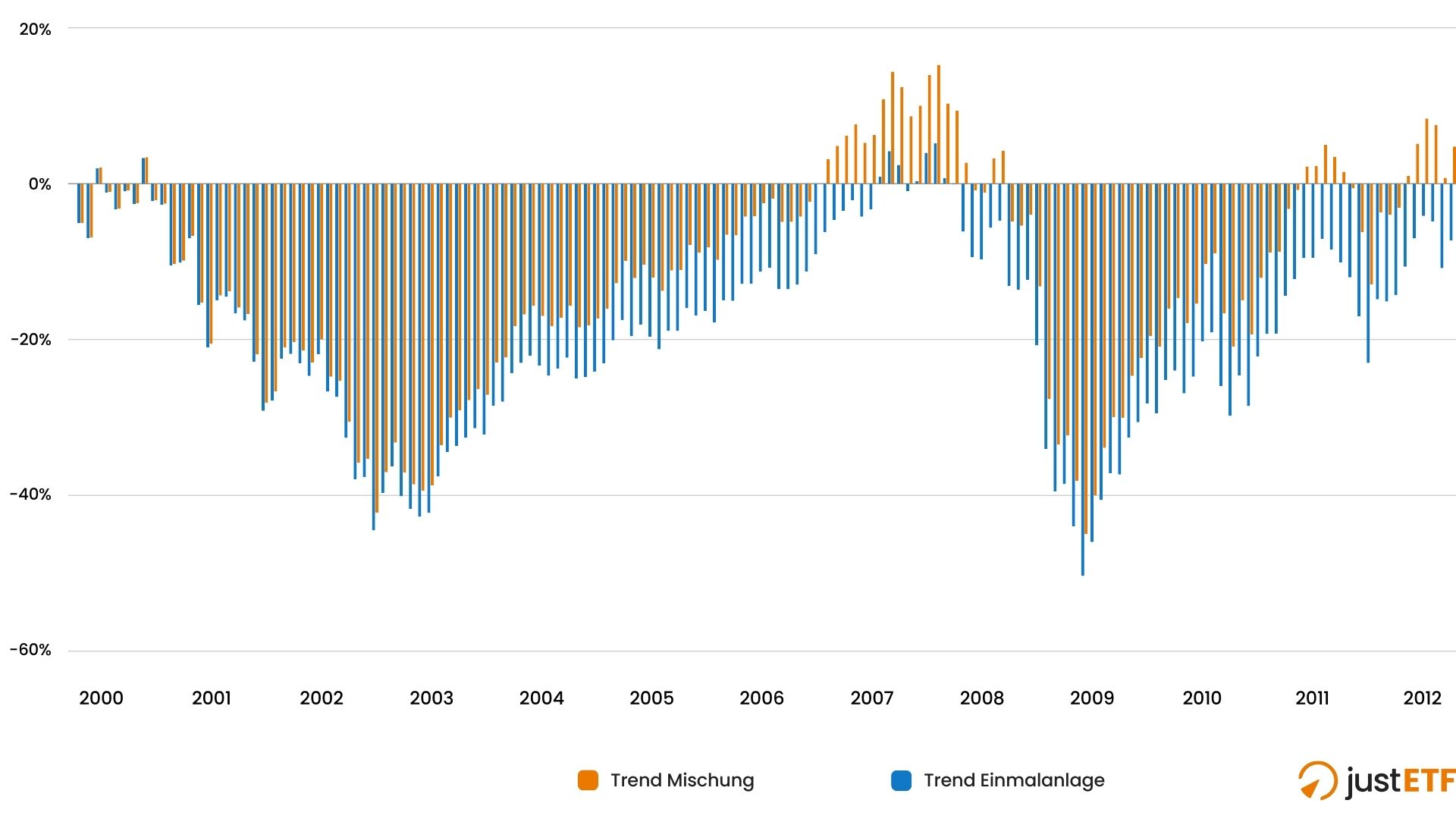

- ETF Sparplan: Mit einem ETF Sparplan hingegen hätten sich die Marktschwankungen viel weniger stark auf unser Portfolio ausgewirkt – vor allem in der ersten Zeit, in der eine monatliche Sparsumme Schwankungen stark reduziert hätte. Das kannst du auch in der folgenden Grafik sehen:

ETF Sparplan vs. Einmalanlage von 2000-2013

Source: justETF Research, 15.04.2024

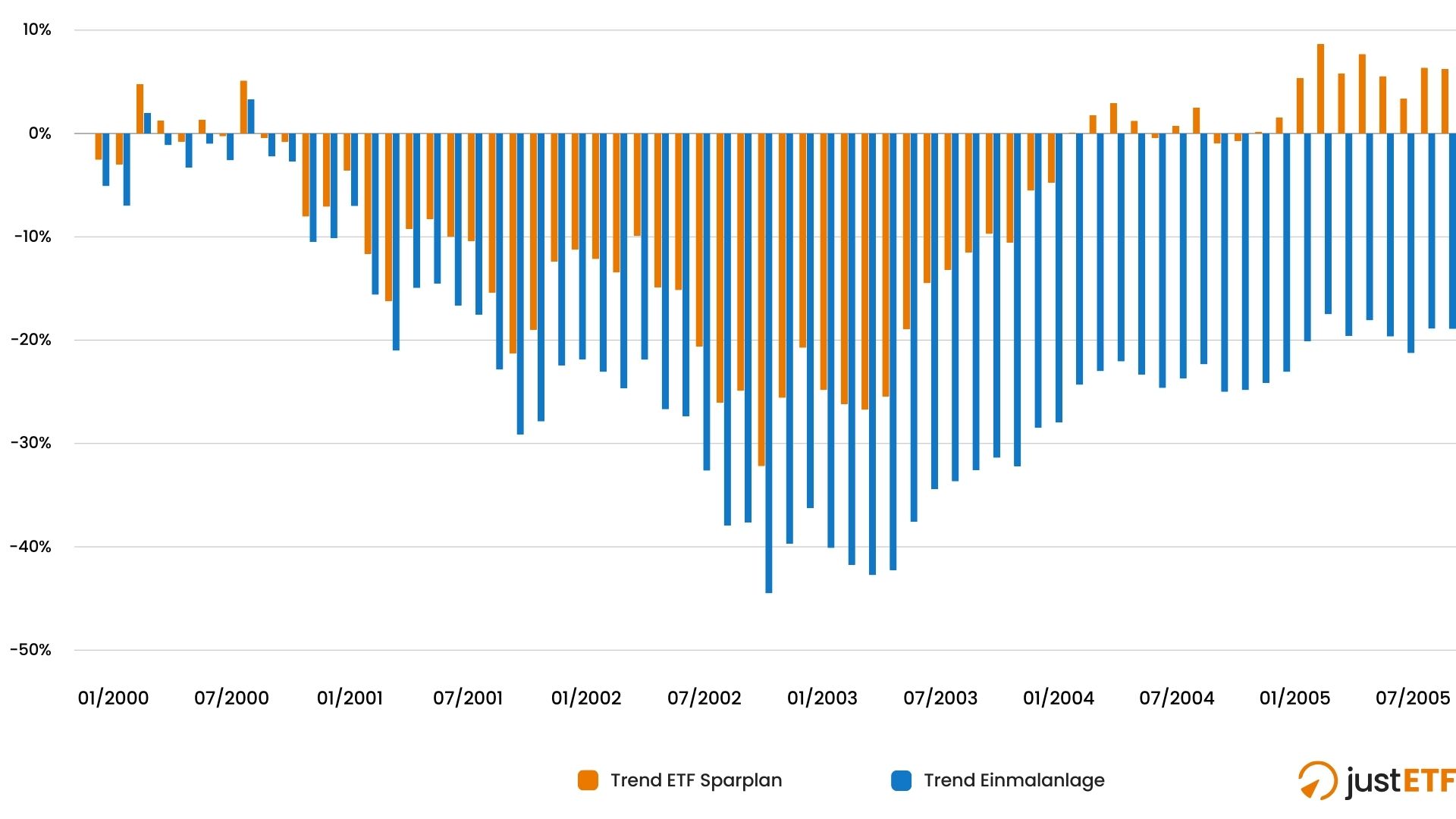

Gehen wir weiter ins Detail, sehen wir, dass im Januar 2004 das mit einem Einmalinvestment aufgebaute Portfolio um mehr als 24% gefallen wäre, während das ETF Sparplan-Portfolio leicht gestiegen ist.

Falls du es genau wissen willst: Während zu diesem Zeitpunkt aus 24.500€ in einen ETF Sparplan zumindest 24.517€ geworden wäre, ist das Einmalinvestment-Portfolio mit einer Startsumme von 84.500€ mit einem Wert von 63.949€ ordentlich im Minus.

Performance in %: ETF Sparplan vs. Einmalanlage von 2000 bis 2005

Quelle: justETF Research, 15.04.2024

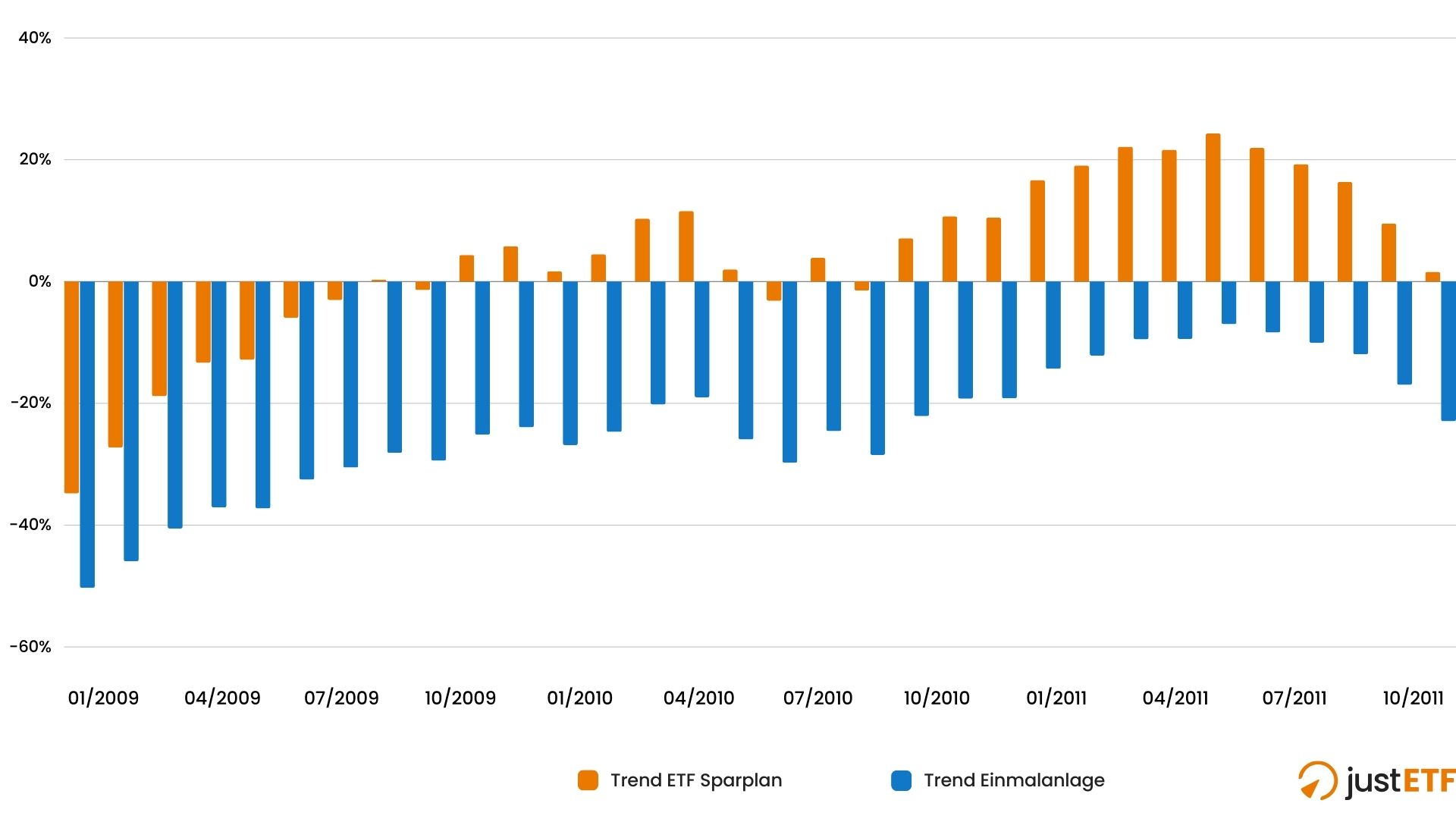

Etwas ganz Ähnliches wäre passiert, wenn wir während des Höchststandes im Jahr 2008 investiert hätten. Selbst dann wäre der ETF Sparplan viel weniger von den anfänglichen starken Marktrückgängen betroffen gewesen und hätte sich schon nach wenigen Monaten wieder positiv entwickelt.

Performance in %: ETF Sparplan vs. Einmalanlage von 2009 bis 2011

Quelle: justETF Research, 15.04.2024

Unser Fazit

Betrachten wir die Geschichte und ist unser Anlagehorizont langfristig oder zumindest länger als 15 Jahre ist, gewinnt das Einmalinvestment – selbst wenn du direkt zu Beginn eines schweren Marktcrashs (2000, 2008 oder 2020) investiert hättest. Die Renditen der Vergangenheit kannst du so aber nicht einfach auf die Zukunft übertragen. Einer der Vorteile eines ETF Sparplan ist definitiv der psychologische Aspekt. OK, auf dem Papier reicht es, 15 Jahre zu warten, bis sich das eigene Portfolio wieder positiv entwickelt, aber die Realität sieht oft anders aus. Stell dir vor, du investierst eine große Summe auf einmal und musst nach wenigen Wochen einen 50%-igen Einbruch an den Märkten erleben. Das kann passieren! Wir haben es in unseren Simulationen gezeigt. Wärst du in der Lage, einen solchen Verlust zu verkraften, auch wenn er (vermutlich) nur vorübergehend ist? Bedenke auch, dass die geringe Volatilität eines ETF Sparplan immer weniger Einfluss hat, je größer dein Portfolio wird. Es ist eine Sache, wenn dein Portfolio 5.000€ wert ist und du 500€ pro Monat investierst. Hat dein Portfolio nach vielen Jahren aber vielleicht einen Wert von mehr als 200.000€ erreicht, merkst du nur minimal, wenn monatlich 500€ neu hinzukommen. Was wir übrigens nicht berücksichtigt haben, ist, dass wir im Falle eines ETF Sparplans über nicht investierte Liquidität verfügen, die wir jedoch in irgendeiner Form nutzen können – vielleicht mit risikoarmen Instrumenten wie einem Tagesgeldkonto. Dies ist sicherlich ein weiterer Punkt, der für einen ETF Sparplan spricht. Du kannst dich auch entscheiden, etwa 40% oder 50% deines Kapitals sofort zu investieren und mit dem restlichen Betrag einen ETF Sparplan einzurichten, bis du die gesamte Summe investiert ist. Auf diese Weise machst du nichts anderes als eine Mischung aus beiden Strategien. Auch das haben wir für dich simuliert:Performance in %: Mischung vs. Einmalanlage von 2000 bis 2012

Quelle: justETF Research, 15.04.2024

Als eine Mischung zwischen den beiden Ansätzen investieren wir 50% der Summe, die wir sofort zur Verfügung haben (75.000€) und den Rest zahlen wir monatlich in einen ETF Sparplan mit einer Sparsumme von 500€.

Dieser Ansatz hätte sich zwischen 2000 und 2012 ausgezahlt, da insbesondere der anfängliche Rückgang, der durch die Dot.com-Krise verursacht wurde, teilweise durch neue Kapitalzuführungen aufgefangen hätte werden können. Wir würden mit unserem Portfolio 2007 und dann 2011 wieder in die Gewinnzone kommen – früher als es bei einem Einmalinvestment der Fall gewesen wäre.

Du siehst also: Es lassen sich für beide Varianten Pro- und Contra-Punkte finden. Doch am Ende ist die Diskussion oftmals nur Grundlage einer theoretischen Überlegung, da sich für die meisten überhaupt nicht die Frage stellt, ob das eine oder das andere nun am profitabelsten ist. Sie haben schlichtweg nicht die liquiden Mittel, um eine große Einmalanlage zu tätigen und sind zwangsläufig auf einen Sparplan zum Vermögensaufbau angewiesen.

Für was du dich entscheidest und welche Summe du wann investierst, überlassen wir natürlich dir – denn am Ende muss sich jede und jeder mit seinem Portfolio vor allem eines: Wohlfühlen.