- Level: Für Fortgeschrittene

- Lesedauer: 8 Minuten

Was dich in diesem Artikel erwartet

Ersetze Hypothek mit Kredit

In diesem Artikel gehen wir zwar der Frage nach, ob es sinnvoll ist, einen Hauskredit schneller abzubezahlen. Du kannst das Gesagte aber auch auf andere Arten von Krediten übertragen.

In diesem Artikel gehen wir zwar der Frage nach, ob es sinnvoll ist, einen Hauskredit schneller abzubezahlen. Du kannst das Gesagte aber auch auf andere Arten von Krediten übertragen.

- Option 1: Ich verwende mein zusätzliches Geld, um meine Hypothek vorzeitig zu tilgen

- Option 2: Ich investiere mein Geld, um höhere Gewinne zu erzielen und meine Hypothek sogar noch früher abzubezahlen

- Option 3: Ich vergesse mein Dilemma und gebe alles aus, um eine gute Zeit zu haben! (Klingt verlockend, aber diesen Ansatz können wir nicht empfehlen)

Bevor du etwas unternimmst, solltest du folgende Dinge beachten

- Natürlich solltest du immer die Mindestzahlungen für deine Hypothek leisten, die in deinem Kreditvertrag stehen

- Dein zusätzliches Geld solltest du erst dann zur Tilgung der Hypothek oder für Investitionen verwenden, wenn du alle hochverzinslichen Schulden wie Kreditkarten, Überziehungskredite, Autokredite usw. bezahlt hast

- Falls nicht bereits geschehen, solltest du einen Notgroschen ansparen, der deine Lebenshaltungskosten für drei bis sechs Monate deckt

- Erst dann lohnt es sich, über die Frage "Hypothek abbezahlen oder Investieren" nachzudenken

Argumente für die vorzeitige Tilgung deiner Hypothek

Vorteile- Seelenfrieden: Es ist ein gutes Gefühl, zu sehen, wie deine Hypothekenschulden sinken, und die Sektkorken werden knallen, wenn sie endlich auf Null sind

- Zinsersparnis: Sinkende Zinszahlungen entlasten deine monatlichen Finanzen und helfen dir, Zinsschocks oder unsichere Arbeitsverhältnisse in der Zukunft zu überstehen. Eine vorzeitige Rückzahlung bedeutet, dass du insgesamt weniger Zinsen zahlst

- Garantierte Rendite: Wie bereits erwähnt, bietet die Rückzahlung deiner Hypothek eine garantierte Rendite in Höhe des dann eingesparten Zinssatzes deines Kredits. Wenn dein Hypothekenzins zum Beispiel 4 % beträgt, bekommst du durch die vorzeitige Rückzahlung eine risikofreie Rendite von 4 %

- Eigenkapital aufbauen: In der Regel bekommst du einen niedrigeren Zinssatz (und günstigere Kreditgebühren), je niedriger dein Beleihungswert ist. Mit anderen Worten: Je höher der Wert deines Hauses im Verhältnis zur Höhe deines Kredits ist, desto wahrscheinlicher ist es, dass du in Zukunft ein besseres Angebot für eine Umschuldung bekommst. Natürlich ist das bei einer 20-jährigen Festzinsfinanzierung weniger wichtig als bei einer Hypothek, die in fünf Jahren erneuert werden muss.

- Opportunitätskosten: Der größte Nachteil sind die potenziellen Opportunitätskosten. Das Geld, das du für das Abbezahlen deiner Hypothek verwendest, kann nicht anderweitig investiert werden, sodass dir höhere Renditen am Aktienmarkt entgehen könnten

- Liquidität: Sobald du deine Hypothek abbezahlt hast, ist das Geld in deinem Haus gebunden und folglich nicht mehr so leicht zugänglich

- Gebühren für vorzeitige Rückzahlung: Prüfe deinen Hypothekenvertrag, ob jährliche Gebühren anfallen, weil du zu früh zu schnell abbezahlst. Hüte dich vor überhöhten Gebühren, wenn du den gesamten Kredit vor Ende der Laufzeit tilgst. Manchmal sind diese Gebühren verhandelbar

Argumente fürs Investieren

Vorteile- Höhere Renditechancen: In der Vergangenheit hat der Aktienmarkt im Durchschnitt höhere Renditen erzielt als der durchschnittliche Hypothekenzins. Die langfristige jährliche Nominalrendite des MSCI World liegt beispielsweise zwischen 7 % und 9 % und damit deutlich über den aktuellen Hypothekenzinsen

- Diversifikation: Mit einer Investition in ETFs kannst du dein Vermögen diversifizieren und so das Risiko verringern, dass ein zu großer Teil deines Vermögens in einer einzigen Anlageklasse (nämlich deinem Haus) gebunden ist

- Liquidität: ETF-Anlagen sind viel liquider als Immobilien. Du kannst ETFs auf Knopfdruck verkaufen, wenn du Cash brauchst

- Langfristiges Investieren: Du hast eine bessere Chance, die oben genannten durchschnittlichen Renditen zu erzielen, wenn du über Jahre hinweg geduldig investierst. Kurzfristig kann bei Aktien alles passieren: Sie können große jährliche Gewinne sowie Verlusten und sogar Jahre mit mieser Performance verzeichnen. Aber im Laufe der Zeit tendieren die Renditen zum langfristigen Durchschnitt:

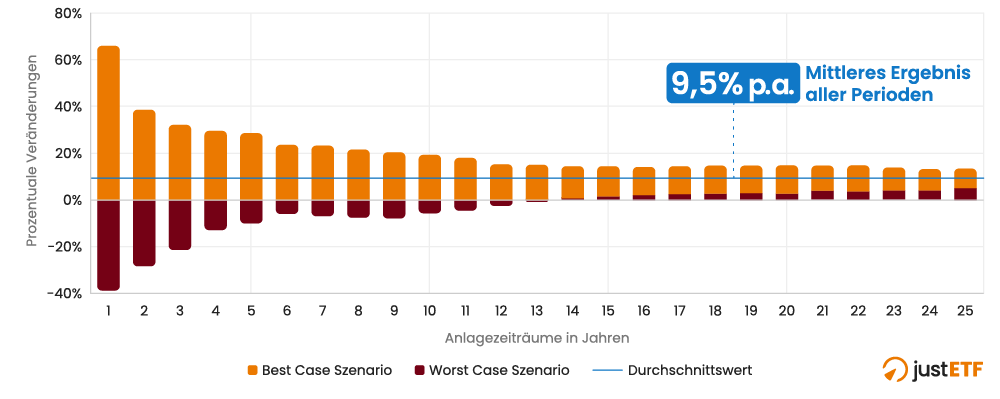

Chart: Investment in den MSCI World für unterschiedliche Halteperioden (seit 1973)

![Investment in den MSCI World in EUR für unterschiedliche Halteperioden (seit 1973)]() Quelle: justETF Research, Rendite MSCI World Net in EUR, Ausschüttungen reinvestiert, eigene Berechnungen; Stand: 29.02.2024Diese Grafik zeigt die Performance-Bandbreite inklusive der besten und der schlechtesten Ergebnisse über einen Anlagezeitraum von bis zu 25 Jahren. Eines wird deutlich: Du erzielst mit größerer Wahrscheinlichkeit die durchschnittliche Rendite (blaue Linie), je länger du investiert bleibst. Das bedeutet, dass du eine bessere Chance hast, deine Hypothek zu übertreffen, wenn du zwei Jahrzehnte lang in einen diversifizierten Weltaktien-ETF investierst, als wenn du nur eine Handvoll Jahre lang auf das Beste hoffst

Quelle: justETF Research, Rendite MSCI World Net in EUR, Ausschüttungen reinvestiert, eigene Berechnungen; Stand: 29.02.2024Diese Grafik zeigt die Performance-Bandbreite inklusive der besten und der schlechtesten Ergebnisse über einen Anlagezeitraum von bis zu 25 Jahren. Eines wird deutlich: Du erzielst mit größerer Wahrscheinlichkeit die durchschnittliche Rendite (blaue Linie), je länger du investiert bleibst. Das bedeutet, dass du eine bessere Chance hast, deine Hypothek zu übertreffen, wenn du zwei Jahrzehnte lang in einen diversifizierten Weltaktien-ETF investierst, als wenn du nur eine Handvoll Jahre lang auf das Beste hoffst - Steuerliche Vorteile: Versuche Steuererleichterungen bzw. steuerstundende Anlagestrategien wie Buy and Hold zu nutzen. Das gilt umso mehr, wenn du glaubst, dass das Steuersystem in Zukunft weniger großzügig sein wird

- Die Macht des Zinseszinses: Das ist der Schneeballeffekt von Zinsen, die ihrerseits wieder neue Zinsen erwirtschaften. Der Effekt ist am stärksten ausgeprägt, wenn man Zeit hat und mit hohen Erträgen arbeiten kann. Da die Renditen von Kapitalanlagen (effektiv eine Form von Zinsen) in der Regel höher sind als Hypothekenzinsen und du deine Gewinne automatisch in thesaurierende ETFs reinvestieren kannst, ist es wahrscheinlicher, dass du durch Investitionen von der Macht des Zinseszinses profitierst

- Marktrisiko: Die Investition in den Aktienmarkt ist mit Risiken verbunden. Der Wert deiner Anlagen kann schwanken, und es gibt keine Garantie für die Rendite.

- Reduziere das Risiko: Irgendwann wirst du von deine Investitionen Leben wollen und einen Entnahmeplan anstreben. Wenn ein großer Teil davon für die Abzahlung deiner Hypothek vorgesehen ist, ist es üblich, das Risiko schrittweise über mehrere Jahre im Voraus zu reduzieren. Du könntest zum Beispiel jedes Jahr einen bestimmten Prozentsatz deines Portfolios von Aktien in Staatsanleihen oder Geldmarktfonds umschichten. Der Vorteil ist, dass du weniger anfällig für einen Börsencrash bist, der Nachteil ist, dass du von risikoärmeren Anlagen keine aktienähnlichen Erträge erwarten kannst.

- Kosten: Beim Investieren fallen Kosten wie Verwaltungsgebühren, Transaktionsgebühren, Ordergebühren und möglicherweise Steuern auf Kapitalerträge an. Um den größtmöglichen Nutzen aus deinen Investitionen zu ziehen, solltest du diese Kosten minimieren. Wähle kostengünstige ETFs und nutze günstige Online Broker oder Neobroker, um deine Gebühren zu minimieren.

Junge vs. ältere Anleger

Es gibt einen Aspekt, der in der Debatte ums Thema “Hypothek abzahlen oder Investieren?” selten erwähnt wird – nämlich die Inflation. Die Inflation verringert mit der Zeit die Last deiner Hypothekenschulden. Außerdem verdienst du wahrscheinlich ein höheres Gehalt und hast mehr verfügbares Einkommen, wenn deine Karriere voranschreitet. Diese Faktoren machen es in der Regel einfacher, deine Hypothek später im Leben zu reduzieren, solange du dein Haus nicht bei jeder Gelegenheit vergrößerst. Umgekehrt werden wir mit zunehmendem Alter auch risikoscheuer, was es schwieriger macht, ausschließlich in Aktien zu investieren. Es gibt also gute Argumente dafür, so früh wie möglich zu investieren – um den Zinseszinseffekt und den Mut der Jugend zu nutzen – und gleichzeitig darauf zu setzen, dass du deine Hypothek in Zukunft abbezahlst.Deine Hypothek abbezahlen UND investieren

Egal, wie du es drehst und wendest: Am Ende musst du sowohl deine Hypothek abbezahlen als auch für einen glücklichen Ruhestand (oder andere wichtige finanzielle Ziele) investieren. Eine sehr vernünftige Strategie ist es, 50 % deines dafür verfügbaren Geldes für die Tilgung der Hypothek zu verwenden, während du die anderen 50 % investierst. Auf diese Weise profitierst du sowohl sofort von der Verringerung deiner Schuldenlast als auch von den zukünftigen Gewinnen am Aktien-Markt. Klar ist aber auch, dass es nicht für jeden Haushalt realistisch ist, neben der Tilgung nochmal das selbe Geld für den Kauf von Aktien-ETF zur Verfügung haben. Nimm diese 50/50-Regel also vor allem als einfache Orientierung oder Faustformel für dich.Hypothek abbezahlen vs. investieren: Die Berechnung

Wenn du einen Online-Rechner benutzt, ist die einfachste Lösung, deinen aktuellen Hypothekenzins mit deiner erwarteten Rendite zu vergleichen. Viele Menschen verwenden die langfristige durchschnittliche Wertentwicklung eines breiten Index wie des MSCI World als erwartete Aktienrendite. Du kannst auch Szenarien modellieren, in denen die Rendite geringer als erwartet ausfällt, um eine Sicherheitsmarge einzubauen. Und die aktuelle Rendite 10-jähriger Staatsanleihen aus der Eurozone ist ein guter Anhaltspunkt für die erwarteten Anleiherenditen. Die anderen Faktoren, die du berücksichtigen musst, sind:Steuersätze, Subventionen und Erleichterungen

Die Steuersätze sind entscheidend. Denke über Folgendes nach: Wie sieht es steuerlich für dich aus, wenn du deine Hypothek frühzeitig abbezahlst oder wenn du in ETFs investierst?

Auf ETF-Gewinne beispielsweise fällt die Abgeltungssteuer an. Die schmälert deine Gewinne.

Berücksichtige auch alle staatlichen Prämien/Zuschüsse und Arbeitgeberzuschüsse, die für deine Altersvorsorge zur Verfügung stehen.

Investitionskosten

Ziehe deine geschätzten jährlichen Kosten für ETFs & Co. (TCO) von deiner erwarteten Rendite ab. Ein Beispiel:

- 7,5 % durchschnittliche Rendite des MSCI World

- 0,5 % geschätzte Gesamtkosten pro Jahr

- = 7 % erwartete Anlagerendite

Zusammengefasst

Wie du siehst, ist das eine knifflige Berechnung mit vielen ganz individuellen Aspekten, für die ein durchschnittlicher Online-Rechner nicht ausgelegt ist. Wenn du einen groben Vergleich zwischen den beiden Optionen anstellen willst, dann:- kannst du einen Hypothekentilgungs-Rechner verwenden, wenn der einzige Unterschied in der erwarteten Rendite deiner Investitionen und deinem Zinssatz für die Hypothek besteht

- oder du kombinierst einen Hypothekentilgungs-Rechner mit einem Investitionsrendite-Rechner, wenn du beim Investieren von Steuervorteilen und Subventionen profitierst

Szenario: 4 % Hypothekenzins versus 7 % erwartete Rendite

- Monatliche Beiträge = 200 € (für vorzeitiges Tilgen oder Investieren)

- Verbleibende Hypothek = 300.000 €

- Verbleibende Hypothekenlaufzeit = 20 Jahre (normale Tilgung ohne vorzeitiges Abzahlen)

- 4 % Hypothekenzins: Du zahlst die Hypothek in 17 Jahren und 2 Monaten ab. Fast drei Jahre früher als ohne vorzeitige Tilgung

- 7 % Rendite für deine Investition: Du baust genug Vermögen auf, um die Hypothek in 16 Jahren und 11 Monaten abzubezahlen (Beachte: vor Steuern!)

Deine Entscheidung treffen

Wie dieses Szenario zeigt, hängt die richtige Wahl von verschiedenen Faktoren ab:- Zinssätze: Höhere Hypothekenzinsen machen das Tilgen attraktiver, während niedrigere Zinsen fürs Investieren sprechen

- Steuerliche Situation: Die steuerlichen Auswirkungen von Hypothekenzinszahlungen und Investitionserträgen können entscheidend sein

- Risikobereitschaft: Die Abzahlung deiner Hypothek ist eine garantierte Rendite, während eine Investition zwar Risiken birgt, aber auch das Potenzial für höhere Erträge

- Zeithorizont: Ein längerer Zeithorizont begünstigt in der Regel das Investieren, da der Zinseszins dein Vermögen später exponentiell wachsen lässt

- Persönliche Ziele: Manche Menschen legen Wert darauf, schuldenfrei zu sein, während andere mit Hypothekenschulden kein Problem haben, wenn sie dadurch die Möglichkeit haben, ein größeres Vermögen anzuhäufen

- Diversifikation: Betrachte dein finanzielles Gesamtbild. Wenn der größte Teil deines Vermögens in deinem Haus gebunden ist, könnte eine Investition in ETFs für die nötige Diversifizierung sorgen