Märkte in der Krise: Das musst du jetzt wissen

Alles Wichtige auf einen Blick

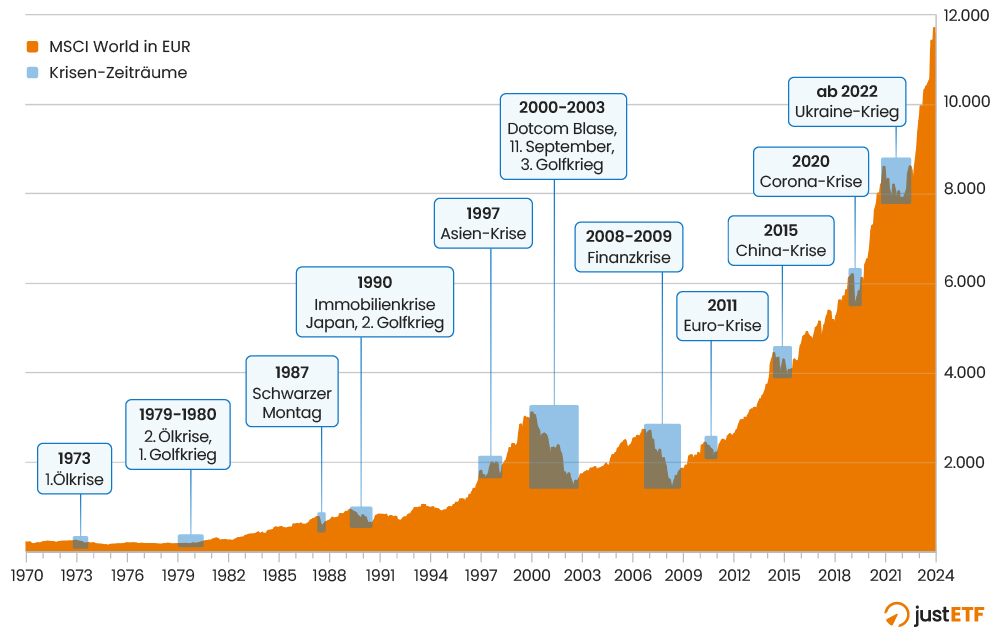

Entwicklung des MSCI World trotz Krisen

Quelle: MSCI.com; Stand: 18.03.2025

Die aktuelle Situation verunsichert viele Menschen und treue ETF-Sparplan-Fans.

Wir verstehen, wenn du die aktuellen Geschehnisse voller Sorge beobachtest und um deine Ersparnisse bangst. Die Unsicherheiten sind in der Tat groß. Und das, nachdem ein Jahrzehnt des Wachstums an den Aktienmärkten hinter uns liegt. Denn Einbrüche wie im Jahre 2020, 2015 oder 2011 wurden vergleichsweise schnell aufgeholt. Eine Investition in Aktien hat sich für Anlegerinnen und Anleger mehr als bezahlt gemacht: Mit einem einfachen Investment in einen MSCI World ETF war über 10 Jahre eine Wertsteigerung von über 140 Prozent zu erzielen. Und das trotz des Schreckmoments zu Beginn der Corona-Krise in 2020 oder dem Ausbruch des Ukraine-Kriegs Anfang 2022, wo der Weltindex jeweils in kurzer Zeit ins Minus drehte, sich danach aber wieder deutlich erholte.

Aktuelle Informationen zur Handelspolitik Donald Trumps und den verhängten reziproken Zöllen (am sogenannten „Liberation Day“ am 2. April 2025) gegen wichtige US-Handelspartner wie die EU, China, Japan und Indien, bekommst du von uns in unserem Trump Radar. Hier zeigen wir, welche Auswirkungen das auf die Märkte hat und wie Welt-ETFs, wie der MSCI World und andere, davon betroffen sind.

Damit du auch in diesen schwierigen Zeiten besonnen und wohl informiert deine Anlageentscheidungen treffen kannst, haben wir für dich die wichtigsten Fragen und Antworten sowie Inhalte rund um Finanzmarkt-Krisen zusammengetragen. Wir wollen dich gerade jetzt unterstützen – nicht nur bei Neuinvestitionen in ETFs, sondern auch beim Durchhalten deiner bestehenden Strategien.

Zu guter Letzt sei nochmal gesagt, dass die Aktienmärkte langfristig jeder Krise trotzen und man niedrigere Kurse speziell in der Ansparphase als willkommene Einstiegsmöglichkeit nutzen kann. Oder wie Gerd Kommer einmal sagte: „Sie sollten für einen Aktiencrash beten“. Mit den Informationen auf dieser Seite helfen wir dir, das Beste daraus zu machen, falls es wirklich dazu kommen sollte.

Wie verhältst du dich nun richtig? Das Wichtigste: Ruhe bewahren.

- 1. Cool bleiben: Auch diese Krise wird früher oder später enden. Natürlich wissen wir nicht, wann es soweit sein wird und natürlich kann es kurz- bis mittelfristig unruhig an den Märkten bleiben. Aber: Die Aktiengesellschaften in deinem ETF arbeiten bereits daran, die aktuelle Situation zu bewältigen. Aus vergangenen Krisen sind viele Unternehmen sogar gestärkt hervorgegangen, weil sie sich resilienter aufgestellt haben. Unterschätze also nicht die Anpassungsfähigkeit der weltweit agierenden Unternehmen in deinem Welt-ETF.

- 2. Dabei bleiben: Viele fragen sich „sollte ich jetzt ETFs verkaufen?“ Unsere klare Antwort ist: Nein. Denn niemand weiß, wann die aktuelle Krise vorbei ist und die Kurse wieder drehen. Denk immer daran: Wer Aktien nicht hat, wenn sie fallen, der hat sie auch nicht, wenn sie steigen. Insofern raten wir dazu, dich nicht an Markt-Timing zu probieren und stattdessen investiert zu bleiben: „Time in the market beats timing the market“.

- 3. Schlüsse ziehen: Nutze die aktuelle Situation aber dennoch für eine ehrliche Bestandsaufnahme. Du kannst wegen der aktuellen Kursverluste nicht ruhig schlafen? Dann ist das höchstwahrscheinlich ein Zeichen dafür, dass du deine Risikotragfähigkeit überschätzt hast. Das ist kein Drama, sollte aber im besten Fall vor einem Crash geschehen – nicht währenddessen. Auch wenn es schwer ist: Versuche nach Möglichkeit darauf zu verzichten, im Crash umzuschichten. Denn dann realisierst du Buchverluste aus deinen Aktien-ETFs, die du später nur schwer wieder reinholen wirst.

Die wichtigsten Fragen und Antworten: Ein Überblick

Welchen Einfluss haben die aktuellen Geschehnisse auf die weltweiten Märkte?

Unser Marktüberblick gibt dir einen guten Einblick in die Entwicklungen der globalen Aktienmärkte, verschiedener Indizes und Branchen:Aktien Welt seit Jahresbeginn

Quelle: justETF.com; Stand: 17.04.25; Angaben in EUR basierend auf dem ältesten ETF des jeweiligen Index.

Top/Flop Branchen Welt seit Jahresbeginn

Top Branchen Welt 2025

Flop Branchen Welt 2025

Wie entwickeln sich die verschiedenen Anlageklassen?

Bitcoin -17,48% Rohstoffe -4,01% Europäische Staatsanleihen 0,20% Euro-Unternehmensanleihen 1,00% Europäische Staatsanleihen kurzlaufend 1,32% Gold 13,24% Schwellenländer -8,97% Industrieländer -14,02%

Quelle: justETF.com; Stand: 17.04.25; Angaben in EUR basierend auf dem ältesten ETF des jeweiligen Index.

Welche Aktienmärkte sind besonders stark vom aktuellen Geschehen betroffen?

Deutschland (DAX) 6,41% Grossbritannien (FTSE 100) -0,16% China (MSCI China A) -11,79% Japan (MSCI Japan) -6,66% USA (S&P 500) -17,63%

Quelle: justETF.com; Stand: 17.04.25; Angaben in EUR basierend auf dem ältesten ETF des jeweiligen Index.

Kauf und Handel von ETFs in der Krise

Kann ich ETFs im Crash weiterhin kaufen und verkaufen?

Die Voraussetzung für den Kauf und Verkauf von ETFs ist eine offene Wertpapierbörse. Nur in Extremsituationen kann es zu einer Schließung kommen, z.B. nach dem Anschlag auf das World Trade Center in New York am 11. September 2001, wo die dortige Börse etliche Tage geschlossen blieb.Wahrscheinlicher als eine Börsenschliessung sind Handelsaussetzungen. In den USA wurde der Handel aufgrund der Kursentwicklungen im Frühjahr 2020 des Öfteren für kurze Zeit ausgesetzt. Das passiert automatisch, wenn Leitindizes oder wichtige Aktien und ETFs zu stark schwanken. Bei Xetra, dem elektronischen Handelssystem der Deutschen Börse, gibt es hierfür eine automatisiert einsetzende Vorstufe, die den Handel schneller und weniger komplex gestaltet. Gleichzeitig werden die Restriktionen für Market Maker und Volatilitätsspannen gelockert, was zu höheren Spreads führen kann. Am 24. Februar 2020 war dies beispielsweise der Fall. Ebenso sind Handelsunterbrechungen im Falle extremer Volatilität vorgesehen. Das kann natürlich auch den ETF-Handel betreffen.

Wie liquide sind ETFs in der Krise?

Wenn die Unsicherheiten an den Kapitalmärkten zunehmen, wollen die Marktteilnehmer weniger Risiken eingehen. Daher weiten sich in Krisen die Geld-Briefspannen (Spreads), etwa bei Aktien. Das überträgt sich auch auf ETFs. Nach Analysen von Branchenprimus BlackRock handelten ETFs jedoch in turbulenten Börsenphasen wie zu Beginn der Corona-Pandemie zwar zu Rekordvolumina, zu systematischen Ausverkäufen kam es jedoch weder bei Aktien- noch bei Anleihen-ETFs. Eine drastische Ausweitung der Spreads sei nicht zu beobachten gewesen.In extremen Marktsituationen sollten Sie den Spread besonders beim Handel über Regionalbörsen und deren elektronische Handelsplätze (Tradegate, Quotrix, LS Exchange, gettex) beachten. Diese Handelsplätze können in Zeiten hoher Volatilität die Bindung an den Handelsplatz Xetra aufgeben und die Spreads massiv ausweiten. Das Gleiche trifft auch beim Direkthandel mit ausserbörslichen Handelsplätzen zu.

Umso mehr gilt: Handeln Sie nach Möglichkeit nicht ausserhalb der Börsenöffnungszeiten und beachten Sie das liquideste Zeitfenster für Ihren ETF.

Soll ich verkaufen, wenn der Markt einbricht? Oder ist das der richtige Zeitpunkt, um einzusteigen?

Die Turbulenzen an den globalen Aktienmärkten verunsichern Anlegende und machen vielen Neulingen den Einstieg schwer. Nie scheint der richtige Zeitpunkt gekommen. Wer glaubt, auf kurze Frist richtig reagieren zu können oder zu müssen, verschätzt sich leicht und realisiert hohe Verluste. Viele Anlageexpert:innen empfehlen daher, Aktien oder Aktien-ETFs langfristig zu halten und wenig zu handeln. Diese Strategie wird als Buy and Hold bezeichnet.Natürlich ist eine hohe Disziplin erforderlich, um in der Krise nicht zyklisch alles zu verkaufen und dann die folgende Erholung zu verpassen.

Strategische Aufstellung des ETF-Portfolios

Die Auswirkungen von Inflation auf meine Ersparnisse

Inflation mindert die Kaufkraft in der Zukunft. Sie kostet also indirekt Rendite. Wie viel Inflation können Sie nun tolerieren und welche Höhe schadet? Die Ökonomie ist sich uneins über eine „gesunde Höhe” von Inflation. Einige Prozent können durchaus wünschenswert sein, um den Wandel im Kapitalismus zu beschleunigen. Eine zu hohe Inflation vermag dagegen eine ganze Volkswirtschaft zu lähmen, wie sich beispielsweise in vielen Entwicklungsländern zeigt.Teuerungsraten um 5 Prozent können jedoch noch nicht als Hyper-Inflation gewertet werden, die tatsächlich fast das gesamte Vermögen vernichtet und die Wirtschaft in eine tiefe realwirtschaftliche Krise stürzt. Es ist auch unklar, ob eine Inflation während der Dauer eines langfristigen Investments permanent auf dieser Marke bleibt. Sicher ist jedenfalls aller Erfahrung nach, dass Zinsen auf Sparkonten unterhalb dieser Marke bleiben werden und die Anlage in höher rentierlichen Anlageformen wie Aktien-ETFs erfolgen sollte.

Vor allem die Rohstoffknappheit durch geopolitische Ereignisse oder aktuell nach dem Wiedererwachen der Wirtschaft infolge der Corona-Krise führen zu erheblichen Preissteigerungen. Ebenso stellen viele Staaten ihre Energiewirtschaft auf eine nachhaltigere Energieerzeugung um. Das trifft nicht nur auf die eigene Energierechnung für Heizen oder Mobilität zu. Auch die Erzeugung und Weiterverarbeitung vieler energieintensiver Güter wird teurer, was sich in Preissteigerungen niederschlägt.

Dennoch sollten ETF-Anlegende nicht sofort taktische Maßnahmen ergreifen. Inflationserwartungen sind nämlich meistens schon eingepreist. Langfristig setzen sich Unternehmen durch, die trotz Inflation hohe Renditen erwirtschaften können. Die finden sich in breit gestreuten Weltindizes wieder.

Wie viel Risiko sollte ich eingehen? Sind Aktien überhaupt das Richtige für mich?

„Wie viel Risiko möchte ich bei der Geldanlage eingehen?” Diese Frage stellen sich viele Anlegende. Wir zeigen Ihnen, wie Sie Ihre persönliche Risikotoleranz bestimmen und das für Sie passende Portfolio zusammenstellen können. Auch Aktien können trotz oder gerade wegen der aktuellen Marktsituation dabei eine Rolle spielen. Die Schwankungen bei Aktien verlieren nämlich ihren Schrecken, je länger Sie investieren.Sollte ich meine Portfolio-Gewichtung in der Krise anpassen? Wann ist der richtige Zeitpunkt für ein Rebalancing?

Wenn Sie bereits in ein strategisches Portfolio investiert haben, zum Beispiel mit Hilfe der Musterportfolios von justETF, dann verschieben sich die Anteile von risikoreicher und risikoarmer Komponente, wenn der Markt stark schwankt. Dem können Sie mit einem Rebalancing begegnen.Ein Rebalancing Ihres ETF-Portfolios empfiehlt sich, wenn sich die Anlageklassen ganz unterschiedlich entwickelt haben. Zum Beispiel aktuell: Ein vormals ausgeglichenes Portfolio mit einem Verhältnis von Aktien zu Anleihen in Höhe von 50:50 hat durch eine Krise vor allem auf der Aktienseite an Wert verloren, Anleihen machen dadurch nun einen zu hohen Wertanteil des ETF-Portfolios aus. Ein Rebalancing gleicht das aus und kommt einem antizyklischen Kauf in der Krise gleich.

Besonders bei größeren Vermögen lohnt sich ein Rebalancing mit den damit verbundenen Transaktionskosten. Nur: Wie viel muss ich anpassen? justETF bietet als Premium-Funktion eine Automatisierung des Rebalancings bis hin zur Orderliste und warnt Sie sogar bei Überschreiten von Mindestgrenzen.

Wie kann ich mein Portfolio absichern?

ETFs schwanken in ihrer Performance wie der zugrundeliegende Index. In extremen Marktphasen kann es zu massiven Kursverlusten kommen, der Wert des Depots nimmt stark ab. Das muss nicht Ihr ETF-Portfolio treffen, insofern Sie es widerstandsfähiger gestalten.Grundsätzlich fahren Sie besser, wenn Sie Ihr Portfolio strategisch und breit aufstellen und am besten über mehrere Anlageklassen hinweg diversifizieren.

Dazu benötigen Sie auch eine klare Strategie. Nachdem Sie festgelegt haben, wie viel Risiko Sie eingehen wollen, geht es darum, die Anteile der verschiedenen Anlageklassen in Ihrem Portfolio zu bestimmen (sog. „Asset Allocation”).

Sicherheit von Einlagen und ETFs in der Aktienmarkt-Krise

Wie sicher sind meine Einlagen bei Banken?

Einlagen auf Giro-, Tagesgeld- und Sparkonten sind bei Insolvenz über verschiedene Sicherungsgemeinschaften bis 100.000 Euro geschützt. Zu allen Online Brokern finden Sie diese Informationen auch in unseren Online Broker Erfahrungsberichten.Wie sicher ist mein in ETFs investiertes Geld?

ETF-Anlegende sind auch bei Insolvenzen von Marktteilnehmern auf der sicheren Seite. Denn ETFs sind Publikumsfonds, die Kraft des Kapitalanlagegesetzbuches eine eigene Rechtspersönlichkeit besitzen (sog. „Sondervermögen”). Das deutsche Fondsgesetz (kurz: KAGB) gilt zwar nur für ETFs, die in Deutschland aufgelegt worden, es basiert jedoch auf der europäischen Fondsrichtlinie (kurz OGAW oder UCITS), die in ähnlicher Form in allen anderen EU-Ländern ebenso umgesetzt wurde. Entsprechende Bestimmungen gelten also auch für in Irland, Luxemburg, Frankreich oder den Niederlanden domizilierte ETFs. Ihre ETF-Anteile sind somit vor dem Zugriff von Marktteilnehmern geschützt, auch wenn diese Insolvenz anmelden müssten und Ansprüche geltend machen würden.Nicht von der Fondsrichtlinie abgedeckt werden ETCs, ebenso wenig physisch besicherte Produkte wie etwa Xetra-Gold. Zwar liegt Ihr Geld auch hier in einem separaten Konto einer eigens zur Verwaltung der ETCs gegründeten Gesellschaft, die vor Insolvenzansprüchen Dritter geschützt ist. Dieser Schutz wird durch die Verträge der am ETC beteiligten Firmen untereinander gewährleistet, die im Prospekt des ETC beschrieben werden. Ein darüber hinausgehender Schutz durch eine entsprechende gesetzliche Regelung besteht jedoch nicht. Ein ETC ist laut Gesetzgebung kein Sondervermögen. Ähnlich verhält es sich mit den Krypto-ETNs.

Andere Regelungen gelten für das eigene Depot, in dem die ETFs verwahrt werden. Denkbar wäre eine Situation, in der Sie bedingt durch die Insolvenz eines Brokers nicht mehr auf das eigene Depot zugreifen können. Der Rechtsanspruch bestünde aber natürlich fort, und die ETF-Anteile gehörten Ihnen weiterhin. Falls ein insolventer Broker nun nicht mehr in der Lage sein sollte, Ihr Depot zu verwalten, würde nicht die Einlagensicherung, sondern das Anlegerentschädigungsgesetz (kurz AnlEntG) greifen. Anlegende haben einen unmittelbaren Anspruch auf „Herausgabe von Instrumenten, deren Eigentümer sie sind” – also ihre ETF- oder ETC/ETN-Anteile.