Was dich in diesem Artikel erwartet

- Wie risikoreich sind Aktien wirklich?

- Analyse von Anlagezeiträumen zwischen 1 und 25 Jahren

- Chart: Investment in den MSCI World für unterschiedliche Halteperioden (seit 1973)

- Erste Frage: Welche Schwankungen traten auf?

- Zweite Frage: Wie oft hätte ich ein positives Ergebnis erzielt?

- Dritte Frage: Was lässt sich überhaupt verdienen?

- Fazit: Langfristiges Investieren senkt das Risiko

Wie risikoreich sind Aktien wirklich?

Der Aktienmarkt kann im Zeitverlauf erheblich schwanken. So gibt es Phasen besonders großen Wachstums bis hin zu Krisen wie 2001, 2008, 2011 oder 2020. In Zahlen ausgedrückt: Der globale Aktienmarkt (MSCI World Index) hat auch schon innerhalb weniger Wochen bis zu 50 Prozent seines vorherigen Werts eingebüßt. Daher schrecken viele grundsätzlich vor einer Investition an der Börse zurück und ignorieren unbewusst langfristige Wachstumschancen für ihr Kapital. Wer glaubt, dabei kurzfristig richtig reagieren zu können oder zu müssen, verschätzt sich oftmals und realisiert hohe Verluste. Viele Anlageexperten und auch wir von justETF empfehlen daher, Aktien oder Aktien-ETFs langfristig zu halten und wenig zu handeln. Mehr über diesen Investmentansatz erfährst du in unserem Academy-Artikel Buy and Hold – Die Anlagestrategie einfach erklärt. Aber kann das wirklich funktionieren? Wie lange solltest du investieren, um vor deutlichen Schwankungen geschützt zu sein? Lässt sich dann überhaupt noch Geld verdienen?Analyse von Anlagezeiträumen zwischen 1 und 25 Jahren

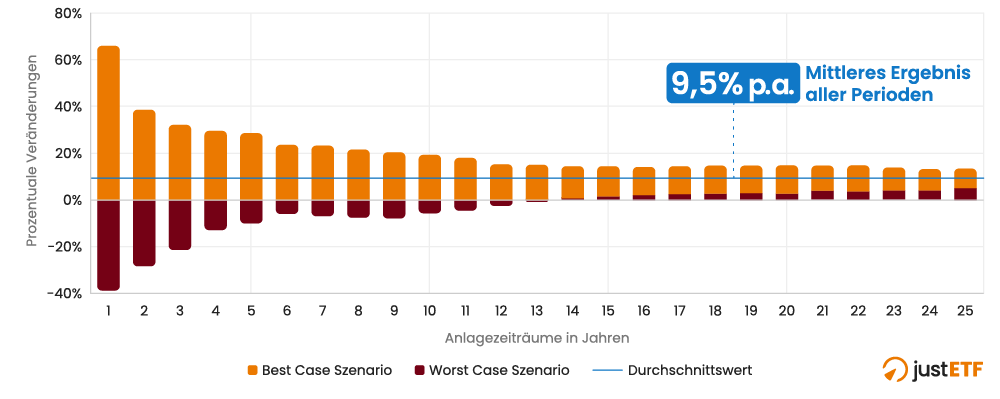

Dazu reicht es nicht aus, einfach nur die Indexrenditen zu betrachten. Deswegen haben wir diese viel praxisnähere Analyse vorgenommen: Betrachtet werden nämlich Anlagezeiträume zwischen einem Jahr und 25 Jahren zu verschiedenen Zeitpunkten innerhalb der letzten 50 Jahre. Dadurch lässt sich ablesen, was zu einem bestimmten Zeitpunkt innerhalb dieser 50 Jahre passiert wäre, wenn du nur ein Jahr, über 5 Jahre oder gar 25 Jahre investiert gewesen wärst. Als Basis verwenden wir Monats-Endwerte des MSCI World. Dadurch simulieren wir ein Investment in einen breit diversifizierten, globalen Aktienindex. Investiert wurde in der Währung deines Heimatmarktes, also in Euro. Ausschüttungen wurden dabei reinvestiert, korrigiert um Quellensteuern. Drei Fragestellungen haben wir analysiert und in der folgenden Grafik zusammengefasst. Auf der horizontalen Achse sind die verschiedenen Anlagezeiträume aufgetragen, auf der vertikalen Achse prozentuale Veränderungen.Chart: Investment in den MSCI World für unterschiedliche Halteperioden (seit 1973)

Quelle: justETF Research, Rendite MSCI World Net in EUR, Ausschüttungen reinvestiert, eigene Berechnungen; Stand: 29.02.2024

Erste Frage: Welche Schwankungen traten auf?

Um die Wertschwankungen des MSCI World bildhafter zu machen, haben wir die Extremwerte dargestellt, die für jeden Anlagezeitraum in den letzten 50 Jahren aufgetreten wären. Wärst du nur ein Jahr investiert gewesen, dann hättest du bestenfalls einen Wertzuwachs von 65,3 Prozent einfahren können. Genauso hättest du aber in der schlechtesten Einjahresperiode 39,0 Prozent verlieren können. Je länger der Anlagezeitraum, desto kleiner die Extremwerte: Bei einem Intervall über 10 Jahre hättest du bestenfalls mit 19 Prozent Wertzuwachs rechnen können. Im schlechtesten Fall hättest du allerdings nur rund 4 Prozent verloren.Zweite Frage: Wie oft hätte ich ein positives Ergebnis erzielt?

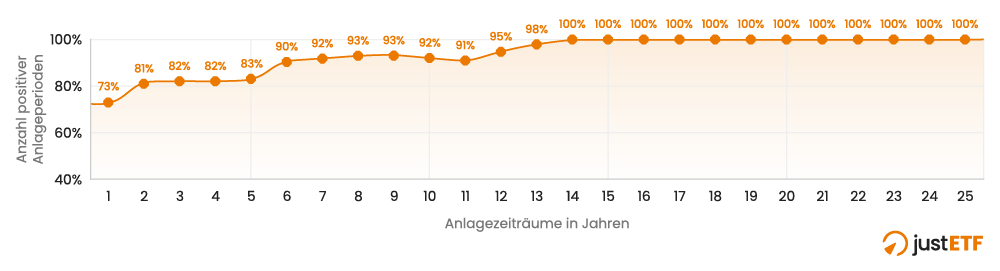

Niemand nimmt gerne Verluste in Kauf. Tatsächlich zeigt die Analyse, dass selbst bei einem Investment von nur einem Jahr bereits 73 Prozent aller Perioden mindestens eine schwarze Null abgeworfen hätten. Das zeigen dir die grauen Punkte und die entsprechenden Prozentzahlen im oberen Bereich der Grafik an. Bei einem Anlagezeitraum von mindestens 14 Jahren gab es nicht eine Konstellation in den letzten 50 Jahren, die dir ein Ergebnis unter Null eingebracht hätte!Chart: Buy and Hold zahlt sich aus

Quelle: justETF Research, Rendite MSCI World Net in EUR, Ausschüttungen reinvestiert, eigene Berechnungen; Stand: 29.02.2024