Das erwartet dich in diesem Artikel

Über Anleihen-ETFs

Anleihen-ETFs sind als risikoarmer Baustein in ETF-Portfolios beliebt. Im Normalfall gilt: Je länger die Laufzeit, desto besser gleichen Anleihen-ETFs Schwankungen der risikoreichen Aktien-ETF-Positionen in der Gesamtbetrachtung aus. Du profitierst davon, wenn du dein Portfolio langfristig anlegst und zum Beispiel als Altersvorsorge verwenden möchtest. Im Rahmen einer solchen Diversifikation kannst du auch Unternehmensanleihen hoher Bonität beimischen.justETF Tipp: Achte darauf, den Einfluss von Fremdwährungen zu begrenzen. Für Anlegerinnen und Anleger der Eurozone sind Anleihen-ETFs in Euro die erste Wahl!

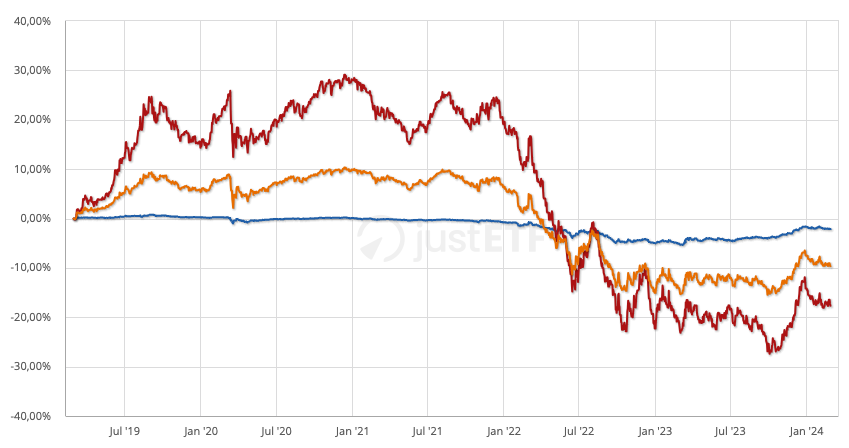

Schwankungsintensität im Vergleich: Anleihen mit kurzen und langen Restlaufzeiten

iShares Euro Government Bond 1-3yr UCITS ETF (Dist)

iShares Euro Government Bond 7-10yr UCITS ETF EUR (Dist)

iShares Euro Government Bond 15-30yr UCITS ETF (Dist)

iShares Euro Government Bond 7-10yr UCITS ETF EUR (Dist)

Quelle: justETF Research; Stand: 28.02.2024

Beim Blick auf die Wertentwicklung der vergangenen fünf Jahre halten sich Anleihen mit kurzen Restlaufzeiten von 12 Monaten bis 36 Monaten (in unserem Beispiel die blaue Linie) relativ solide, während Anleihen mit mittleren und langen Laufzeiten stark verloren haben. Allerdings gilt das erst seit Ende 2021, als sich angesichts der steigenden Inflation die Erwartung einer Anhebung der Leitzinsen durch die Europäische Zentralbank am Markt manifestierte.

Bemerkenswert: Tatsächlich wurden die Leitzinsen erst im Juli 2022 angehoben. Bei Anleihen-ETFs war diese Entwicklung aber schon vorher eingepreist. Je länger die Restlaufzeit der Anleihen im ETF, desto größer war die Auswirkung. Der Vorteil bei kurzen Laufzeiten: Sie verlieren weniger stark bei steigenden Zinsen – ihre Volatilität ist also geringer.

Neben dem Zinsrisiko fällt für jeden ETF eine Verwaltungsgebühr an. Die Gebühren sind zwar niedrig und liegen im Bereich von 0,05 bis 0,17 Prozent. Am Ende mindern die Kosten aber die Wertentwicklung. Hinzurechnen musst du ebenfalls die Kosten für Erwerb und Verkauf.

Finde das beste Online Broker-Angebot für den ETF-Kauf

Über Tagesgeld

Tagesgeld ist nicht nur ideal, um Gelder kurzfristig zu „parken“. Du kannst es genauso als Sicherungskomponente für dein ETF-Portfolio einsetzen. Statt das Geld in Anleihen-ETFs mit kurzer Restlaufzeit zu investieren, wird das Geld bei dieser Variante bei einer Bank auf dem Konto angelegt.justETF Tipp: Bei justETF kannst du diese Strategie ebenso hinterlegen wie einen ETF. Allerdings können erwirtschaftete Zinsen nicht einbezogen werden.

Der Vorteil: Eine Gesamtsicht auf das Portfolio inklusive Cash führt zu einer ganz anderen Risikobeurteilung, weil die Schwankung deiner Anlage insgesamt erheblich abnimmt. Daher bietet sich eine Kombination mit unseren Aktien-ETF-Portfolios an.

Tagesgeld kannst du in unserem ETF Strategie Planer gleichermaßen einsetzen, um ein ETF-Portfolio zu erstellen.

justETF Tipp: Keine Lust auf Zinshopping? Dann ist für dich womöglich ein Tagesgeld ETF das richtige.

Tagesgeld-Zinsen im europäischen Ausland

Mit Blick auf die Rendite lohnt sich auch ein Blick ins europäische Ausland. Dort können Banken manchmal bessere Zinsen bieten als heimische Institute. Doch wie kannst du dort einfach investieren? Lösungen bieten Zinsportale wie Zinspilot oder WeltSparen. Du musst nur ein Konto eröffnen und kannst dein Geld bei verschiedenen Banken in ganz Europa zu bestmöglichen Zinsen investieren. Aber ist das wirklich sicher? EU-weit gilt für Anlegerinnen und Anleger eine gesetzliche Einlagensicherung bis 100.000 Euro. Solange du unter diesem Betrag bleibst und dein Konto bei einer Bank aus dem EU-Raum führst, ist dein Geld geschützt. Wie hoch der Aufwand der Rückerstattung im Falle der Insolvenz eines ausländischen Instituts am Ende tatsächlich ist, lässt sich indes nicht abschließend sagen. Wenn du also ganz sicher gehen willst, legst du das Geld bei einer Bank mit Sitz in Deutschland an. Wenn du diese Restriktionen beachtest, ist dein Geld ähnlich sicher aufgehoben wie in einem ETF.Unser aktuelles Fazit: Anleihen-ETFs oder Tagesgeld?

Beim Tagesgeld punktet aktuell der Neobroker Trade Republic: Er bietet 4% Zinsen p.a. – und zwar für Bestands- und Neukunden und ohne zeitliche Begrenzung! Auch Scalable Capital ist nachgezogen und bietet ebefalls 4% auf Konto-Guthaben – allerdings nur für Neukundinnen und Kunden. Mehr Infos dazu findest du in unserem Tagesgeld Vergleich. Im Gegensatz dazu gibt es für Bestandskunden auf Tagesgeld-Konten bei allen anderen Banken in unserem Tagesgeld-Vergleich zum Teil deutlich weniger. Die höheren Zinssätze, wie bei der comdirect (3,75%), der Consorsbank (3,5%) und der ING (3,3%) sind bei diesen Banken den Neukunden vorbehalten – und meist auch nur auf wenige Monate beschränkt. Außerdem zu beachten: Bei den meisten Tagesgeld-Angeboten gibt es eine Obergrenze für den angelegten Betrag. Bei Trade Republic liegt diese beispielsweise bei 50.000 Euro, darüber werden keine Zinsen gezahlt. Hier geht's zu unserem Tagesgeld Vergleich. Ist nach den Zinserhöhungen nun das Tagesgeld trotzdem attraktiver als Anleihen-ETFs? Werfen wir einen Blick auf die Renditen von Anleihen, wird klar, dass diese eine echte Alternative zu Tagesgeld sind: Aktuell gibt es auf kurzlaufende deutsche Staatsanleihen mit einer Laufzeit von sechs Monaten – diese haben die beste Bonität mit einem AAA-Rating – 3,66% Zinsen pro Jahr! Warum solltest du diese Differenz zum Tagesgeld an die Banken verschenken?Im Vergleich 1: Renditen und Risiko von Anleihen-ETFs und Tagesgeld

| Art | Europ. Staatsanleihen* | Europ. Staatsanleihen* | Dt. Staatsanleihen* | Tagesgeld |

|---|---|---|---|---|

| Restlaufzeit der Anleihen im ETF | alle Laufzeiten | kurze Restlaufzeiten | kurze Restlaufzeiten | täglich verfügbar |

| Effektiver Zins in % | 3,09% | 3,24% | 3,66% | 1,75 bis 4,0% |

| TER in % | 0,07% | 0,15% | 0,07% | 0,00% |

| Volatilität 3 Jahre in % | 7,72% | 1,69% | 0,58% | 0,00% |

| *Quelle: ISIN (Bsp.) | IE00B4WXJJ64 | IE00B14X4Q57 | DE000A0Q4RZ9 |

Quelle: justETF Research; Stand: 28.02.2024 | Die Angaben zum Tagesgeld beziehen sich auf unseren Tagesgeldvergleich

justETF Tipp: Die effektive, aktuelle Verzinsung der Anleihen im ETF wird von einigen Anbietern im Factsheet ausgewiesen. Sie gibt einen Anhaltspunkt für die Verzinsung der Anlage, ist aber nicht gleichzusetzen mit der tatsächlichen Wertentwicklung des ETF.

Im Vergleich 2: Anleihen-ETFs und Tagesgeld

| Vergleich | Anleihen-ETF | Tagesgeld |

|---|---|---|

| Zins/Wertentwicklung | abhängig von Marktsituation | variabler Zins, orientiert sich an EZB-Leitzinssatz |

| Wertentwicklung bei Zinserhöhung | negativ | positiv |

| Zins/Wertgarantie | ||

| Kosten | 0,05% bis 0,17% pro Jahr | in effektiven Zins eingerechnet |

| Transaktionskosten | Ordergebühren, Geld-/Brief-Spanne | |

| Verfügbarkeit | jederzeit während der Börsenhandelszeiten | täglich |

| Währung | EUR | EUR |

| Anlagevehikel | Publikumsfonds (ETF) | Bankkonto |

| Sicherheit | insolvenzsicher durch Sondervermögen | bis 100.000 EUR pro Person mit EU-Einlagensicherung |

| Nutzbar mit justETF Portfolio |

Quelle: justETF Research; Stand: 24.02.2024

Antworten auf häufige Fragen

Sind Anleihen-ETFs sinnvoll?

Grundsätzlich können Anleihen-ETFs als Anlage sinnvoll sein, da man durch die Beimischung einer zusätzlichen Anlageklasse (Assetklasse) sein ETF-Portfolio breiter diversifiziert. Doch Vorsicht, auch hier steckt der Teufel im Detail. Denn neben der Bonität des Schuldners solltest du auch Aspekte wie die Restlaufzeit und das Währungsrisiko beachten.

Als Faustformel gilt: Wer Anleihe-ETFs als Sicherheitsanker im Depot haben möchte, sollte auf kurzlaufende Anleihen höchster Bonität setzen und ein Währungsrisiko ausschließen – sprich ausschließlich in Euro emittierte Papiere kaufen. Wer es renditestärker, aber auch riskanter mag, kann sich indes bei langlaufenden oder Hochzinsanleihen umschauen. Diese Asset-Klasse gilt dann aber nicht mehr als “Risikofrei” oder “Risikoarm” und sollte klar zum risikobehafteten Teil des Portfolios hinzugerechnet werden.

Welcher ist der beste Anleihen-ETF?

Die Frage, welcher Anleihen-ETF der beste ist, können wir pauschal leider nicht beantworten. Die Auswahl des passenden Anleihen-ETF hängt von einer Reihe verschiedener Faktoren ab und sollte daher wohl überlegt sein. Solltest du einen Anleihen-ETF als Sicherheit im Depot beimischen wollen, bieten sich Anleihen hoher Bonität an.

Ein Beispiel: Anleihen, die vom deutschen Staat in Euro emittiert wurden und eine kurze Restlaufzeit aufweisen, gelten gemeinhin als risikoarm und sind damit für den risikofreien Teil des Portfolios durchaus geeignet.

Mit unserer ETF-Suche oder unserer justETF-App kannst du übrigens ganz einfach den besten Anleihen-ETF für dich finden und in wenigen Schritten einen ETF Sparplan für diesen einrichten.

Welche Anleihen sind sinnvoll?

Bevor du in Anleihen investierst, solltest du verstehen, um was es sich bei diesen Wertpapieren handelt. In der Portfoliotheorie gelten Anleihen gemeinhin als risikoärmer als Aktien und werden daher gerne in einem Mischportfolio gemeinsam mit Aktien allokiert.

Neben Staatsanleihen gibt es auch Unternehmensanleihen. Beide Arten von Anleihen können sinnvolle Investments darstellen. Wenn man Anleihen als Portfolio-Beimischung nutzen möchte, um sein Depot gegen die Schwankungen des Aktienmarktes abzusichern, sollte man allerdings vor allem auf kurzlaufende Anleihen höchster Bonität setzen.

Für den risikofreien Portfolio-Teil ist es nicht sinnvoll, Hochzinsanleihen oder sehr langlaufende Anleihen seinem Depot beizumischen. Warum? Das sogenannte Zinsänderungsrisiko ist bei langlaufenden Anleihen – egal ob Staats- oder Unternehmensanleihen – überproportional hoch.

Das bedeutet, dass im Falle starker Zinsänderungen auch hohe Kursschwankungen zu erwarten sind. Dass diese Gefahr tatsächlich besteht, konnte man während der schnell durchgeführten Zinsanhebungen der Zentralbanken im Jahr 2022 an den Anleihemärkten beobachten. Um dich vor einem solchen Zinsänderungsrisiko bestmöglich zu schützen, solltest du auf kurzlaufende Anleihen zurückgreifen.

Wie viel Prozent Anleihen im Depot?

Grundsätzlich kann man die Geldanlage in zwei Bereiche aufteilen: In risikobehaftete Anlageklassen (wie Aktien oder Immobilien) und risikofreie Anlageklassen (wie Anleihen oder Bargeld bzw. Kontoguthaben).

Die perfekte Portfolio-Mischung aus diesen beiden Bereichen – die oftmals aus Aktien und Anleihen bestehen – gibt es jedoch nicht. Vielmehr solltest du dir selber Gedanken darüber machen, wie risikoreich du dein Geld anlegen möchtest.

Für die einen ist eine risikoarme Depot-Beimischung aus Anleihen-ETFs von 10% ausreichend, die anderen fühlen sich mit 50% wohler und wieder andere investieren 70% ihres Vermögens in Anleihen. Mehr dazu erfährst du in unserem Artikel Welcher Risikotyp bist du?.

Mit dem justETF Strategieplaner kannst du ganz einfach testen, welche Asset-Allocation zu dir passt. Probier es doch gleich mal aus.