Was dich in diesem Artikel erwartet

Einführung

ETF-Anbieter konkurrieren bei Standard-Indizes auf globale Finanzmärkte besonders stark. Allein auf den US-Index S&P 500 gibt es 22 ETFs, die auf Xetra gehandelt werden. Die Folge: Die Kosten dieser ETFs sind unschlagbar niedrig. Diesen anlegerfreundlichen Trend kannst du nutzen. Wir konstruieren mit dir eine Reihe von Weltportfolios, die von dieser Entwicklung profitieren und gleichzeitig alle globalen Märkte abdecken. Da die verwendeten Indizes die Märkte klassisch über rein passive Strategien abbilden, haben wir die daraus entstandene Weltportfolio-Reihe „Classic” getauft. Die ETF-Kosten bei den klassischen Weltportfolios betragen nie mehr als 0,12 Prozent. Bei einer Geldanlage von 10.000 Euro entstehen 12 Euro ETF-Kosten im Jahr, bei 1.000 Euro gerade einmal 1,20 Euro. Zum Vergleich: Der nach Fondsvolumen größte Welt-ETF, der auch Schwellenländer berücksichtigt, bildet den FTSE All-World ab und kostet derzeit 0,22 Prozent im Jahr, also fast doppelt so viel. ETFs auf den MSCI ACWI („All Country World Index”) – der wohl bekannteste aller globalen Welt-Indizes – sind nicht unter 0,20 Prozent zu haben. Wenn du kostenbewusst unterwegs bist, solltest du dir also selbst ein günstiges, global gestreutes Aktien-Weltportfolio zusammenstellen.justETF Classic Weltportfolios: die Portfolio-Strategie

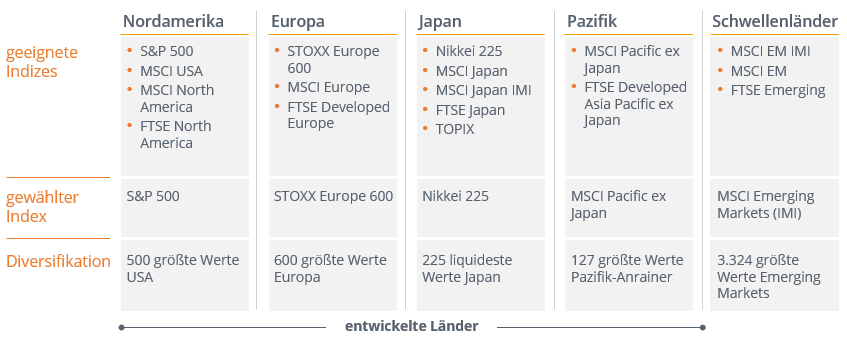

Märkte lassen sich in Industrieländer, sogenannte „Developed Markets”, und Schwellenländer, die „Emerging Markets” unterteilen. Zu den Industrieländern zählen die vier Regionen Nordamerika, Europa, Japan und Asien-Pazifik. Schwellenländer werden im Weltportfolio wie eine einzelne Region behandelt. Bei der Unterscheidung zwischen Industrieländern und Schwellenländern orientieren wir uns an der Länderklassifizierung des Indexanbieters MSCI. Jede dieser Regionen lässt sich komfortabel und repräsentativ mit einem ETF abbilden. Wie sollen die Regionen nun ins Verhältnis gesetzt, also „gewichtet”, werden?Regionengewichtung nach ökonomischer Stärke (BIP)

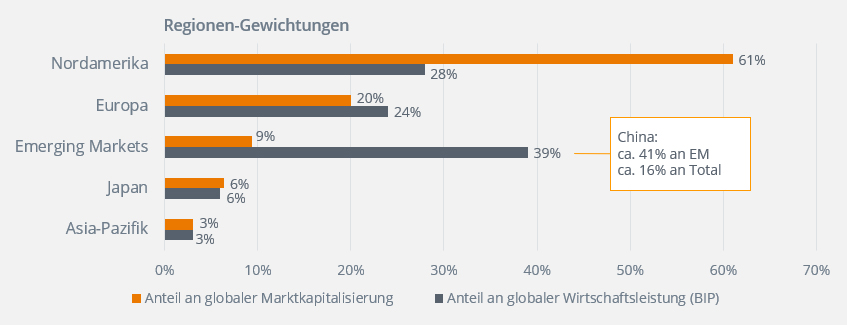

Die Aufteilung auf die fünf Regionen lässt ausreichend Spielraum, um eine andere Gewichtung als die sonst übliche nach Marktkapitalisierung anzuwenden. Ist die übliche Gewichtung nach Marktkapitalisierung noch zeitgemäß? Das haben wir für dich hinterfragt. Die Marktkapitalisierung als Gewichtung hat sich beim passiven Investment zwar bewährt, weist bei einem langfristig ausgerichteten Weltportfolio aber Schwächen auf: So bildet der MSCI ACWI zwar circa 3.000 Werte aus der ganzen Welt ab, die 85 Prozent der globalen Marktkapitalisierung von derzeit etwa 66 Billionen US-Dollar repräsentieren. Sortiert nach Herkunftsländern der vertretenen Unternehmen liegen die USA als weit entwickelter Kapitalmarkt mit etwa 60 Prozent allerdings weit vorne. Dagegen machen alle 24 Schwellenländer zusammen nur rund 10 Prozent aus. Für einen langfristigen, zukunftsorientieren Investmentansatz scheint diese Gewichtung große Länder wie China nicht ausreichend zu berücksichtigen. Hier schwächelt das Konzept der Marktkapitalisierung, vereint China doch einen großen Teil des jährlichen Wirtschaftswachstums auf sich. Diese volkswirtschaftliche Entwicklung spiegelt sich kaum in einem nach Marktkapitalisierung gewichteten Welt-Index wider.Gewichtung nach Marktkapitalisierung bildet nicht die Wirtschaftsleistung der Regionen ab

Quelle: MSCI, IMF 2021 Forecast BIP in USD, Gewichtung MSCI ACWI; Stand: 30.06.2021

Mit ETFs lässt sich eine sinnvolle Gewichtung nach ökonomischer Stärke problemlos umsetzen. Diese orientiert sich am aktuellen Bruttoinlandsprodukt (kurz BIP) der zur Region gehörenden Länder.

justETF Tipp: Bei der Gewichtung der Regionen solltest du die aktuellsten Zahlen verwenden und nach Möglichkeit auf Prognosen verzichten.

Gewichtung nach Wirtschaftskraft

Quelle: justETF Research, MSCI Country Classification; Stand: 30.06.2021

Index- und ETF-Auswahl für die Weltportfolios

Weltportfolios setzen sich aus einem Aktien- und einem Anleihenanteil zusammen. Um den Aktienanteil so günstig wie möglich zu gestalten, kommen bekannte Börsen-Barometer zum Einsatz. Ihr Vorteil: Sie repräsentieren den Markt besonders gut und sind sehr liquide. Für die USA, Japan und Europa bieten sich die drei Leitindizes S&P 500, Nikkei 225 und STOXX Europe 600 an. Schwellenländer werden mit dem dafür bekanntesten Index, dem MSCI Emerging Markets, abgebildet. Für die Region Asien-Pazifik kannst du ebenfalls auf einen Regionen-Index von MSCI zurückgreifen. Für jede Region gibt es aber auch Alternativ-Indizes, die die Märkte quasi genauso gut abbilden.Geeignete Indizes mit ausreichender ETF-Auswahl

Quelle: justETF Research; Stand: 30.06.2021

Durch die große Auswahl an ETFs pro Index ist es möglich, die laufenden ETF-Kosten auf 0,12 Prozent zu senken. Ausgewählt wurden die günstigsten und liquidesten ETFs, die eine Reihe von Mindestkriterien erfüllen mussten. Wir haben nur physisch replizierende ETFs verwendet. Synthetische ETFs hätten kaum einen Kostenvorteil gebracht. Als Muss-Kriterien verwenden wir ein Mindest-Fondsvolumen von 100 Millionen Euro, eine Historie von mindestens drei Jahren und eine Performance im oberen Mittelfeld – alles Größen, die du leicht mit der justETF Suche entweder via Desktop oder in unserer App abfragen kannst.

Unterm Strich decken die fünf ausgewählten Aktien-ETFs 23 Industrie- und 24 Schwellenländer ab. Sie enthalten insgesamt 4.776 Aktienwerte (Stand: 30.06.2021).

justETF Tipp: ETFs für jede Region kannst du auch mit unseren Anlageleitfäden zu den Regionen Nordamerika, Europa, Japan, Asien und Schwellenländer finden. Ergänzend bieten sich für die vorgestellte Strategie auch die Anlageleitfäden zu den Indizes S&P 500, STOXX Europe 600 und MSCI Emerging Markets an.

Ergänzende Anleihenkomponente für das ETF-Weltportfolio

Nach dem Buy and Hold-Ansatz investierst du einen Teil in Aktien, der die Rendite erbringen soll. Diese ziehen durch ihre Schwankungen aber auch entsprechende Risiken nach sich. Der zweite Teil wird über Anleihen abgebildet. Diese Komponente wirkt stabilisierend und gleicht die Schwankungen der Aktienposition aus. Deine Risikobereitschaft und deine Risikotragfähigkeit bestimmen, wie das genaue Verhältnis zwischen beiden Komponenten sein soll. Du kannst zwischen vier verschiedenen Risikoprofilen wählen. Dadurch verändert sich die Aktienquote auf 100, 70, 50 oder 30 Prozent. So entsteht eine ganze Familie aus Weltportfolios für unterschiedliche Risikotypen, deren Aktienkomponente aber identisch konstruiert ist. Drei der vier Beispielportfolios werden daher mit einer Anleihenkomponente ergänzt. Diese besteht aus einem ETF auf europäische Staatsanleihen aller Laufzeiten und einem ETF auf Euro-Unternehmensanleihen. Wir bevorzugen den Euro als Anleihenwährung. Denn diese Vorgehensweise hilft, Währungsrisiken gering zu halten. Der Anteil des Staatsanleihen-ETF beträgt rund zwei Drittel, was in etwa dem aktuellen Verhältnis zwischen ausstehenden Staats- und Unternehmensschulden entspricht. Alle in den jeweiligen Indizes enthaltenen Anleihen wurden von Regierungen beziehungsweise von Unternehmen auf den Markt gebracht, denen Ratingagenturen eine gute Bonität bescheinigen (sog. „Investment Grade”). Beide Anleihen-ETFs halten Titel mittlerer bis längerer Laufzeit, weil sich diese als effiziente Gegenspieler zu den Schwankungen der Aktien-ETFs erwiesen haben.justETF Tipp: Auch bei Anleihen-ETFs solltest du – wie wir – auf niedrige Kosten, gute Marktabdeckung, Diversifikation und Liquidität achten.

Do it yourself: ETF-Weltportfolio mit unseren Portfolio-Tools einfach in Eigenregie umsetzen

Du kannst dein globales Portfolio entweder selbst mithilfe unseres Portfolio Planers erstellen oder einfach unsere fertigen Musterportfolios nutzen. Ausführliche Beschreibungen zu den einzelnen justETF Classic Weltportfolios stehen dir in unserer Musterportfolio-Suche zur Verfügung. Unsere Portfolio-Tools helfen dir bei der bequemen Umsetzung in deinem eigenen Depot. So kannst du mit dem Portfolio Planer eine Orderliste erstellen, die du an deinen Online Broker weiterleiten kannst. Auf der Suche nach dem passenden Broker für deine Bedürfnisse wirst du in unserem Online Broker Vergleich schnell fündig.justETF Tipp: Die Classic-Strategie eignet sich aufgrund der hohen Anzahl an ETFs im eigenen Depot insbesondere für größere Einmalanlagen.

justETF Classic Weltportfolios im Vergleich

| ETF-Portfolio | Anzahl ETFs | Anlagestruktur | Portfolio-Kosten (TER) | |

|---|---|---|---|---|

| justETF Classic 100 | 5 | Aktien (100%) | 0,12% | Zum Portfolio |

| justETF Classic 70 | 7 | Aktien (70%) Anleihen (30%) |

0,11% | Zum Portfolio |

| justETF Classic 50 | 7 | Aktien (50%) Anleihen (50%) |

0,11% | Zum Portfolio |

| justETF Classic 30 | 7 | Aktien (30%) Anleihen (70%) |

0,11% | Zum Portfolio |

Quelle: justETF Research; Stand: 31.01.2023