Das erwartet dich in diesem Artikel

Das sind die justETF Weltportfolios

Alle Weltportfolios setzen auf die Assetklassen Aktien (Global) als risikobehaftete Portfoliokomponente und europäische Anleihen als risikoarme Portfoliokomponente. Bei der risikoarmen Komponente bieten sich Euro-Anleihen an, um sich keinem zusätzlichem Währungsrisiko auszusetzen. Außerdem ist die Korrelation zwischen diesen beiden Anlageklassen historisch betrachtet negativ. Konkret bedeutet das, dass europäische Anleihen in der Regel nicht an Wert verlieren, wenn die Aktienmärkte auf Talfahrt sind. Deshalb wird das Rendite-Risiko-Profil eines Weltportfolios in großem Umfang von der Gewichtung der Aktien- und Anleihen-ETFs bestimmt.Für jeden was dabei

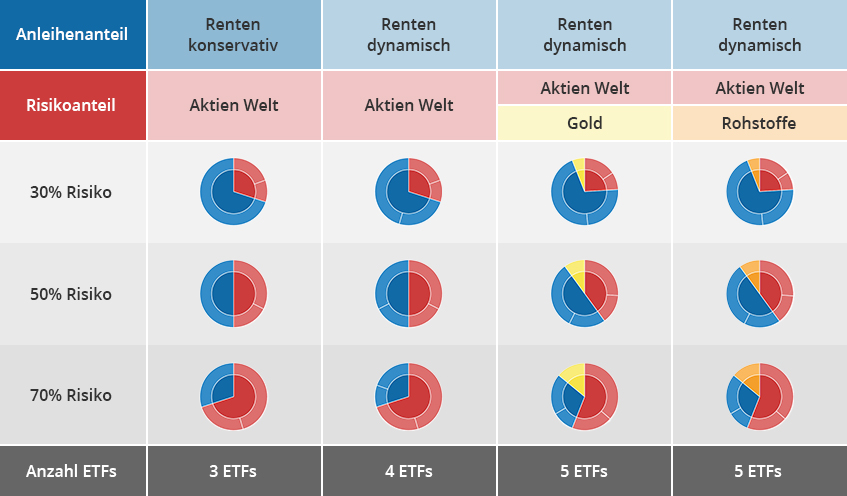

Es gibt sechs reine Aktien-/Anleihen-Weltportfolios und sechs Varianten, in denen zusätzlich entweder ein Gold-ETC oder ein ETF auf einen breit gestreuten Rohstoffindex enthalten ist. Alle Weltportfolio-Strategien weisen eine Wertentwicklungshistorie von mindestens fünf Jahren auf.Vorteile der justETF Weltportfolios

In erster Linie überzeugen die Weltportfolios mit einer strategisch sinnvollen Strukturierung und niedrigen Kosten. Die jährliche Gesamtkostenquote liegt zwischen 0,11 und 0,16 Prozent, weswegen sie attraktive Alternativen zu aktiv gemanagten Mischfonds darstellen. Positiv zu werten ist zudem, dass die Weltportfolios individualisierbar sind. Du kannst die jeweilige Strategie also an deine Risikobereitschaft anpassen, indem du die Gewichtungen der Assetklassen veränderst. Des Weiteren dienen die Weltportfolios als Benchmarks: Du kannst die Performance deines Depots (oder die Performance eines aktiv gemanagten Mischfonds) mit der Wertentwicklung der Weltportfolios vergleichen.3 Risikokategorien mit jeweils 4 Portfoliovarianten

Die zwölf Weltportfolios lassen sich in drei Risikokategorien einteilen:

- konservativ (Risikoanteil von 30%, Anleihenanteil von 70%)

- ausgewogen (Risikoanteil von 50%, Anleihenanteil von 50%)

- dynamisch (Risikoanteil von 70%, Anleihenanteil von 30%)

In jeder Risikokategorie gibt es vier Portfoliovarianten:

- ein reines Aktien-/Anleihen-Portfolio, in dem eine konservative Rentenstrategie umgesetzt wird.

- ein reines Aktien-/Anleihen-Portfolio, in dem eine dynamische Rentenstrategie umgesetzt wird.

- ein Aktien-/Anleihen-Portfolio, in dem eine dynamische Rentenstrategie umgesetzt wird und ein Gold-ETC enthalten ist.

- ein Aktien-/Anleihen-Portfolio, in dem eine dynamische Rentenstrategie umgesetzt wird und ein ETF auf einen breit gestreuten Rohstoffindex enthalten ist.

justETF Weltportfolios im Überblick

Quelle: justETF Research; Stand: 31.01.2021

Weltportfolio-Strategien in den Assetklassen Aktien, Anleihen, Gold und Rohstoffe

Die Aktienstrategie

Im Rahmen der Aktienstrategie wird mit ETFs auf den MSCI World und den MSCI Emerging Markets gesetzt. Der MSCI World bildet die Entwicklung der Aktienmärkte von 23 Industriestaaten ab. Im MSCI Emerging Markets sind die Anteilscheine von etwa 1.400 Unternehmen aus 24 Schwellenländern enthalten. Die beiden ETFs werden basierend auf den Anteilen der beiden Regionen an der Weltwirtschaftleistung gewichtet. Deshalb liegt der Anlageschwerpunkt auf den Industriestaaten (Anteil: 65%). Die Aktienquote eines Weltportfolios entspricht entweder dem Risikoanteil oder liegt um 20% darunter, wenn ein Gold-ETC oder ein Rohstoff-ETF beigemischt ist. Beispielsweise beträgt die Aktienquote eines ausgewogenen Weltportfolios mit Beimischung eines Gold-ETC 40 Prozent (50%×0,8).Die konservative Rentenstrategie

In allen Risikokategorien gibt es ein Weltportfolio, dem eine konservative Rentenstrategie umgesetzt wird – und zwar jeweils mit einem ETF auf europäische Staatsanleihen mit kurzer Restlaufzeit (1-3 Jahre). Emittenten dieser Anleihen sind Regierungen mit guten Bonitätsnoten (sog. „Investment Grade”). Aufgrund der kurzen Restlaufzeit reagieren die Kurse dieser Anleihen kaum auf Veränderungen des Leitzinses.Die dynamische Rentenstrategie

Mit einem ETF auf europäische Staatsanleihen aller Laufzeiten und einem ETF auf Euro-Unternehmensanleihen wird in jeder Risikokategorie in drei Weltportfolios eine dynamische Rentenstrategie umgesetzt. Alle in den jeweiligen Indizes enthaltenen Anleihen wurden von Regierungen beziehungsweise von Unternehmen auf den Markt gebracht, denen Ratingagenturen eine gute Bonität bescheinigt haben. Der Anteil des Staatsanleihen-ETFs beträgt rund zwei Drittel.Die Gold-Strategie

In allen Risikokategorien gibt es ein Aktien-/Anleihen-Portfolio, in dem ein Gold-ETC beigemischt wurde. Dieser ETC (Exchange Traded Commodity) ist mit einem Gewicht von 20 Prozent des Risikoanteils gewichtet. Das Fondsvermögen des ausgewählten Gold-ETC ist in physisches Gold investiert. In Krisenzeiten – beispielsweise während der Finanzkrise 2008-2009 und der Corona-Krise im Frühjahr 2020 – konnte das Gesamtrisiko eines Portfolios durch die Beimischung eines Gold-ETC deutlich verringert werden. Doch Vorsicht: Im Jahr 2022 konnten Anleihen im Allgemeinen und langlaufende Anleihen im Speziellen das Mischportfolio nicht vor Kursrückgängen schützen. Durch die starken Zinssteigerungen der Zentralbanken werteten Anleihen innerhalb kurzer Zeit stark ab und sorgten in einigen Portfolios gar für noch höhere Kursverluste. Daher gilt: Auch wenn Anleihen weniger Schwankungen als Aktien unterliegen, solltest du bei der Anleihekomponente immer auf die Restlaufzeiten der Papiere achten.Die Rohstoffstrategie

In allen Risikokategorien gibt es ein Aktien-/Anleihen-Portfolio, dem ein ETF auf einen breit gestreuten Rohstoffindex beigemischt wurde. Dieser ETF ist mit 20 Prozent des Risikoanteils gewichtet. Die Rohstoffstrategie bietet Zugang zu 23 Rohstoffen aus den Bereichen Energie, Agrarrohstoffe, Industriemetalle, Edelmetalle und Lebendvieh. Der gewählte ETF bildet die Entwicklung des Bloomberg Commodity 3 Month Forward-Index ab. Die Rohstoffauswahl erfolgt nach ökonomischer Relevanz (Produktion), Diversifikation, Kontinuität und Marktliquidität. Das Gewicht einzelner Rohstoffe im Index ist auf 15% begrenzt. Gruppen aus ähnlichen Rohstoffen dürfen nicht mehr als ein Drittel des Index ausmachen.Alle justETF Weltportfolios findest du mit detaillierter Beschreibung in unserer Musterportfolio-Suche. Für die Ansicht der ETF-Auswahl ist eine kostenlose Registrierung erforderlich.