- Livello: Avanzato

- Durata dell'articolo: 7 minuti

Cosa ci si può aspettare da questo articolo

- Come vengono utilizzati i tuoi diritti di voto

- Le accuse al microscopio

- Accusa numero 1: Con il loro modo di votare, Blackrock, Vanguard, State Street e simili promuoverebbero un’agenda ESG.

- Come funziona il sistema di voto con gli ETF?

- Accusa numero 2: Blackrock, Vanguard apparterrebbero a un’élite segreta che, influenzando le principali società quotate, determinerebbe importanti cambiamenti a livello globale.

- Accusa numero 3: I grandi gestori patrimoniali ricorrerebbero al peso delle loro azioni per costringere i vertici aziendali a prendere decisioni contrarie ai loro interessi reali.

- Anche tu hai voce in capitolo

- Un compromesso ragionevole

Come vengono utilizzati i tuoi diritti di voto

Forse non sai che chi investe in ETF ha, almeno indirettamente, la possibilità di votare sulle questioni di alcune tra le maggiori società quotate al mondo. Questo accade perché le azioni che l’ETF compra a tuo nome includono di norma anche i diritti di voto, i quali consentono, ad esempio, di pronunciarsi sugli stipendi dei dirigenti, sul consiglio di amministrazione o ad esempio sulle offerte di acquisizione. Maggiore è la quota di azioni detenuta, maggiore è il numero di voti a disposizione, in genere. Questo perché, a differenza delle elezioni politiche, le assemblee degli azionisti non funzionano secondo il principio 'una persona, un voto', ma piuttosto secondo il criterio 'un'azione, un voto'. Ciò significa che chi possiede un numero maggiore di azioni ha una maggiore influenza nelle decisioni aziendali. Tuttavia, esistono eccezioni: alcune aziende emettono diverse classi di azioni, alcune delle quali hanno diritti di voto più forti di altre (ad esempio, azioni privilegiate o azioni con voto multiplo), il che può alterare il peso effettivo di ciascun investitore nel processo decisionale." Ti starai chiedendo: “Ma se detengo quote di tante società, perché non mi viene mai chiesto di votare su delibere o decisioni importanti?”. La risposta è semplice: a livello legale, i tuoi diritti di voto sono delegati al fornitore dell’ETF (e lo stesso vale per ogni altra tipologia di fondo). Questi provider – come Blackrock (che controlla iShares), Vanguard, Amundi, SPDR e molti altri – si occupano quindi di votare per tuo conto alle assemblee. In aggiunta, i gestori patrimoniali hanno il permesso di riunire in un unico grande blocco i diritti di voto dei loro investitori. I principali fornitori di fondi possiedono così un’importante influenza nelle assemblee degli azionisti di tutto il mondo. Tuttavia, i colossi degli ETF statunitensi stanno introducendo nuovi metodi per rimettere i voti nelle mani dei reali proprietari delle azioni, vale a dire persone come te e me. Perché lo fanno? In parte, per garantire maggiore trasparenza e in parte perché i loro diritti di voto sono diventati oggetto di intense dispute politiche, specialmente negli Stati Uniti.Dov’è il problema?

In breve, i critici sostengono da tempo che Blackrock e Vanguard, di fatto, controllino le maggiori società quotate americane, affermando persino che dietro Blackrock e Vanguard agisca una ristretta élite, in grado di obbligare le società a sposare un’agenda considerata “woke”. Secondo queste ipotesi, numerose aziende statunitensi verrebbero spinte a ridurre le emissioni di carbonio e ad adottare quote di diversità al proprio interno.

In breve, i critici sostengono da tempo che Blackrock e Vanguard, di fatto, controllino le maggiori società quotate americane, affermando persino che dietro Blackrock e Vanguard agisca una ristretta élite, in grado di obbligare le società a sposare un’agenda considerata “woke”. Secondo queste ipotesi, numerose aziende statunitensi verrebbero spinte a ridurre le emissioni di carbonio e ad adottare quote di diversità al proprio interno.

Le accuse al microscopio

Ci sono prove concrete a sostegno di tali idee? Proviamo a esaminare più da vicino la quota di partecipazione detenuta nelle grandi società quotate. È vero che Blackrock e Vanguard compaiono tra i più importanti azionisti della maggior parte delle imprese incluse nell’indice S&P 500. Insieme a State Street, i due giganti possedevano in media il 22 % delle azioni delle società S&P 500 nel 2021, il che è indubbiamente un dato di una certa rilevanza. L’accusa è che i grandi gestori patrimoniali sfruttino tale peso per imporre le loro idee. Ma è davvero così? Sebbene esistano valide ragioni per criticare la concentrazione di potere nelle mani di pochi, prima di etichettare tutto come un complotto, è bene analizzare i fatti con cura. Proviamoci ora.Accusa numero 1: Con il loro modo di votare, Blackrock, Vanguard, State Street e simili promuoverebbero un’agenda ESG.

Risposta: è vero che numerosi grandi gestori e fornitori di ETF sostengono politiche ESG, ad esempio la riduzione dei gas serra o l’aumento dell’uguaglianza di genere nei consigli di amministrazione. Questo aspetto è stato politicizzato, soprattutto negli Stati Uniti, dove è in atto una “guerra culturale” fra Repubblicani e Democratici, intensificatasi dopo l’elezione di Donald Trump. Molti attacchi al mondo degli investimenti, e ai più grandi asset manager, nascono proprio da questa tensione. A prescindere dal fatto che si consideri positivamente o meno la riduzione delle emissioni di carbonio e il sostegno all’uguaglianza di genere, il modo in cui Blackrock e Vanguard votano è consultabile pubblicamente. I numeri non giustificano l’idea che spingano le imprese ad azioni contrarie alla loro volontà. E ne parleremo in dettaglio fra poco. Inoltre, alcuni tendono a sommare le partecipazioni di Blackrock, Vanguard e State Street, concludendo che ciò generi una concentrazione di potere eccessiva. Ma si dimentica spesso che questi colossi, e tanti altri gestori, operano fra loro in forte concorrenza, rendendo poco realistico il semplice conteggio cumulativo delle rispettive quote, come se tutti votassero in maniera compatta. Tornando al nocciolo, come funziona la struttura dei diritti di voto negli ETF?Come funziona il sistema di voto con gli ETF?

Le società che offrono i fondi indicizzati e i fondi scambiati in Borsa più grandi del mondo detengono molte azioni delle società dell’S&P 500. Il motivo è che investitori comuni come noi, insieme a colossi istituzionali quali fondi pensione o simili, mettono il proprio denaro in prodotti passivi. Questo denaro viene poi usato per comprare azioni di aziende quotate nelle più rilevanti Borse internazionali, incluse negli indici di riferimento (ad esempio, l’S&P 500). Ma come si registrano i proprietari di queste azioni? Esistono fondamentalmente due alternative:- Opzione A: inserire milioni di persone che investono in fondi comuni o ETF negli elenchi azionari di ogni singola società, ogni volta che comprano o vendono. Facile immaginare l’enorme mole di burocrazia e costi che ne deriverebbe.

- Opzione B: registrare il fondo come azionista, facendo in modo che un’entità giuridica detenga le attività per conto dei suoi investitori. È una soluzione molto più semplice a livello amministrativo.

Un esempio numerico

Facciamo chiarezza con un esempio, considerando gli asset in gestione (AUM) e la capitalizzazione di mercato di Blackrock:- L’AUM mostra il valore di tutte le risorse finanziarie detenute da un fondo o da un gruppo di fondi.

- La capitalizzazione di mercato misura il valore complessivo di un’azienda, moltiplicando il prezzo di ciascuna azione per il numero di azioni disponibili sul mercato.

- La capitalizzazione di mercato di BlackRock si aggira intorno ai 157 miliardi di dollari statunitensi, cioè circa 126 miliardi di euro (fonte: Google Finanza, 27 gennaio 2025).

- Si calcola che BlackRock gestisca asset per circa 11,6 trilioni di dollari (fonte: Reuters, 15 gennaio 2025).

Accusa numero 2: Blackrock, Vanguard apparterrebbero a un’élite segreta che, influenzando le principali società quotate, determinerebbe importanti cambiamenti a livello globale.

Risposta: i sostenitori di questa ipotesi semplificano troppo le cose. Di solito non si preoccupano di verificare a chi appartengano effettivamente Blackrock e Vanguard. Se lo facessero, probabilmente la loro tesi non si diffonderebbe così tanto, perché la verità è meno clamorosa di quanto si creda. È facile verificare: Blackrock è una società quotata in Borsa, posseduta dai suoi azionisti. La maggioranza di questi azionisti è costituita da investitori istituzionali, ad esempio banche, fondi pensione e altre società d’investimento, che a loro volta detengono quote Blackrock per conto dei propri clienti. Per esempio, Vanguard è il principale azionista istituzionale di Blackrock. Al contempo, anche BlackRock appare tra i suoi azionisti, perché rientra nell’S&P 500 e deve perciò essere acquistata dai fondi (ETF e non solo) che replicano le maggiori azioni statunitensi. In sostanza, la proprietà di BlackRock è frazionata fra milioni di persone, molte delle quali la detengono attraverso fondi, a loro volta gestiti da varie entità. Vanguard, invece, è controllata direttamente dagli azionisti dei suoi fondi statunitensi, in una forma che ricorda una cooperativa. Chi investe nei fondi indicizzati Vanguard, negli Stati Uniti, ne diventa a tutti gli effetti co-proprietario. È bene, però, sottolineare che questo modello di possesso si applica soltanto ai fondi con sede negli Stati Uniti. I clienti europei e i possessori di ETF UCITS Vanguard lanciati in Europa non sono titolari diretti di Vanguard.Accusa numero 3: I grandi gestori patrimoniali ricorrerebbero al peso delle loro azioni per costringere i vertici aziendali a prendere decisioni contrarie ai loro interessi reali.

Come possiamo verificarlo? Ogni proposta su cui gli azionisti votano è accompagnata da una raccomandazione del management: “favorevole” o “contrario”. Generalmente, la dirigenza si pronuncia nella convinzione di agire a vantaggio dell’azienda. (Anche se non sempre le aspirazioni del top management coincidono con quelle degli investitori, il più delle volte si immagina che l’obiettivo sia il medesimo.) Se BlackRock e Vanguard votassero quasi sempre in contrasto con il parere del consiglio di amministrazione, si potrebbe sospettare un tentativo di imporre la propria volontà. Ma è veramente così?- BlackRock, nei dati del terzo trimestre 2024 sul suo Investment Stewardship, risulta allineata all’87 % con le raccomandazioni del management.

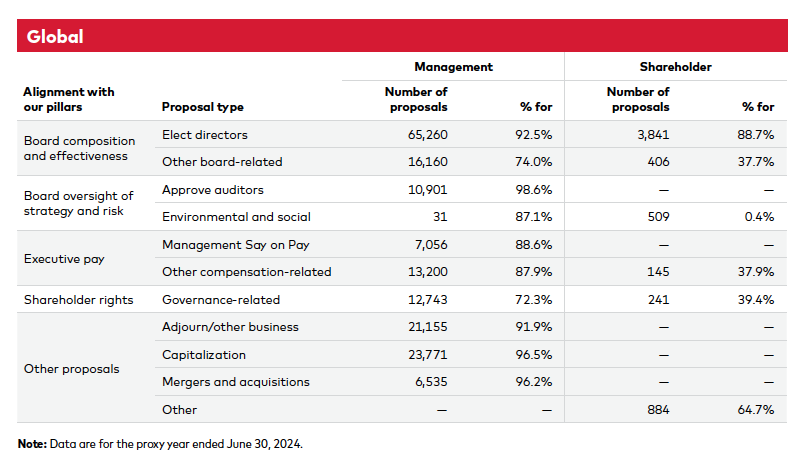

- Vanguard non fornisce un singolo numero complessivo, ma dai dati disponibili (colonna “% management”) emerge che, nella maggior parte dei casi, si schiera dalla parte dei vertici aziendali.

Gestione degli investimenti Vanguard 2024

Con simili percentuali, è difficile concludere che stiano forzando le multinazionali americane a fare ciò che non desiderano. Anzi, è vero l’opposto: di solito confermano le linee guida del consiglio di amministrazione.

Se la tua preoccupazione riguarda la possibilità che BlackRock & Co. appoggino proposte ESG (definite “woke” da certi politici statunitensi), anche qui numerose fonti indipendenti hanno verificato che il sostegno ESG di Vanguard è considerato “basso” e quello di Blackrock “medio”. Non c’è proprio nulla di segreto.

Con simili percentuali, è difficile concludere che stiano forzando le multinazionali americane a fare ciò che non desiderano. Anzi, è vero l’opposto: di solito confermano le linee guida del consiglio di amministrazione.

Se la tua preoccupazione riguarda la possibilità che BlackRock & Co. appoggino proposte ESG (definite “woke” da certi politici statunitensi), anche qui numerose fonti indipendenti hanno verificato che il sostegno ESG di Vanguard è considerato “basso” e quello di Blackrock “medio”. Non c’è proprio nulla di segreto.

- BlackRock riassume il proprio comportamento di voto qui.

- Puoi incrociare i dati su un sito di terze parti qui.

- Vanguard descrive il proprio atteggiamento qui.

- E un’analisi di terzi è disponibile qui.

Anche tu hai voce in capitolo

Se guardiamo alla situazione in modo obiettivo, non ci sono elementi concreti per sostenere che il patrimonio dei risparmiatori diventi di proprietà di Blackrock o Vanguard. Anzi, gli indizi puntano nella direzione opposta. I critici, però, sanno autoalimentarsi, e proprio per questo motivo Blackrock e Vanguard hanno deciso di offrire agli investitori l’opportunità di esprimere le proprie preferenze di voto, dimostrando di non avere velleità di conquista del pianeta. Lo fanno proponendo una serie di “politiche di voto” tra cui scegliere: così gli investitori possono selezionare l’approccio più in linea con i loro valori personali. Per esempio, è possibile optare per una strategia di voto:- Che privilegia l’adesione ai criteri ESG,

- che pone l’accento sugli organi aziendali,

- che mira a massimizzare il valore per gli azionisti,

- oppure mantenere la politica di voto iniziale del gestore patrimoniale.