- Level: Für Fortgeschrittene

- Lesedauer: 6 Minuten

Das erwartet dich in diesem Artikel

Update: Als erster Broker in Deutschland – Scalable Capital startet ELTIF-Angebot mit Blackrock.

Was sind ELTIFs?

ELTIF steht für European Long-Term Investment Fund und wurde von der Europäischen Union bereits vor fast 10 Jahren ins Leben gerufen. Diese Fonds investieren vor allem in nicht börsennotierte Unternehmen (Private Equity & Private Debt) sowie Infrastrukturprojekte wie unter anderem Wind- und Solarparks, Flughäfen oder Telekommunikationsnetze. Sie werden, anders als ETFs, in der Regel aktiv gemanagt und sind normalerweise nicht über die Börse handelbar. Bis vor kurzem standen ELTIFs aber nur sehr wohlhabenden Privatinvestorinnen und -investoren sowie institutionellen Anlegern zur Verfügung. So mussten Privatpersonen, die in ELTIFs investieren wollten, eine Mindestanlagesumme von 10.000 € mitbringen. Doch damit nicht genug – denn aus Gründen des Anlegerschutzes sah die EU außerdem vor, dass Investitionen in ELTIFs höchstens 10 % des Gesamtvermögens eines Investors ausmachen dürfen. Will heißen: Wer kein Vermögen von mindestens 100.000 € nachweisen konnte, war bis Ende 2023 ohnehin von diesen Investments ausgeschlossen. Glaubt man den aktuellen Daten der Deutschen Bundesbank, so scheitert an dieser Grenze ohnehin bereits jeder zweite Haushalt in Deutschland. Das Median-Haushaltsvermögen in der Bundesrepublik liegt aktuell bei knapp 107.000 €.Wie funktionieren ELTIFs?

Ein ELTIF darf bis zu 20 % seines Fondsvermögens in eine einzelne Anlage investieren. Eine gewisse Mindestdiversifikation ist also durchaus gegeben. Durch diese Regulatorik soll ein Totalverlustrisiko vermieden bzw. reduziert werden. In aller Regel investieren ELTIFs in mindestens fünf verschiedene Investments. Einige ELTIFs – wie der auf erneuerbare Energien-Projekte spezialisierte “klimaVest”-Fonds – investiert beispielsweise in über 40 Anlagen. Doch wie für Private Equity und Alternative-Asset Investments typisch, sind auch die Kostenquoten entsprechend hoch und hinken denen von ETFs um Längen hinterher. Kostenquoten von 1,5 % bis 2,5 % sind bei ELTIFs durchaus keine Seltenheit. Hinzu kommt, dass ELTIFs oft als geschlossene Fonds aufgelegt werden und das eingesetzte Kapital in aller Regel mittel- bis langfristig (zwischen 2 und 30 Jahren) gebunden ist.Du kannst jetzt auch in ELTIFs investieren

Seit Januar 2024 sind ELTIFs unter angepassten Regeln auch für Privatanlegerinnen und Privatanleger zugänglich. Mit einer neuen EU-Verordnung- wurde die Mindestanlagesumme abgeschafft

- wird der Vermögensnachweis nicht mehr benötigt

- haben Fondsmanager mehr Flexibilität bei der Gewichtung einzelner Anlagen

ELTIFs vs. ETFs: Der Vergleich

ELTIFs investieren, anders als ETFs, in relativ wenige Projekte oder Unternehmen – während du mit günstigen Welt-ETFs für einen Bruchteil der Kosten ein deutlich breiter diversifiziertes Unternehmens-Portfolio erwerben kannst. Diesem Contra-Argument wird seitens aktiver Manager und ELTIF-Fans gerne entgegengehalten, dass du dir dafür ein attraktives Chance-Risiko-Profil ins Portfolio holen kannst. Doch stimmt das tatsächlich? Die kurze Antwort auf diese Frage ist: Es kommt darauf an, wen du fragst. Denn es gibt sowohl Studien, die eine Outperformance von Private Equity Investments zeigen, als auch solche, die eher zu einem gegenteiligen Urteil kommen. Hierbei sind ganz verschiedene Dinge zu beachten, die wir in diesem Artikel nicht in aller Tiefe erläutern können. Es stellen sich unter anderem Fragen wie:- Wer hat die Studie in Auftrag gegeben?

- Wie wurde die Performance berechnet? (In vielen Fällen werden PE-Renditen nämlich nur auf den direkt investierten Teil des Vermögens berechnet – dabei wird das Cash, das zur Null-Rendite ebenfalls dem PE-Fonds zur Verfügung gestellt wird, einfach unter den Tisch fallen gelassen.)

- Wurden die Kosten korrekt berücksichtigt? etc. pp.

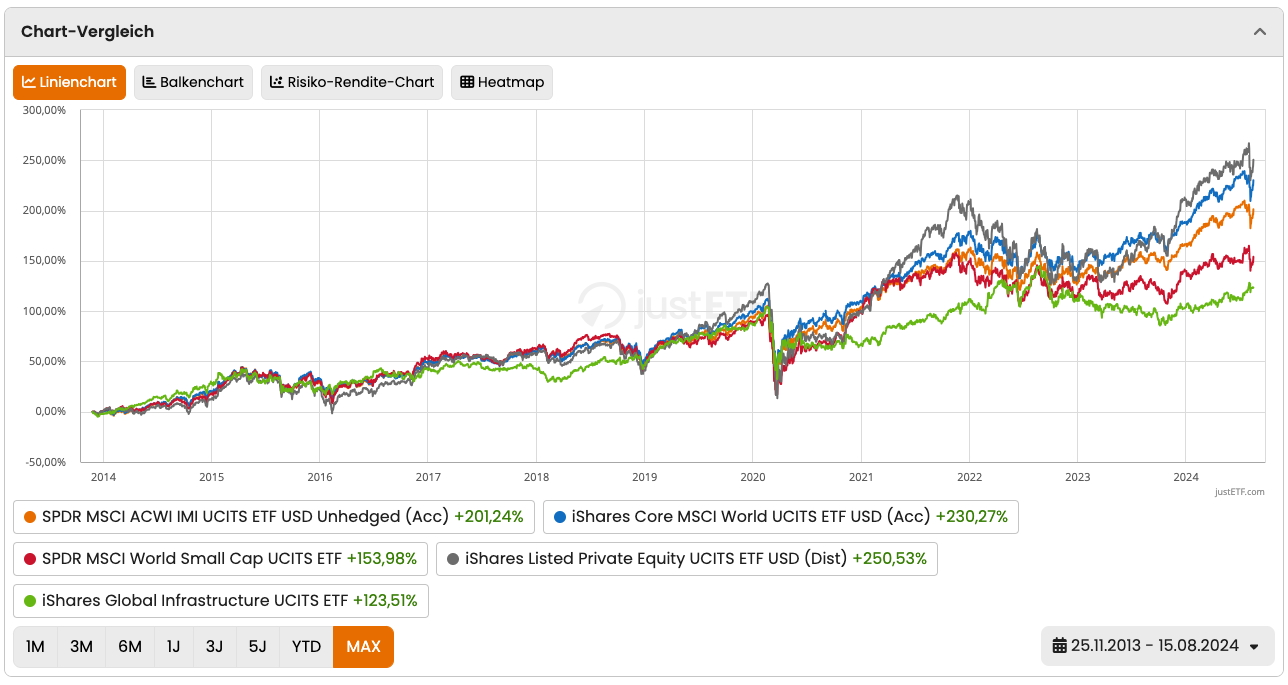

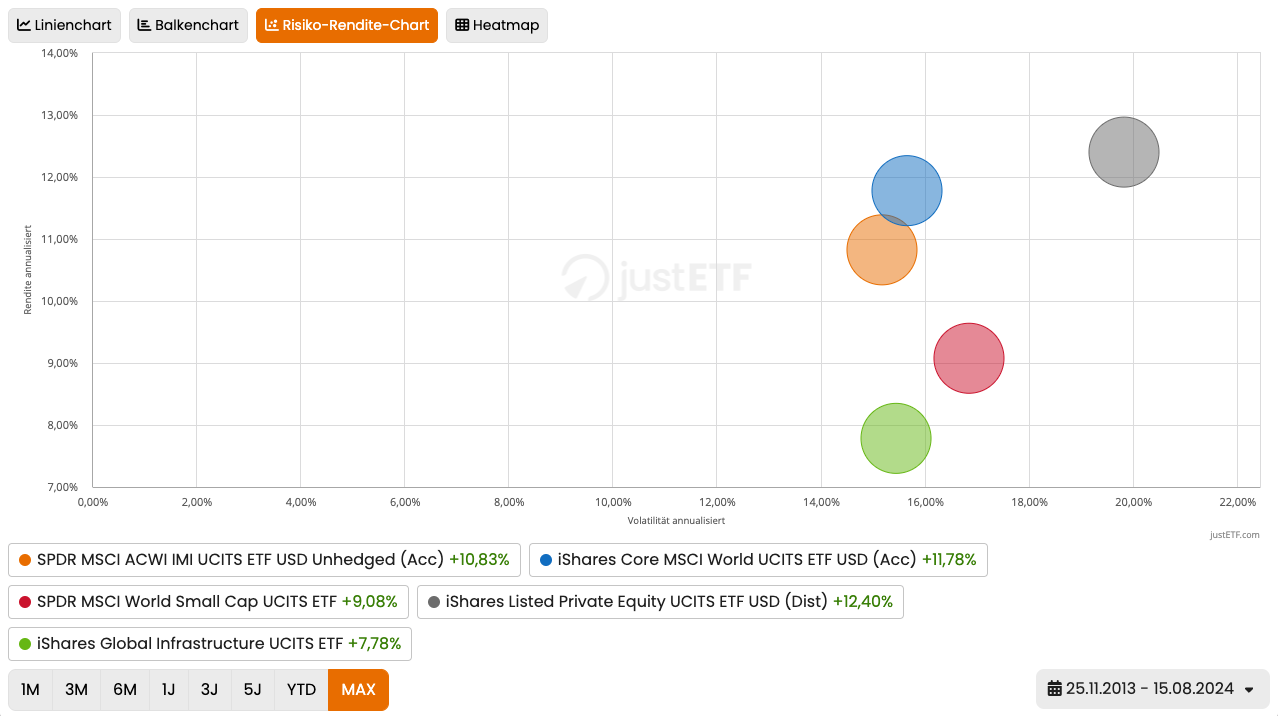

Vergleich: Standard-Aktien vs. Alternative Assets

Quelle: justETF Research; Stand: 17.08.2024

Risiko-Vergleich: Standard-Aktien vs. Alternative Assets

Quelle: justETF Research; Stand: 17.08.2024

Wichtig: Uns ist natürlich klar, dass sich ETFs auf börsennotierte Private Equity (PE)-Aktien von “echten” PE-Investments unterscheiden können. Auch ETFs, die in Infrastruktur-Aktien aus dem Bereich Versorger, Energie und Industrie investieren, geben kein vollkommen deckungsgleiches Bild von “direkten” Infrastrukturinvestments. Dennoch dient der Vergleich als hilfreiche Orientierung, da jede und jeder ohne größeren Aufwand, zu vertretbaren Kosten und mit vergleichsweise wenig Kapital in all diese oder ähnliche Produkte investieren könnte.

Ohne tiefer in die Daten einzusteigen, scheinen Investitionen in schlecht diversifizierte Infrastruktur- oder PE-Fonds bzw. ETFs aus Sicht des Chance-Risiko-Verhältnis, einem breit diversifizierten Weltportfolio bzw. Welt-ETF unterlegen. Klar, mit einem fokussierten Private Equity ETF hättest du leicht höhere Renditen einfahren können (12,40 % p.a. vs. 11,78 % p.a. im MSCI World), aber du hättest auch ein deutlich höheres Schwankungsrisiko eingehen müssen (19,81 % p.a. vs. 15,66 % p.a. im MSCI World). Dafür finden wir die Differenz zwischen beiden wenig überzeugend. Die Infrastruktur-Werte waren zwar minimal schwankungsärmer als der breite Aktienmarkt – warfen dafür aber auch deutlich geringere Renditen ab.

Hinzu kommt, dass der betrachtete Zeitraum aufgrund der verfügbaren ETFs nur bis Ende 2013 zurückgeht. Damit “beschönigen” wir sogar noch das Rendite-Risiko-Verhältnis des PE-Investments. Denn das musste im Zuge der Finanzkrise einen deutlich stärkeren Maximum Drawdown als der ohnehin geplagte MSCI World hinnehmen.

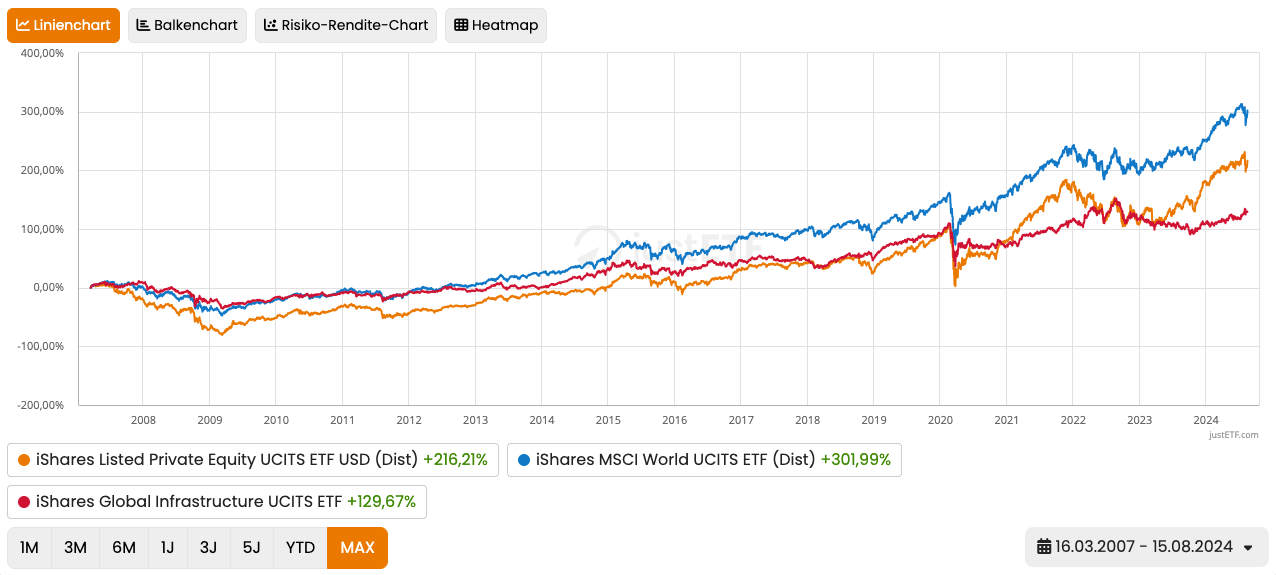

Wenn wir uns die jeweils ältesten ETFs auf den MSCI World und dem Listed Private Equity Index anschauen, sieht die vermeintlich glorreiche PE-Performance ziemlich mau aus:

Private Equity- und Infrastruktur-Aktien hinken langfristig nur hinterher

Quelle: justETF Research; Stand: 17.08.2024

Während der MSCI World bis zum Tief in der Finanzkrise bis zu 50 % einbüßte, gab der Private Equity-ETF stolze 80 % nach. Und diesen Rückstand konnte der ETF seither – selbst mit periodischer Outperformance – nicht mehr aufholen. Infrastruktur-Werte, die im Allgemeinen als “defensiver” gelten, machten ihrem Ruf in der Krise zwar alle Ehre und stürzten nicht so stark ein wie die beiden übrigen Produkte – doch langfristig reichten die Renditen des Global Infrastructure ETF von iShares ebenfalls nicht, um mit dem breiten Markt mitzuhalten.

Hinzu kommt: ELTIFs wären von solch starken Marktverwerfungen nicht gefeit. Die zusätzliche Illiquidität sorgt in Stresssituationen tendenziell für ähnliche Verluste – auch wenn diese nicht wie bei ETFs sekündlich im eigenen Broker einsehbar wären, sind sie natürlich dennoch vorhanden.