- Level: Für Fortgeschrittene

- Lesedauer: 10 Minuten

Was dich in diesem Artikel erwartet

So aktivierst du den Simulationsmodus

- Logge dich bei justETF.com ein

- Gehe zur Portfolioübersicht

- Klicke auf Neues Portfolio erstellen

- Wähle Individuell erstellen

- Füge die ETFs, die du untersuchen willst, über die Funktion ETFs suchen und hinzufügen hinzu (Suche nach Name oder Ticker)

- Alternativ kannst du über die Erweiterte Suche zu unserer ETF-Suche gelangen und dort das gesamte ETF-Universum erkunden

Der 60/40 Portfolio Test: 10.000€ werden zu 28.050€

Unser 60/40 Portfolio besteht aus:- 60% MSCI World

- 40% Euro-Staatsanleihen (wähle hier eine mittlere Laufzeit)

Portfolio Geldmarkt

- Die blaue Linie zeigt, dass die 60/40-Aufteilung aus 10.000€ in 17 Jahren 28.050€ gemacht hat. Das ist eine kumulierte Rendite von 180,5% oder 6,15% auf Jahresbasis.

- Die grüne Linie zeigt, was passiert wäre, wenn du in Bargeld investiert geblieben wärst (dargestellt durch einen Geldmarkt-ETF). In diesem Fall wären aus 10.000€ nach 17 Jahren nur mickrige 11.027€ geworden. Das entspricht einer kumulierten Rendite von 10,3% oder 0,6% auf Jahresbasis. Bargeld war also eindeutig nicht die beste Idee für Vermögenswachstum.

justETF Tipp:

Die beiden 60/40-ETFs mit der längsten Erfolgsbilanz sind:

Andere ETFs, die diese Anlageklassen abdecken, sollten sich ähnlich verhalten. Du kannst konkurrierende ETFs analysieren, indem du die Vergleichsfunktion in der ETF Suche nutzt.Die beiden 60/40-ETFs mit der längsten Erfolgsbilanz sind:

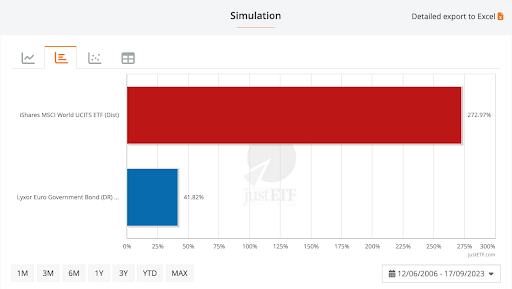

Wie haben sich die Aktien- und Anleihenallokationen entwickelt?

Indem wir in den Chart-Optionen etwas weiter unten bei Darstellung Alle Anlageklassen auswählen und dann zum Reiter Balkendiagramm mit Renditen wechseln, können wir sehen, wie viel Rendite jeder unserer ETFs beigetragen hat.

Aktien Anleihen

Wie erwartet, hat unser Aktien-ETF den größten Teil der Arbeit geleistet. Die Staatsanleihen jedoch haben immer noch viermal besser performt als Bargeld (41,8% gegenüber 10,3% kumuliert).

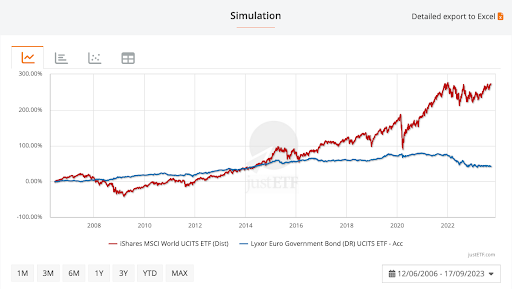

Da stellt sich die Frage: Warum wählen wir nicht einfach 100% Aktien (rote Linie), wenn sie Anleihen (blaue Linie) so deutlich schlagen? Die Antwort: weil Aktien ein ganz wilder Ritt sind.

Aktien Anleihen

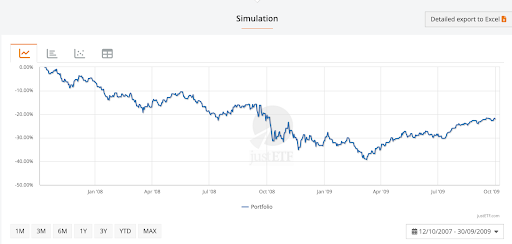

Zum Beispiel war das Portfolio kaum ein Jahr alt, als die globale Finanzkrise (GFC) im Oktober 2007 begann.

- Die rote Linie zeigt, dass unser Aktien-ETF auf dem Höhepunkt der Krise im März 2009 um -51,6% gefallen ist. Das ist schwer zu verkraften.

- Die blaue Linie für Anleihen tendierte dagegen nach oben. Die Kurse der Euro-Staatsanleihen stiegen, während die Aktienkurse fielen.

Riskantes Geschäft

Unsere Risikowolke (ein Tab weiter rechts) hilft dir zu entscheiden, ob ein Vermögenswert seinen Beitrag leistet.

Aktien Portfolio Anleihen

Die Kreise zeigen dir, wie viel Risiko (oder Volatilität) jeder ETF in deinem Portfolio verursacht.

Die goldene Regel besagt: Ohne Risiko keine Rendite.

Anders gesagt: Rendite ist die Belohnung dafür, dass du ein Risiko eingehst. Wenn du lange genug breit gestreut in Aktien investierst, solltest du diese Belohnung also in deinem Portfolio sehen können. Zwischenzeitlich stehen da aber auch mal rote Zahlen. Wenn du nicht verkaufst, sind es erstmal nur Verluste auf dem Papier – aber auch die können schwer zu verkraften sein. Deshalb ist es wichtig, dass du nicht mehr Risiko eingehst, als du tragen kannst.

Die Risikowolke oben zeigt dir, dass Staatsanleihen das Portfoliorisiko reduzieren, ohne die Rendite zu sehr zu beeinträchtigen.

justETF Tipp: Risiko bezieht sich auf die Volatilität eines Vermögenswerts. Die Volatilität misst, wie stark die Rendite eines ETFs von seinem historischen Durchschnitt abweicht. Eine hohe Volatilität bzw. ein hohes Risiko bedeutet, dass die Renditen eines ETFs von einem Hoch zum anderen schwanken. Klar: Die Hochs fühlen sich toll an. Die Tiefs hingegen können schwierig sein, solange sie andauern. Weil dieses Risiko schwer zu handhaben ist, sollten nur wenige Menschen zu 100% in Aktien investieren.

- Der rote Kreis des MSCI World ETF hängt ganz rechts. Dieser ETF lieferte im Berichtszeitraum eine hohe Rendite (7,9% auf Jahresbasis), war aber auch volatil (17% Risiko).

- Die Euro-Staatsanleihen befinden sich unten links, weil sie weniger Rendite boten (2% auf Jahresbasis). Dafür war diese Rendite recht stabil (nur 4,6% Risiko).

- Der mittlere Kreis zeigt die Gesamtperformance des Portfolios.

Risikobereinigte Renditekennzahlen

Die Rendite-pro-Risiko-Bewertung eines ETFs (rechte Spalte im Bild) ist ein Verhältnis, das dir sagt, wie viel Rendite du im Gegenzug für das Risiko, das du tragen musstest, erhalten hast.

Höhere Werte sind besser.

In der Tabelle oben sehen wir, dass die Rendite pro Risiko sowohl bei Aktien (0,46) als auch bei Anleihen (0,44) recht gut war. Aber die Rendite pro Risiko des Portfolios war mit 0,58 noch besser. Mit anderen Worten: Wenn du 60% Aktien und 40% Staatsanleihen hältst, ist das Verhältnis zwischen Risiko und Ertrag viel besser als bei einer der beiden Anlagen allein.

Übersetzt heißt das: Dein Gewinn kam mit weniger Schmerz.

Das liegt daran, dass die Anleihenquote oft anstieg, wenn die Aktienkurse fielen (und umgekehrt). Daher sank die Volatilität des 60/40-Portfolios proportional stärker als die Rendite – im Vergleich zu einem 100%igen MSCI World Portfolio.

Das ist ein gutes Geschäft und zeigt, dass "Diversifizierung das einzige kostenlose Mittagessen" beim Investieren ist.

Und warum ist die Rendite pro Risiko (oder risikobereinigte Rendite) wichtig? Weil es keinen Sinn macht, einen Vermögenswert zu kaufen, wenn seine Volatilität dich in Panik versetzt. Du wirst diesen Wert nicht lange genug halten können, um die Rendite zu verdienen. Stell dir hier einfach die gruseligste Achterbahn der Welt vor. Sie ist das Eintrittsgeld nicht wert, wenn dir während der Fahrt schlecht wird.

Die risikobereinigte Rendite ist somit ein realistischeres Maß als die reine Performance. Sie verdeutlicht, dass Investitionen mit Risiken verbunden sind. Und sie hält uns davon ab, einfach nur die ETFs mit der höchsten Wertentwicklung auszuwählen, sondern auf eine besser diversifizierte Mischung aus sich ergänzenden Anlageklassen zu wählen.

Okay, jetzt haben wir gesehen, wie die Tools funktionieren. Jetzt können wir damit experimentieren, mehr Aktienrisiko einzugehen – aber innerhalb des sicheren Simulationsmodus!

Als Nächstes versuchen wir es mit einem 80/20-Portfolio. Wie hat sich hier die Vermögensaufteilung von 2006 bis 2023 entwickelt?

Die Rendite-pro-Risiko-Bewertung eines ETFs (rechte Spalte im Bild) ist ein Verhältnis, das dir sagt, wie viel Rendite du im Gegenzug für das Risiko, das du tragen musstest, erhalten hast.

Höhere Werte sind besser.

In der Tabelle oben sehen wir, dass die Rendite pro Risiko sowohl bei Aktien (0,46) als auch bei Anleihen (0,44) recht gut war. Aber die Rendite pro Risiko des Portfolios war mit 0,58 noch besser. Mit anderen Worten: Wenn du 60% Aktien und 40% Staatsanleihen hältst, ist das Verhältnis zwischen Risiko und Ertrag viel besser als bei einer der beiden Anlagen allein.

Übersetzt heißt das: Dein Gewinn kam mit weniger Schmerz.

Das liegt daran, dass die Anleihenquote oft anstieg, wenn die Aktienkurse fielen (und umgekehrt). Daher sank die Volatilität des 60/40-Portfolios proportional stärker als die Rendite – im Vergleich zu einem 100%igen MSCI World Portfolio.

Das ist ein gutes Geschäft und zeigt, dass "Diversifizierung das einzige kostenlose Mittagessen" beim Investieren ist.

Und warum ist die Rendite pro Risiko (oder risikobereinigte Rendite) wichtig? Weil es keinen Sinn macht, einen Vermögenswert zu kaufen, wenn seine Volatilität dich in Panik versetzt. Du wirst diesen Wert nicht lange genug halten können, um die Rendite zu verdienen. Stell dir hier einfach die gruseligste Achterbahn der Welt vor. Sie ist das Eintrittsgeld nicht wert, wenn dir während der Fahrt schlecht wird.

Die risikobereinigte Rendite ist somit ein realistischeres Maß als die reine Performance. Sie verdeutlicht, dass Investitionen mit Risiken verbunden sind. Und sie hält uns davon ab, einfach nur die ETFs mit der höchsten Wertentwicklung auszuwählen, sondern auf eine besser diversifizierte Mischung aus sich ergänzenden Anlageklassen zu wählen.

Okay, jetzt haben wir gesehen, wie die Tools funktionieren. Jetzt können wir damit experimentieren, mehr Aktienrisiko einzugehen – aber innerhalb des sicheren Simulationsmodus!

Als Nächstes versuchen wir es mit einem 80/20-Portfolio. Wie hat sich hier die Vermögensaufteilung von 2006 bis 2023 entwickelt?

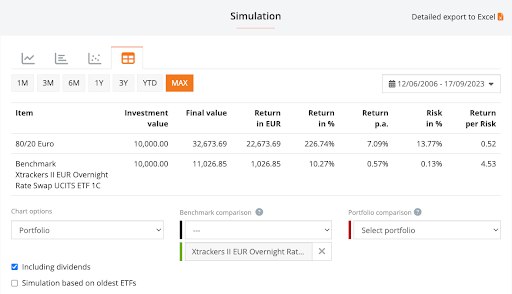

Der 80/20-Portfolio-Test: Aus 10.000€ werden 32.673€

Stell dir vor, du bist Anfang zwanzig oder sehr risikotolerant. Auf jeden Fall glaubst du, dass du mit bis zu 80% deines Portfolios in weltweiten Aktien umgehen kannst. Was sagt uns der Simulationsmodus darüber, wie das zuletzt funktioniert hätte?

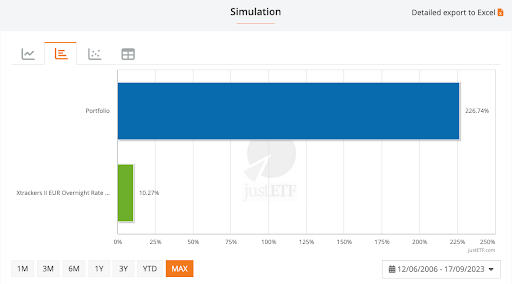

Portfolio Geldmarkt

Um einen angemessenen Vergleich mit dem 60/40-Portfolio zu ermöglichen, verwenden wir dieselben ETFs und Daten für die historische 80/20-Simulation.

Das Ergebnis: In der Grafik kannst du beim Kursverlauf kaum einen Unterschied zu den Ergebnissen des 60/40-Portfolios sehen. Aber wenn du es dir genau anschaust, erkennst du: Die kumulierten Erträge beim 80/20 Portfolio sind um über 200 % gestiegen (bei der 60/40-Variante waren es “nur” 180 %).

Zoomen wir mal rein:

Portfolio Geldmarkt

Das Balkendiagramm zeigt uns, dass das 80/20-Portfolio in 17 Jahren 226,7% gewonnen hat. Unsere ursprüngliche Investition von 10.000€ wäre auf 32.673€ gewachsen. Das sind 16% mehr als die Rendite des 60/40-Portfolios.

Schauen wir uns nun die annualisierte und risikobereinigte Rendite des Portfolios an:

Das Portfolio erzielte eine annualisierte Rendite von 7,1% gegenüber 6,15% beim 60/40-Portfolio.

Allerdings stieg auch das Risiko deutlich an. Letztendlich liegt die Rendite pro Risiko des 80/20-Portfolios bei 0,52 – schlechter als die des 60/40-Portfolios mit 0,58.

Das Fazit: Ja, mit dem 80/20-Portfolio hättest du mehr Geld verdient, aber es wäre auch ein wilder Ritt gewesen. Nur du kannst entscheiden, ob du das zusätzliche Risiko in Kauf nehmen willst.

Das Portfolio erzielte eine annualisierte Rendite von 7,1% gegenüber 6,15% beim 60/40-Portfolio.

Allerdings stieg auch das Risiko deutlich an. Letztendlich liegt die Rendite pro Risiko des 80/20-Portfolios bei 0,52 – schlechter als die des 60/40-Portfolios mit 0,58.

Das Fazit: Ja, mit dem 80/20-Portfolio hättest du mehr Geld verdient, aber es wäre auch ein wilder Ritt gewesen. Nur du kannst entscheiden, ob du das zusätzliche Risiko in Kauf nehmen willst.

Und wie hat sich das 80/20-Portfolio während der globalen Finanzkrise entwickelt?

Im Simulationsmodus kannst du deine Daten anpassen, um zu sehen, wie sich ein beliebiges Portfolio in kritischen Momenten der Zeitachse entwickelt hätte. Die Weltfinanzkrise ist ein solches Ereignis: ein riesiger Börsencrash, der zeigt, dass es klug ist, auch in weniger riskante Anlageklassen zu investieren.

Portfolio

Die Grafik zeigt, dass das 80/20-Portfolio 39% verlor, als der Markt den Tiefpunkt erreichte.

Wir haben bereits gesehen, dass 100% MSCI World-Aktien zu diesem Zeitpunkt auf -50% gefallen sind, während die Anleihen des 60/40-Portfolios nur einen Verlust von -26% hinnehmen mussten.

Versuch dir vorzustellen, wie du dich fühlen würdest, wenn deine bestehenden Anlagen um diese Beträge fallen würden.

Wenn sich -26% erträglich anhören, aber -40% zu viel sind, dann riskiere kein 80/20 Portfolio.

Wenn du gerade erst anfängst, ist es am besten, wenn du zunächst vorsichtig investierst. Halte dich an die 60/40-Grundlage und beobachte, wie du reagierst, wenn der Markt dein Portfolio erschüttert.

Mit zunehmender Erfahrung bekommst du ein Gefühl dafür, wie viel Risiko du eingehen kannst. Aber wirklich wissen wirst du es erst bei einem großen Crash. Deshalb ist es ratsam, dein Risikoniveau nicht zu sehr zu erhöhen, bis du ernsthafte Marktturbulenzen erlebt hast.

Füge einfach Gold hinzu

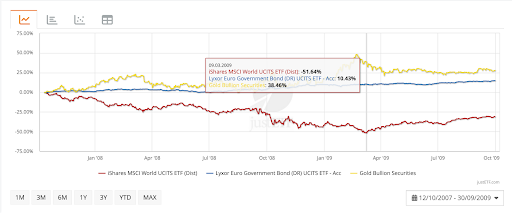

Gold ist ein beliebter Diversifikator und diese Grafik zeigt, warum:

Aktien Anleihen Gold

Dieses Mal tauschen wir 20% Anleihen gegen 20% Gold aus, indem wir den Gold-ETC mit dem frühesten Auflagedatum wählen. So entsteht ein 60/20/20 Aktien/Anleihen/Gold-Portfolio.

In der Grafik oben ist sofort zu erkennen, dass die Rendite von Gold im Zeitraum zwischen 2006 und 2023 fast genauso hoch war wie die des MSCI World:

Während der Weltwirtschaftskrise bis 2013 erlebte Gold einen massiven Aufschwung. Dann ging es sechs Jahre lang bergab, bevor sich Gold während der Pandemie wieder erholte.

Die Performance von Gold unterscheidet sich jedoch deutlich von der von Aktien oder Anleihen. Gold steigt und fällt oft zu anderen Zeiten als die beiden Hauptanlageklassen – das macht das Edelmetall zu einer guten Wahl für eine zusätzliche Portfoliodiversifizierung.

Hier ist die kumulierte Rendite von Gold in diesem Zeitraum:

Aktien Portfolio Gold

Gold lieferte eine jährliche Rendite von 7,52% bei einem Risiko von 17%.

Gold schwankt im Wert also ähnlich wie Aktien – aber der Kurs entwickelt sich meist entgegengesetzt: Während in Krisen der Aktienkurs fällt, steigt der Goldkurs. Deshalb eignet sich Gold, um dein Portfolio zu diversifizieren. Nur eines musst du bedenken: Anders als Aktien und Anleihen liefert Gold keine Zinsen bzw. Dividenden. Die Rendite beruht nur auf der Preisentwicklung.

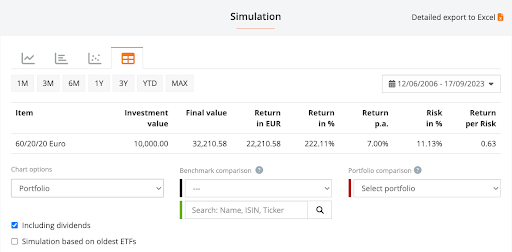

Der 60/20/20-Portfolio-Test: Aus 10.000€ werden 32.210€

Aktien Portfolio Gold

Unser goldenes Portfolio hat fast so viel Vermögen generiert wie das 80/20-Portfolio, hat aber eine viel bessere Rendite pro Risiko: 0,63 (gegenüber 0,52 für das 80/20-Portfolio).

Die Reise des 60/20/20-Portfolios verlief also viel reibungsloser und wir haben in 17 Jahren nur 460€ weniger verdient als mit der riskanteren Variante.

Okay, klingt gut! Aber was wäre während der Finanzkrise passiert?

Atien Portfolio Gold

Das Portfolio ist um 21% gefallen, was die im Vergleich bisher beste Performance für diesen Zeitraum ist. Das liegt vor allem daran, dass Gold während der Krise zu den herausragenden Wertentwicklern gehörte.

Wird sich das in Zukunft wiederholen?

Leider gibt es keine Garantien. Langfristige Daten helfen uns, das Verhalten von Anlageklassen zu bestimmen und das Verhältnis von Risiko und Ertrag in Modellportfolios zu beurteilen. Aber historische Renditen können die Zukunft nicht vorhersagen. Du solltest dich nicht für eine bestimmte Vermögensaufteilung entscheiden, nur weil sie in der Vergangenheit gut abgeschnitten hat. Du solltest sie wählen, weil sie wünschenswerte Eigenschaften aufweist, die dir wieder zum Vorteil gereichen könnten. Gold veranschaulicht diesen Punkt sehr schön: Wir sollten nicht alle unsere Anleihen durch Gold ersetzen, nur weil das gelbe Metall von 2006 bis 2023 die Staatsanleihen geschlagen hat. Gäbe es ETF-Daten für die Jahre 1980 bis 1999, würden wir nämlich feststellen, dass Staatsanleihen in diesem Zeitraum Gold geschlagen haben.Außerdem können wir nicht vorhersagen, dass Gold in den nächsten zehn Jahren eine jährliche Rendite von 7,5% abwirft. Das war wahrscheinlich eine Ausnahme. Langfristige Renditen zeigen jedoch, dass Gold in der Regel die Volatilität des Portfolios senkt und sich oft positiv entwickelt, wenn Aktien und Anleihen einbrechen. Daher kann ein Anteil von 5 bis 20% an Gold sinnvoll sein, wenn du dir die ganzen Fakten anschaust. Aber natürlich werden wir es immer erst im Nachhinein wissen, ob sich eine bestimmte Vermögensaufteilung gelohnt hat.

Happy planning

Es gibt noch viele weitere interessante Ideen, die du mit der Simulation ausprobieren kannst.- Was wäre, wenn du einen Tech-ETF oder einen Emerging Markets ETF hinzufügen würdest?

- Wie wäre es, wenn dein Portfolio ausschließlich aus ESG ETFs bestünde?

- Hätten dich inflationsgebundene ETFs vor der Inflation bewahren können?

- Macht es einen großen Unterschied, wenn du deinen Anleihenbestand gegen einen Geldmarkt-ETF tauschst?