Kommer Strategie 2018 | integrierte Multi-Factor-Strategie

Investment strategy

Gerd Kommer stellte seine Strategie für ein Weltportfolio erstmals 2002 vor und hat diese im Laufe der Jahre immer wieder angepasst. In der neuesten Auflage seines Buchs „Souverän investieren mit Indexfonds und ETFs” (2018) bindet Kommer zum ersten Mal sogenannte integrierte Multi-Factor-ETFs (Terminologie Kommer) in das Weltportfolio ein. Mehr Hintergründe erfahren Sie in unserem Artikel Gerd Kommers Weltportfolio-Strategien 2018.

Nach Kommer besteht das Gesamtportfolio aus einem „risikofreien” und einem risikobehafteten Teil. Wie hoch die beiden Teile jeweils gewichtet sind, müssen Anlegende je nach Risikopräferenz für sich selbst bestimmen. Dieses Portfolio investiert exemplarisch zu 70 Prozent in Aktien weltweit und zu 30 Prozent in kurzlaufende europäische Staatsanleihen.

Aktien weltweit: integrierter Smart-Beta-Ansatz

Die Aktienstrategie diversifiziert global und setzt zu 75 Prozent auf Aktien aus Industrieländern und zu 25 Prozent auf Schwellenländer-Aktien.

Die Aktien der Industrieländer werden durch einen Multi-Factor-ETF abgebildet. Dieser sucht Aktien anhand einer Kombination aus den Faktoren Value, Small Caps, Momentum und Quality aus. Die Aktien, die insgesamt am stärksten auf die vier Faktoren ausgerichtet sind, werden nun Teil des Index. So werden zum einen Aktien ausgewählt, die den Kriterien aller Faktoren entsprechen, zum anderen aber auch Aktien, die eine besonders hohe Ausrichtung auf nur einen oder zwei der Faktoren haben können. Daraus ergibt sich der integrierte Multi-Factor-Ansatz des Portfolios. Dieser ist vorteilhaft, da sich Faktorprämien oft gegenseitig ergänzen. Beispielsweise ist der Value-Effekt bei Small Caps stärker als bei Large- oder Mid-Caps.

Die Abbildung des Schwellenländer-Anteils erfolgt über einen ETF auf den MSCI Emerging Markets IMI-Index.

Europäische Staatsanleihen

Um das Risiko des Depots abzusenken, werden kurzlaufende Staatsanleihen in Euro beigemischt.

Die enthaltenen Anleihen sind Anlagen hoher Bonität (Investment Grade). Die kurze Restlaufzeit (1 bis 3 Jahre) dieser Anleihen macht sie bei Zinsänderungen weniger schwankungsanfällig.

Auch hier erfolgt eine Ausrichtung auf Faktoren. Der Anleihen-Index wird anhand der Schuldenquote, der Leistungsbilanz, des Wachstums des Bruttoinlandsprodukts und des langfristigen Zinssatzes gewichtet.

Nach Kommer besteht das Gesamtportfolio aus einem „risikofreien” und einem risikobehafteten Teil. Wie hoch die beiden Teile jeweils gewichtet sind, müssen Anlegende je nach Risikopräferenz für sich selbst bestimmen. Dieses Portfolio investiert exemplarisch zu 70 Prozent in Aktien weltweit und zu 30 Prozent in kurzlaufende europäische Staatsanleihen.

Aktien weltweit: integrierter Smart-Beta-Ansatz

Die Aktienstrategie diversifiziert global und setzt zu 75 Prozent auf Aktien aus Industrieländern und zu 25 Prozent auf Schwellenländer-Aktien.

Die Aktien der Industrieländer werden durch einen Multi-Factor-ETF abgebildet. Dieser sucht Aktien anhand einer Kombination aus den Faktoren Value, Small Caps, Momentum und Quality aus. Die Aktien, die insgesamt am stärksten auf die vier Faktoren ausgerichtet sind, werden nun Teil des Index. So werden zum einen Aktien ausgewählt, die den Kriterien aller Faktoren entsprechen, zum anderen aber auch Aktien, die eine besonders hohe Ausrichtung auf nur einen oder zwei der Faktoren haben können. Daraus ergibt sich der integrierte Multi-Factor-Ansatz des Portfolios. Dieser ist vorteilhaft, da sich Faktorprämien oft gegenseitig ergänzen. Beispielsweise ist der Value-Effekt bei Small Caps stärker als bei Large- oder Mid-Caps.

Die Abbildung des Schwellenländer-Anteils erfolgt über einen ETF auf den MSCI Emerging Markets IMI-Index.

Europäische Staatsanleihen

Um das Risiko des Depots abzusenken, werden kurzlaufende Staatsanleihen in Euro beigemischt.

Die enthaltenen Anleihen sind Anlagen hoher Bonität (Investment Grade). Die kurze Restlaufzeit (1 bis 3 Jahre) dieser Anleihen macht sie bei Zinsänderungen weniger schwankungsanfällig.

Auch hier erfolgt eine Ausrichtung auf Faktoren. Der Anleihen-Index wird anhand der Schuldenquote, der Leistungsbilanz, des Wachstums des Bruttoinlandsprodukts und des langfristigen Zinssatzes gewichtet.

ETF-Auswahl

Die ETF-Auswahl dieses Musterportfolios ist aus den Ideen Dr. Kommers aus der aktuellen Auflage von „Souverän investieren” (2018) abgeleitet.

In diesem Musterportfolio werden ETFs verwendet, die einen MSCI-Index abbilden. Dadurch können Sie den Multi-Factor-Index relativ leicht mit dem MSCI World Standard-Index vergleichen.

Alle gewählten ETFs sind an einer deutschen Börse handelbar und haben ein Fondsvolumen von mindestens 100 Millionen Euro.

Die ETF-Auswahl dieses Musterportfolios ist aus den Ideen Dr. Kommers aus der aktuellen Auflage von „Souverän investieren” (2018) abgeleitet.

In diesem Musterportfolio werden ETFs verwendet, die einen MSCI-Index abbilden. Dadurch können Sie den Multi-Factor-Index relativ leicht mit dem MSCI World Standard-Index vergleichen.

Alle gewählten ETFs sind an einer deutschen Börse handelbar und haben ein Fondsvolumen von mindestens 100 Millionen Euro.

0.34%

Fund fees

p.a.

p.a.

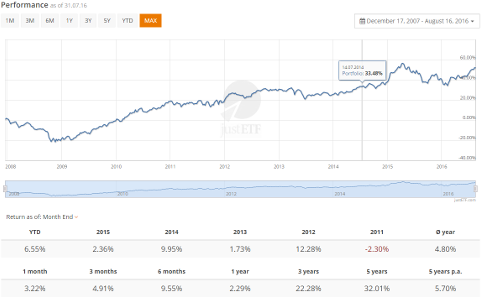

6.56%

5 years p.a.

6.57%

Volatility 1 year

EUR

Currency

3

No. of funds

Risk category

Allocation in detail

| Asset class / Fund name | Chart 4 weeks | TER in % p.a. | Weight in % | |

|---|---|---|---|---|

| Equity, Emerging Markets Show fund selection | | 0.18% | 17.50% | |

| Equity, World, Multi-Factor Strategy Show fund selection | | 0.50% | 52.50% | |

| Bonds, EUR, Europe, Government, 0-3 Show fund selection | | 0.17% | 30.00% | |

| Portfolio | 0.34% | 100.00% | ||

Login now

Learn more about the historic returns of this portfolio in the login area.

Login nowDon't have an account yet? Sign up, its free.

— All quotes are 15 minutes delayed stock exchange quotes or NAVs (=daily published by fund provider). Quotes and reference data provided by Xignite, Inc., etfinfo and justETF GmbH. Returns include dividend payments. Historic returns and risk are neither an indication nor a guarantee for future returns. All provided information is solely to help you make a better financial decision. By no means, justETF GmbH is providing financial advice.

| Source: |