- Level: Für Fortgeschrittene

- Lesedauer: 6 Minuten

Das erwartet dich in diesem Artikel

Das Problem mit den Magnificent 7

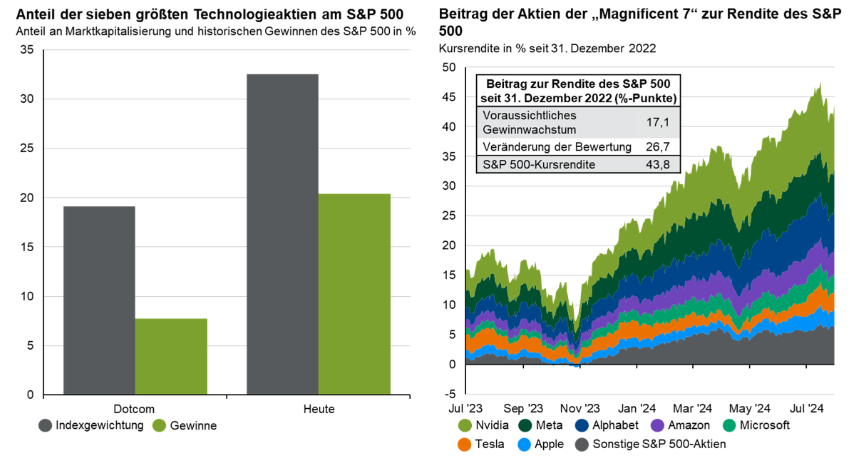

Apple, Amazon, Alphabet, Meta, Microsoft, Nvidia und Tesla. Diese 7 führenden US-Konzerne sind nicht nur Marktführer in ihren jeweiligen Branchen – sie beherrschen mit einem Anteil von rund 30 % auch den S&P 500 und sind damit auch ein wichtiger Faktor für die Wertentwicklung des Welt-Aktienmarktes. Wie relevant diese Konzerne für die Rendite des US-Leitindex tatsächlich sind, zeigt folgende Grafik eindrücklich:Der Magnificent 7 Klumpen

Quelle: JP Morgan Guide to the Markets; 2024

Alleine seit Anfang 2023 stehen die 7 Schwergewichte für eine Rendite von knapp 44 %. Die restlichen 493 Unternehmen im S&P 500 kamen zusammen nur auf eine Kursrendite von etwa 5 %. Das bedeutet: Ohne die Magnificent 7 hätte der S&P 500 in diesem Zeitraum fast 90 % weniger Rendite abgeworfen, als er es tatsächlich getan hat – na wenn das kein Klumpen ist, oder?

Sicher handelt es sich hierbei um einen klaren Klumpen im Bereich “Big Tech”. Doch ist das ein Problem? Ja und nein. Ja, weil die Performance des S&P 500 maßgeblich an wenigen Werten hängt. Und ja, wenn es bei eben diesen Werten mal schlechter laufen sollte, wird das auch auf die entsprechenden Indizes und ETFs durchschlagen (weil sie ein hohes Gewicht im Index einnehmen).

Aber nein, es ist insofern kein “Problem” als dass es historisch gesehen sehr oft so war, dass die Weltaktienmarkt-Rendite lediglich von einigen wenigen Werten “produziert” wurde – während der große Rest kaum zur Wertentwicklung des Index beiträgt. Das bedeutet also, dass du mit der breiten Streuung per ETF vor allem sicher gehst, auch die Highflyer im Depot zu haben, die maßgeblich die Rendite bringen.

Aktuelles Beispiel gefällig?

Vor kurzem analysierte das Multi-Family-Office HQ Trust, wie sich die Performance im bisherigen Jahresverlauf des DAX zusammensetzt. Das Ergebnis: 7 Werte im DAX waren im ersten Halbjahr 2024 für 92 % der Kursperformance des Index zuständig. Zum Vergleich: Im S&P 500 waren die Magnificent 7 “nur” für rund 60 % der Performance verantwortlich. "Bei den meisten Indizes – und damit auch den ETFs – ist es normal, dass nur wenige, meist große Einzeltitel die Performance treiben", erläutert Pascal Kielkopf von HQ Trust dazu.

Vor kurzem analysierte das Multi-Family-Office HQ Trust, wie sich die Performance im bisherigen Jahresverlauf des DAX zusammensetzt. Das Ergebnis: 7 Werte im DAX waren im ersten Halbjahr 2024 für 92 % der Kursperformance des Index zuständig. Zum Vergleich: Im S&P 500 waren die Magnificent 7 “nur” für rund 60 % der Performance verantwortlich. "Bei den meisten Indizes – und damit auch den ETFs – ist es normal, dass nur wenige, meist große Einzeltitel die Performance treiben", erläutert Pascal Kielkopf von HQ Trust dazu.

Das gab es noch nie – wirklich?

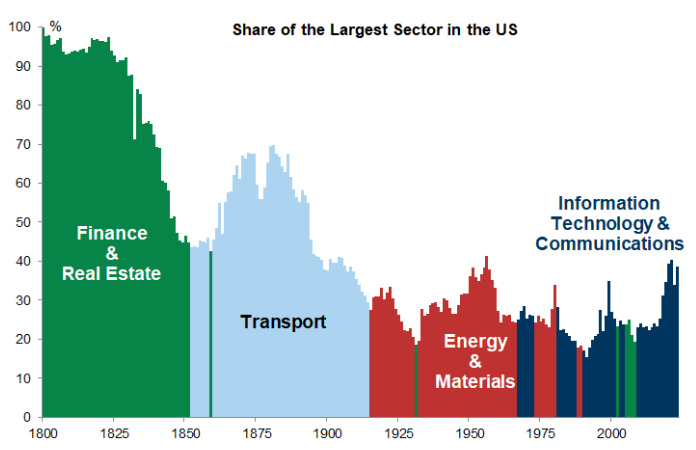

Ja, das Gewicht der Glorreichen 7 ist aktuell nicht kleinzureden. Und ja, vor allem der Technologie-Sektor in den USA ist absolut dominierend. Doch handelt es sich hierbei – wie gerne von Privatanlegern oder Medien behauptet – tatsächlich um ein zuvor nie dagewesenes Phänomen?Entwicklung der Sektor-Gewichtung in den USA von 1800 bis heute

Quelle: Goldman Sachs; 2024

Nein, denn in der Historie kam es immer wieder zu solchen Konzentrationen. Zum Teil waren diese sogar noch weit stärker ausgeprägt als es heute der Fall ist. Als Mitte des 19. Jahrhunderts die Industrialisierung an Fahrt aufnahm, sprossen die Gleise für Eisenbahnen nur so aus dem Boden. Eine Entwicklung, die selbstverständlich auch an der US-Börse nicht spurlos vorbeiging. So machte der Transportsektor – der im Wesentlichen aus Eisenbahngesellschaften bestand – Ende des 19. Jahrhunderts etwa 70 % der gesamten Marktkapitalisierung der USA aus. Also immer noch knapp doppelt so viel, wie aktuell der Technologie-Sektor. Und selbst in der jüngeren Vergangenheit – Mitte des letzten Jahrhunderts – wies der Energie-Sektor ebenfalls ein ähnlich hohes Niveau wie der Tech-Sektor heute aus.

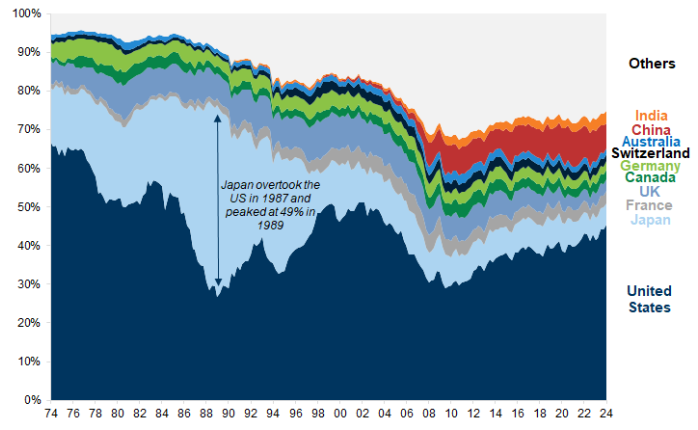

Ähnliches gilt auch für die Länder-Allokation. Aktuell macht die USA in vielen Welt-Indizes einen Anteil von 50 % bis 70 % aus. Doch auch das ist historisch betrachtet kein Novum – in den 70er Jahren war der Anteil der US-Aktien am Welt-Marktkapitalisierung sogar noch deutlich höher. Ende der 80er Jahre konnte sich Japan sogar kurzzeitig an die Spitze der Welt setzen – bevor sein Anteil schnell wieder auf das vorherige Niveau abschmolz und inzwischen sogar deutlich unter den damaligen Werten notiert. Dafür betraten mit China und Indien zwei neue große Player den Welt-Aktienmarkt und tragen inzwischen mehr zur Welt-Marktkapitalisierung bei als manch europäische Wirtschaftsmacht.

Entwicklung der weltweiten Länder-Gewichtung von 1974 bis heute

Quelle: Goldman Sachs; 2024