ETF für Anfänger und Anfängerinnen

Hallo bei justETF! Wir haben es uns zur Aufgabe gemacht, dich mit den wichtigsten Informationen zu versorgen, um mit ETFs zu starten. Auf dieser Seite erklären wir dir in 5 Schritten, wie du dein Geld ohne teuren Fondsmanager einfach, kostengünstig und ohne zu zocken in ETFs anlegen kannst.

Dein Start mit ETFs

Wir finden es einfach klasse, dass du Geld in ETFs investieren möchtest. Alles, was du wissen musst, haben wir dir hier zusammengefasst. Befolgst du unsere Checkliste, könntest du in einer Woche schon einen oder mehrere ETFs in deinem Depot haben. Und ab dann musst du dich prinzipiell erst einmal mehr um nichts kümmern.So kriegst du es hin

- Einlesen: Lies dich in der nächsten Stunde ein wenig in das Thema ETFs ein.

- Kalkulieren: Lege dann fest, wie viel Geld du in ETFs investieren möchtest und ob das einmalig oder per Sparplan sein soll.

- Depot eröffnen: Entscheide dich (bei Bedarf) für einen Broker und eröffne mit wenigen Klicks ein Depot. Bis alle nötigen Unterlagen bei dir sind, vergehen jedoch wenige Tage – und somit dauert das am längsten im ganzen Prozess.

- ETFs aussuchen: Entscheide dich derweil für einen Welt-ETF oder nutze unseren justETF Strategieplaner, um Schritt für Schritt die richtigen ETFs für dich auszuwählen. Am Ende erhältst du eine Orderliste.

- ETFs ordern: Und die Orderliste ist die Grundlage, um direkt ETFs kaufen zu können, sobald dein Depot eröffnet ist!

1. Einlesen oder: Warum ETFs?

Es sind die vielen Vorteile, wegen denen ETFs in den letzten 20 Jahren in Deutschland immer beliebter wurden: ETFs ermöglichen es dir, unkompliziert und mit wenig Risiko an der Börse aktiv zu werden. Die wichtigste Innovation besteht darin, dass ETFs wie Aktien gehandelt werden, du dein Geld aber mit nur einer Order in eine ganze Reihe von Unternehmen investierst – und somit automatisch breit gestreut bist.Das Wichtigste über ETFs

- Mit ETFs kannst du eigenständig, kostengünstig und langfristig Vermögen aufbauen – ohne teuren Bankberater.

- ETF steht für Exchange-Traded Fund. “Exchange-Traded" bedeutet, dass du einen ETF an der Börse kaufen und verkaufen kannst. Und "Fonds" bedeutet, dass du dein Geld zusammen mit tausenden anderen Anlegerinnen und Anlegern in einem Topf bündelst, um supereffizient Aktien & Co. zu kaufen. Das ist nicht nur die sinnvollste Art zu investieren, sondern spart dir auch viel Zeit und Mühe.

- Das Geheimnis von ETFs ist, dass sie einen Index wie den DAX nachbilden. Sie folgen somit einem Börsenbarometer. Vielleicht hast du schon von dem berühmten Index S&P 500 gehört, der das Vermögen der führenden US-Unternehmen abbildet, darunter bekannte Namen wie Apple, Tesla, Amazon und Alphabet.

- Einen ETF kannst du dir wie einen Topf vorstellen, in dem die Aktien der Unternehmen, die den jeweiligen Index bilden, gebündelt sind. Die Ergebnisse des ETFs folgen den Ergebnissen des Indexes. Auf diese Weise erhältst du die Rendite des Marktes – egal ob positiv oder negativ – sowie Dividenden.

- Diese Technik der Indexnachbildung wird von Persönlichkeiten wie Warren Buffett unterstützt.

- Der ETF-Anbieter zieht eine Gebühr ab, um seine Kosten zu decken. Aber: Diese ist minimal. Eine typische ETF-Gebühr von 0,1% entspricht beispielsweise einer Gebühr von 1€ pro Jahr für jede 1000€, die dein ETF wert ist.

- ETFs sind genauso sicher wie aktiv verwaltete Fonds, denn das in ETFs angelegte Geld gilt als Sondervermögen. Geht der ETF-Anbieter pleite, ist dein Geld trotzdem geschützt. ETFs sind jedoch deutlich günstiger als aktive Fonds.

Was heißt das für dich?

Du musst keine Wetten darauf eingehen, welche einzelne Aktie als nächstes steigen und welche verlieren wird. Stattdessen streust du dein Geld einfach über alle wichtigen Märkte hinweg: Ein globaler Aktien-ETF wie der MSCI World kauft zum Beispiel eine große Auswahl an Unternehmensaktien aus der ganzen Welt – du bist dann anteilig an deren Besitz beteiligt. Da tut es nicht so weh, wenn eine Einzel-Aktie mal schlechter läuft.

Eine Glaskugel bitte

Denn eines ist klar: Vorauszusagen, welche Aktien morgen am besten abschneiden werden, ist eine nahezu unmögliche Aufgabe. Ganz zu schweigen davon, dies über Jahre hinweg beständig zu tun.

Experten raten (neuen) Anlegerinnen und Anlegern dringend, ihr Geld nicht in Einzelwerte zu stecken, sondern breit zu streuen. Und genau hier punkten ETFs. Es gibt eine große Auswahl an ETFs, mit denen du auf der ganzen Welt investieren kannst. Natürlich kannst du auch mehrere ETFs einsetzen, wenn du mehr Geld zielgerichtet in bestimmte Bereiche investieren möchtest, z. B. in den deutschen Aktienmarkt, grüne Energie, Technologie oder sogar in andere Anlageformen wie Anleihen und Gold.

Mit keinem anderen Finanzprodukt kannst du das so kostengünstig tun wie mit ETFs. Sie sind einfach neuer, besser und innovativer, weil die ETF-Branche so wettbewerbsfähig ist. Dies ist ein Markt, bei dem der Verbraucher gewinnt.

Keine Angst vorm Aktienmarkt

Wir können es gut verstehen: Viele scheuen das Risiko, am Aktienmarkt investiert zu sein und haben Angst vor hohen Verlusten. Die Anlagedauer ist hierbei der Schlüssel zum Erfolg.

Unsere Analyse zeigt: Langfristiges Investieren senkt das Anlagerisiko erheblich. In den letzten 50 Jahren hättest du bei einem Investment in den MSCI World-Index immer eine positive Rendite erzielt, wenn du mindestens 14 Jahre investiert gewesen wärst.

Buy and Hold ist der Schlüssel zum Erfolg.

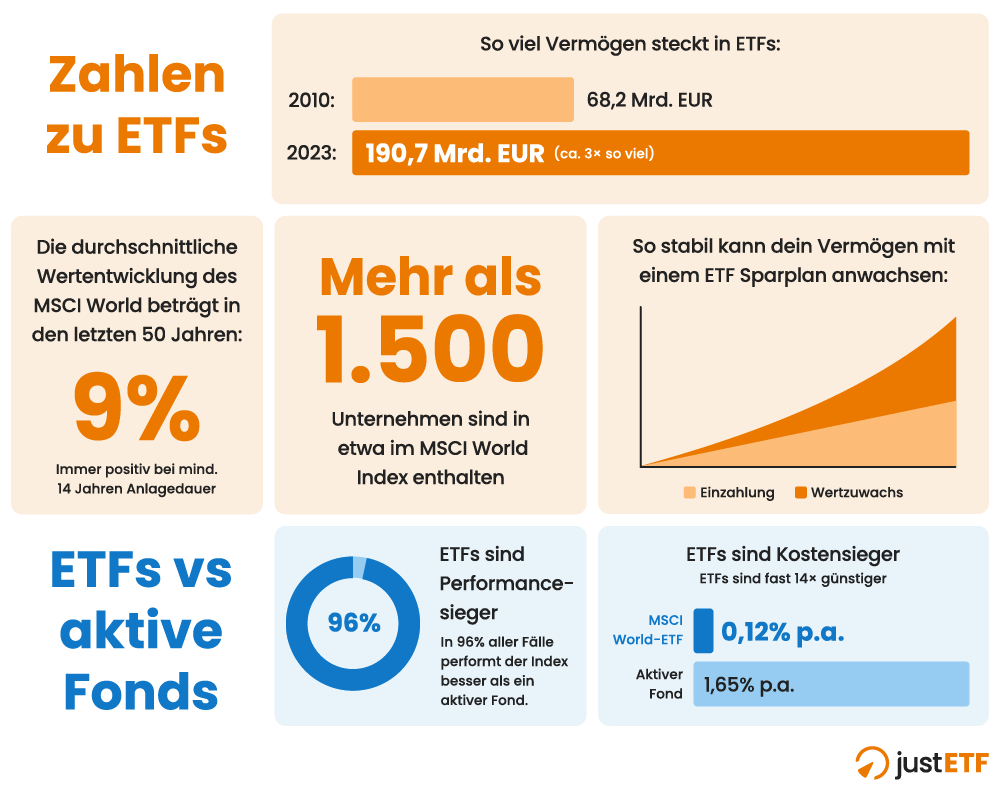

ETFs in Zahlen

1: verwaltetes Vermögen in ETFs in Deutschland, Quelle: Statista; Stand: 11/2023 2: Simulation für 300 EUR monatl. Sparrate über 30 Jahre, TER: 0,2%, angen. Rendite 5,0%, Quelle: justETF Sparplanrechner 3: Rendite MSCI World Net in EUR (1971-2021), eigene Berechnungen, Ausschüttungen reinvestiert 4: Quelle: MSCI; Stand: 11/2023 5: günstigster MSCI World-ETF vs. durchschn. Kosten aktive Aktienfonds, Quellen: justETF Research; Stand: 07/2021 bzw. Morningstar Aktiv-Passiv-Barometer; Stand: 2021 6: aktive Publikumsfonds auf US-Aktienmärkte vs. dazugehörige Indizes, Wertentwicklung über 15 Jahre, Quelle: S&P SPIVA Scorecard US Funds; Stand: 06/2021

Widmen wir uns nun Schritt 2 und der Frage, wie viel Geld du in ETFs investieren möchtest.

2. Kalkulieren oder: Sparplan vs. Einmalanlage

Weil sie so einfach sind, eignen sich ETFs hervorragend für alle, die Geld anlegen möchten – ganz gleich, ob es ETF-Neulinge sind, erfahrene Anlegerinnen und Anleger oder große Finanzinstitute, die ganze Anlagestrategien mit ETFs aufbauen. Einen ETF kannst du einmalig kaufen oder regelmäßig in einen ETF Sparplan einzahlen. Beim ETF Sparplan investierst du monatlich (oder für ein anderes Sparintervall) automatisiert einen von dir festgelegten Betrag in einen von dir ausgewählten ETF. Und zwar voll automatisch. Einmal bei deinem Broker einrichten – fertig. (Änderungen durch dich sind aber jederzeit möglich). Ob monatlich 1, 50, 100 oder noch mehr Euro: ETF Sparpläne sind eine der besten und günstigsten Möglichkeiten, in kleinen Schritten ein Vermögen aufzubauen. Nicht umsonst hat die Stiftung Warentest den ETF Sparplan als „Königsweg des Fondssparens” bezeichnet.Der justETF Sparplan Rechner

Hier kannst du kalkulieren, wie lange du mit unterschiedlichen Sparraten voraussichtlich brauchst, um deine ersten 10.000 Euro in ETFs zu erreichen.3. Depot eröffnen oder: Welcher Broker ist der Beste?

Die Voraussetzung, um ETFs zu kaufen, ist ein Depot – also ein Konto, auf dem deine ETFs verwahrt werden. Ein solches Depot kannst du bei einem sogenannten Online Broker kostenlos mit wenig Aufwand eröffnen und Geld in ETFs investieren. In den vergangenen Jahren freuen sich vor allem die sogenannten Neobroker immer größerer Beliebtheit. Das sind besonders günstige Online Broker, die oft sehr geringe oder sogar gar keine Gebühren für den Kauf und Verkauf von ETFs verlangen und auch ETF Sparpläne zu besten Konditionen anbieten.So legst du los

- Entscheide dich für einen Online-Broker. Bei der Entscheidung hilft dir unser Online Broker Vergleich.

- Eröffne über die App oder die Website des Brokers ein Depot. Das Ganze dauert nicht sehr lange und du kannst dich in vielen Fällen ganz einfach per Video-Ident-Verfahren identifizieren.

- Hast du alle Formalien erledigt, heißt es warten, bis dein Konto eröffnet ist. Das dauert ein paar Tage. Ab dann kannst du dir direkt Geld in dein Depot überweisen – und sofort in ETFs investieren.

Finde den besten Broker für dich

Und welche ETFs die passenden für dich sind, schauen wir uns im nächsten Schritt an.4. ETFs aussuchen oder: Was sind die besten ETFs für dich?

Eine der wichtigsten Investment-Regeln lautet: Setze nicht alles auf eine Karte, sondern streue das Risiko! Wenn du ein paar einfache Regeln bei der Auswahl beachtest, findest du garantiert den oder die besten ETFs für dich. Suchen und entscheiden kannst du auf ganz unterschiedliche Weise. Wir stellen dir hier 4 Optionen vor. Wichtig: Kopiere die WKN oder ISIN der ETFs, die du kaufen möchtest. Die ISIN ist die Kennung für jeden ETF und befindet sich oben auf jedem ETF-Profil.Option 1: Erstelle einfach einen Sparplan auf einen Welt-ETF

justETF Tipp: Erstelle – so wie schätzungsweise über 80% aller ETF-Anlegerinnen und Anleger – einen Sparplan auf einen globalen Aktien-ETF, zum Beispiel den MSCI World.MSCI World ETFs

Hier findest du eine Übersicht über alle verfügbaren MSCI World ETFs. Du kannst sie nach verschiedenen Kriterien sortieren.

Quelle: justETF.com; Stand: 27.03.25

Globale Aktien-ETFs im Überblick

Neben dem MSCI World gibt es noch den MSCI ACWI und den MSCI ACWI IMI. Was ist der Unterschied zwischen diesen Indizes?

Quelle: justETF Research; Stand: 31.03.2023

Mit dem MSCI World investierst du in 23 Industrieländer. Das reicht dir nicht aus? Deine Alternativen:

- MSCI ACWI: Hier investierst du zusätzlich zu 23 Industrieländern auch in 24 Schwellenländer.

- FTSE All World: Das ist das Pendant zum MSCI All Country World.

- MSCI ACWI IMI: Damit deckst du 99% aller weltweiten Aktien ab.

Option 2: Nutze den justETF Strategieplaner

Ein Sparplan auf einen Welt-ETF reicht dir nicht? Wenn du zusätzlich zum Beispiel direkt auch einen Anleihen-ETF kaufen willst, hilft dir unser justETF Strategieplaner bei der Auswahl. Er führt dich in 7 Schritten bis zur Orderliste. Vorwissen nicht zwingend erforderlich!Option 3: Entdecke die justETF Investment Guides

Du willst noch tiefer einsteigen? Die justETF Investment Guides zeigen dir auf einen Blick verfügbare ETFs zu Indizes, Themen, Branchen und Ländern.Option 4: Suchen & filtern

Unsere justETF Suche unterstützt dich zusätzlich mit zahlreichen Filterfunktionen – übrigens auch verfügbar als kostenlose App. Weitere vorgefilterte Kategorien wie diese findest du auch in unserer ETF Themen Liste.5. Schritt: Ordern oder: Jetzt wird eingekauft!

Du hast ETF(s) ausgewählt und dir die WKN notiert? Das ist die Grundlage, um direkt ETFs kaufen zu können, sobald dein Depot eröffnet ist.So geht's

- Melde dich bei deinem Broker an

- Suche mit Hilfe der WKN oder ISIN nach dem gewünschten ETF

- Gebe die Stückzahl an, also wie viele ETFs du kaufen möchtest

- Vervollständige bei Bedarf alle weitere Angaben

- Bestätige deine Order

- Fertig!

Zum Weitermachen

Wie justETF dich unterstützt

Zum Weiterlesen

Tutorials

FAQs

Diese 7 Fragen stellen sich alle ETF Anfängerinnen und Anfänger

Welche ETFs eignen sich für Anfänger?

Die Frage, welcher ETF sich am besten für Anfängerinnen und Anfänger eignet, stellen sich wohl viele ETF-Fans, die gerade mit dem Vermögensaufbau mit ETFs starten. Der wohl bekannteste Index auf ETFs ist der MSCI World. Dieser umfasst rund 1.500 Aktien aus 23 Industrieländern und bildet etwa 85% der Marktkapitalisierung der Industrieländer ab. Ein MSCI World eignet sich damit sehr gut als Start für einen ETF-Sparplan.

Dennoch gibt es auch einige Alternativen, die noch breiter diversifiziert anlegen. Denn im MSCI World sind die 24 Schwellenländer nicht enthalten. Um diese Aktienmärkte mit mehr als 1.400 Unternehmen ebenfalls abzudecken, kann es sich lohnen, einen global diversifizierten ETF auf Indizes wie den MSCI ACWI oder FTSE All World auszuwählen. Diese beiden Indizes enthalten bis zu 4.000 Unternehmen und bilden rund 85% der weltweiten Marktkapitalisierung ab.

Doch es geht sogar noch eine Stufe breiter. Denn der MSCI ACWI IMI bildet rund 99% der globalen Marktkapitalisierung ab und enthält mehr als 9.000 Unternehmen. Anders als der MSCI ACWI investiert der Index mit dem Zusatz “IMI” nicht nur in Large- und Mid-Caps, sondern auch Small Caps, also kleinere Aktiengesellschaften. ETFs auf diesen Index sind also in den breitest diversifizierten Aktien-Index weltweit investiert. Da es für ETF-Anbieter aber zu umständlich und teuer wäre, alle 9.000 Aktien zu kaufen, arbeiten ETFs auf diese breiten Indizes in der Regel mit einem optimierten Sampling-Verfahren, indem sie eine repräsentative Teilmenge der im Index enthaltenen Aktien kaufen und damit die Index-Performance abbilden.

Egal für welchen Index du dich entscheidest – so lange du in global diversifizierte Aktien-ETFs investierst, bist du auf einem guten Weg für den Vermögensaufbau und streust dein Risiko sinnvoll.

Wie viel Geld sollte man monatlich in ETF investieren?

Eine Regel, wie viel Geld man monatlich in einen ETF investieren sollte, gibt es nicht. Die Sparquote hängt natürlich von vielen verschiedenen Faktoren, wie dem verfügbaren Einkommen oder den monatlichen Verpflichtungen ab.

Die durchschnittliche ETF-Sparrate in Deutschland lag über die letzten Jahre zwischen 140 und 190 Euro monatlich. Nach dem Höhepunkt Anfang 2022 sank die Sparquote wegen der gestiegenen Inflation aber wieder in Richtung der 140 Euro-Marke.

Als Daumenregel werden 10 bis 20 Prozent Sparquote für den langfristigen Vermögensaufbau und die Altersvorsorge empfohlen. Wie viel Vermögen aus anfangs kleinen Sparraten entstehen kann, ist dabei durchaus beeindruckend. Mit unserem ETF Sparplan Rechner kannst du für dich ausrechnen, wie viel Geld du ansparen kannst, wenn du beispielsweise 200 Euro in einen monatlichen ETF-Sparplan steckst. Probier unseren ETF Sparplan Rechner doch gleich mal aus.

In welche ETFs sollte man investieren 2024?

In welchen ETF du in 2024 investieren solltest, ändert sich nicht anhand des Kalenderjahres. Denn die Geldanlage mit ETFs sollte langfristig angelegt sein und im Idealfall über Jahre und Jahrzehnte andauern. Mit der Zeit kannst du mit Hilfe des Zinseszinseffekt durchaus beeindruckende Ergebnisse erzielen.

Grundsätzlich gilt: Für die ETF-Auswahl solltest du immer darauf achten, in einen ETF zu investieren, der breit diversifiziert anlegt und eine hinreichende Historie sowie ein großes Fondsvolumen aufweist.

Wie viel Geld nach 10 Jahren ETF?

Wie viel Geld du nach 10 Jahren in einem ETF hast, hängt von vielen verschiedenen Faktoren ab. Zunächst ist da deine Sparrate zu beachten. Je mehr Geld du sparst, desto höher wird dein Endvermögen in ETFs sein. Darüber hinaus ist auch die Rendite, die der ETF erwirtschaftet, wichtig für die Entwicklung deines ETF-Vermögens über die Jahre.

Um herauszufinden, wie viel Geld du nach 10 Jahren in ETFs haben könntest, raten wir dir, unseren ETF Sparplan-Rechner zu nutzen. Damit kannst du ausrechnen, wie sich dein Vermögen über die Jahre entwickelt.

Ein Beispiel: Bei einer monatlichen Sparrate von 300 Euro und einer jährlichen Rendite von 6% stehen nach 10 Jahren ETF-Sparplan knapp 50.000 Euro Vermögen zur Verfügung. Über die Zeit sorgt vor allem der Zinseszins-Effekt dafür, dass das Vermögen in ETFs weiter ansteigt.

Wie lange sollte man einen ETF halten?

Die ideale Haltedauer ist unendlich – das sagte einmal der US-Investor und Börsenguru Warren Buffett. Und das lässt sich prinzipiell auch für ETFs sagen. Denn je länger der Anlagehorizont, desto höher ist die Wahrscheinlichkeit, langfristig positive Renditen am Aktienmarkt einzufahren. Wer weniger als 10 Jahre zum ETF-Sparen hat, sollte sich dem Aktienrisiko bewusst sein.

Wer hingegen mehrere Jahre oder gar Jahrzehnte Anlagehorizont zur Verfügung hat, kann durchaus eine hohe Aktienquote mit ETFs halten.

Wie viele ETFs Anfänger?

Für Anfängerinnen und Anfänger reicht zu Beginn ein ETF vollkommen aus. Denn auch mit einem ETF kannst du weltweit diversifiziert anlegen und viele tausend Unternehmen auf einen Schlag kaufen. So streust du dein Risiko und verbesserst deine Chance, langfristig eine positive Rendite einzufahren. In unserem Artikel. Ein global diversifiziertes Portfolio mit nur einem ETF bauen erklären wir dir, wie es geht.

Wie viele ETFs im Depot sinnvoll?

Bei ETFs gilt: Mehr hilft nicht unbedingt mehr. Denn wer mehrere ETFs kauft, läuft Gefahr, Überschneidungen im Depot aufzubauen und damit Klumpenrisiken einzugehen. Daher sollten ETFs, soweit es geht, in unterschiedliche Regionen oder Sektoren investieren. Für alle, die es einfach haben wollen, gilt die “KISS-Formel”: “Keep it simple stupid”. Das bedeutet, auf ETFs gemünzt, dass ein weltweit investierender Aktien-ETF für den langfristigen Vermögensaufbau vollkommen ausreichend ist.

Wer hingegen ein etwas individuelles ETF-Portfolio – beispielsweise nach BIP-Gewicht – haben möchte, kommt an mehreren Regionen-ETFs nicht vorbei. Am Ende gibt es hier kein Richtig oder Falsch und jeder muss für sich entscheiden, was am besten zu einem passt.

Kann man einmalig in ETF investieren?

ETFs werden oft als Sparplan in Raten angespart. Doch du kannst ETFs auch einmalig mit einer größeren Summe kaufen. Das funktioniert ganz einfach über die Börse. Das einzige, was du dafür brauchst, ist ein Wertpapierdepot.

Oft kann es auch Sinn ergeben, die Einmalanlage mit dem ETF Sparplan zu verbinden. In unserem Artikel ETF-Sparplan vs. Einmalanlage erklären wir dir alle Vor- und Nachteile im Überblick.