- Level: Für Fortgeschrittene

- Lesedauer: 5 Minuten

In diesem Artikel

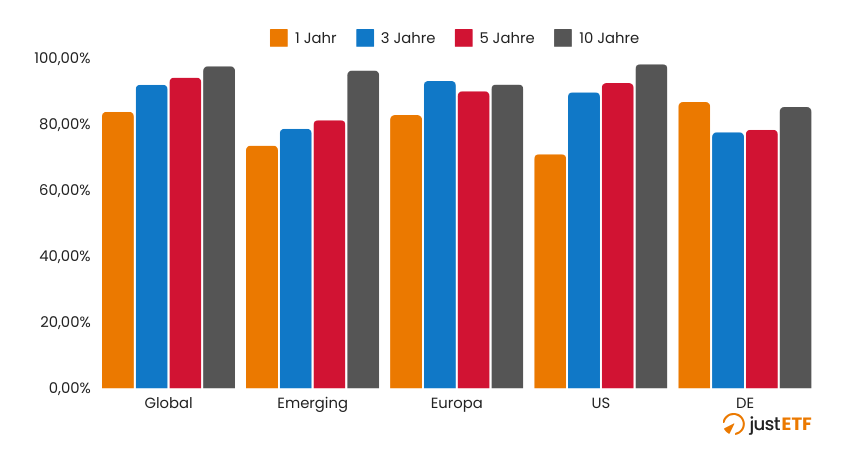

Wie aktive Manager immer wieder scheitern

Es gibt einen guten Grund, warum versierte Anlegerinnen und Anleger ihr Geld in ETFs anlegen: weil aktive Fondsmanager bei ihrer Mission, den Markt zu schlagen, routinemäßig scheitern. Der Grund für schlaflose Nächte von aktiven Fondsmanager ist die „S&P Indices Versus Active Funds (SPIVA) Scorecard“. Diese angesehene Studie verfolgt die 1- bis 10-Jahres-Performance aktiver Fonds im Vergleich zu ihren Benchmarks. Seit Beginn der SPIVA-Studie vor zwanzig Jahren sind aktive Manager immer wieder gescheitert. Die jüngsten Ergebnisse bilden da keine Ausnahme: Die Scorecard zeigt, dass die meisten aktiven Aktienfonds nach fünf Jahren keine Outperformance erzielen – und über zehn Jahre erst recht nicht. Der eindeutige Trend: Die meisten aktiven Manager werden ihrem Hype nicht gerecht – und das gilt in guten wie in schlechten Zeiten. Ein Beispiel: In den letzten zehn Jahren gelang es der Mehrheit der auf Euro lautenden Aktienfonds nicht, ihre Markt-Benchmarks zu schlagen:- 92% übertrafen die Benchmark für europäische Aktien nicht.

- 97% konnten die Benchmark für Schwellenländeraktien nicht schlagen.

- 98% scheiterten an der Benchmark für US-Aktien.

- 98% schlugen die globale Aktien-Benchmark nicht.

Anteil europäischer Aktienfonds, die ihre Benchmark nicht schlagen

Quelle: SPIVA Europe Scorecard Jahresende 2023; 16.04.2024

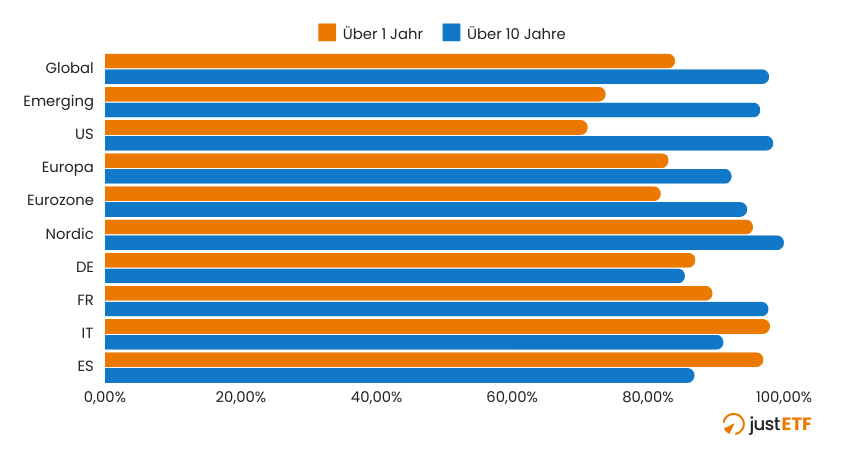

Verstecken geht nicht

Zwar konnten aktive Fondsmanager über kurze Zeitperioden den Marktindex öfter schlagen als über längere Zeiträume – doch die Ergebnisse sehen auch über 1-Jahreszeiträume erscheckend aus: So haben beispielsweise (nur) knapp 30% der aktiven US-Aktienfonds ihre Benchmark über ein Jahr geschlagen. Über 10 Jahre schafften das nicht mal mehr 2% und in anderen Kategorien ist die Bilanz noch schlechter. 82% blieben über ein Jahr hinter der Entwicklung des Marktes der Eurozone zurück. 95% scheiterten über zehn Jahre. Bei globalen und deutschen Aktienmärkte sind die Ergebnisse ähnlich:- 87% performten schon im ersten Jahr schlechter als der deutsche Markt.

- 84% performten schon im ersten Jahr schlechter als der globale Aktienmarkt.

Aktiv verwaltete Fonds, die die Benchmarks nicht schlagen (in Euro)

Quelle: SPIVA Europe Scorecard Jahresende 2023; 16.04.2024

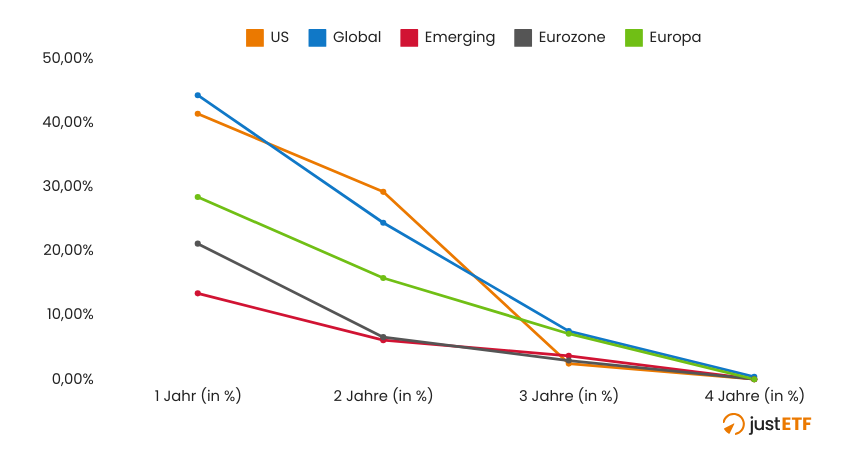

Glück oder Können?

Nun mag die eine oder der andere einwenden, dass dies ja nur daran liegt, dass man nicht "die richtigen" Fondsmanager ausgewählt hat. Es stellt sich also die Frage: Kann man die Fondsmanager, die einen Mehrwert liefern im Vorhinein bestimmen? Die Beweislage spricht dagegen. Die Europe Persistence Scorecard zeigt, dass die Auswahl aktiver Fonds auf der Grundlage der vergangenen Performance ein Spiel für Verlierer ist: Wenn du vor fünf Jahren in einen globalen Aktienfonds aus dem Top-Quartil investiert hast, waren die Chancen, dass er seinen Platz im Top-Quartil halten konnte, verschwindend gering. Nur 0,4% der aktiv verwalteten globalen Aktienfonds schafften dieses Kunststück. Andere Kategorien waren sogar noch unerbittlicher:Wahrscheinlichkeit, dass ein aktiver Aktienfonds aus dem obersten Quartil im obersten Quartil verbleibt (in Euro)

Quelle: Europe Persistence Scorecard: Jahresende 2022; 16.04.2024